在全球大的市场周期下,对外授权和并购重组等方式已成为跨国药企“自救”的重要举措,

21世纪经济报道记者季媛媛 韩利明 上海报道 随着全球医药市场进入新的发展周期,市场不确定性因素增多,与此同时,创新生物科技公司正面临生存挑战。为了增加新技术、新产品管线的探索与布局,拥有资金优势的大药企开始加大收并购力度,以期能够在未来获得更多确定性。

2024年上半年,站在专利悬崖边上的MNC(跨国制药巨头)继续在市场上寻找优质资产,填补销售缺口并切入新赛道。其中也不乏韩国好丽友这样的食品行业巨头,试图通过股权收购进军医药行业。

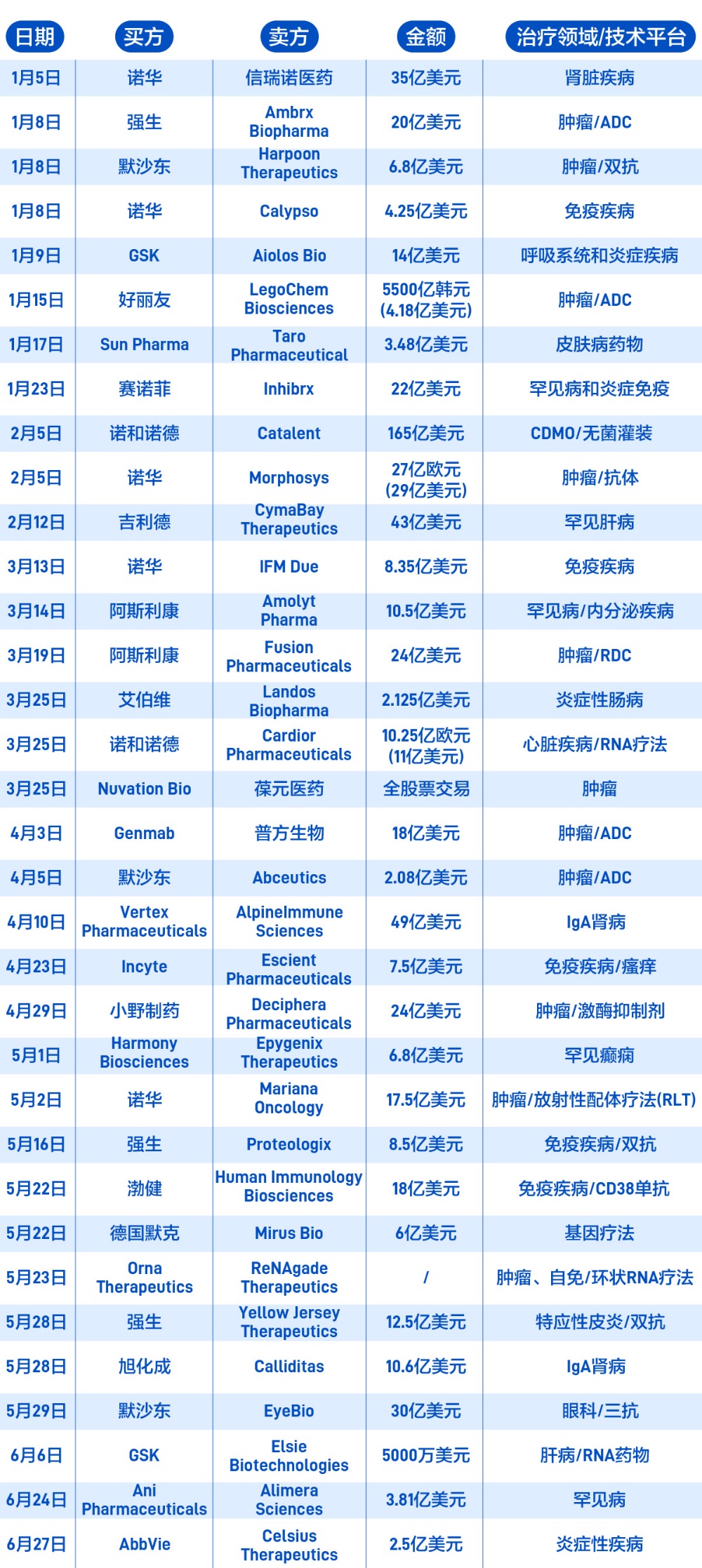

据21世纪新健康研究院初步统计,2024年上半年,全球生物医药行业共发生34笔并购,总金额超619亿美元。其中,有18笔交易金额超10亿美元,最高金额为诺和诺德以165亿美元收购CDMO巨头Catalent,但也缺乏如去年辉瑞430亿美元收购ADC生物技术公司Seagen这样的巨额并购。

具体来看,并购方层面,诺华、强生、默沙东、阿斯利康、GSK加速扩张,完成多笔交易;治疗领域方面,肿瘤和免疫疾病依然是最热门的并购领域,肾脏疾病、心脏疾病、眼科、罕见病也是交易焦点;技术类型方面,包括ADC、单抗/双抗/三抗、RNA疗法、放射性配体疗法等。

当下,创新疗法成为各家大药企瞄准的重点方向。安永大中华区生命科学与医疗健康行业联席主管合伙人吴晓颖向21世纪经济报道记者指出,“从医药创新赛道来说,据我们最近1~2年的观察,核药、合成生物学以及mRNA技术成为受到关注的新赛道。”

“核药领域因其在癌症治疗中的潜力而受到瞩目;合成生物学技术在药物开发、基因编辑、工业生物技术等方面展现出巨大潜力,推动了生物医药产业的创新与发展。mRNA技术不仅在疫苗研发方面具有优势,还在治疗性药物、基因治疗等方面展现出广阔的应用前景。疫情期间,mRNA技术的突破性进展吸引了大量资本涌入,进一步加速了该领域的发展。”吴晓颖进一步解释。

智慧芽全球生物医药产品总监裴立东也向21世纪经济报道记者表示,“站在国际视角上看,创新药企资本退出方式不局限于IPO,只要做的领域是真正‘未满足的临床需求’,且坚持创新,而不是照搬别人走过的路,一旦在临床上取得积极效果,一方面,可以通过license out权限获取阶段性资本继续推进项目;另一个选择是被Big Pharma收购,都是国际Biotech公司资本退出的重要手段。”

(2024年上半年全球制药行业并购案 实习生夏彬彬制图)

重金布局ADC

ADC(抗体药物偶联物)无疑是近几年制药行业最火的领域之一,2022年全球销售规模超过77亿美元,并在2023年突破“百亿美元大关”。开源证券研报统计,截至2024年6月初,全球已有超过370款ADC药物进入临床阶段,15款药物获批上市。

据各MNC披露的2024Q1财报,ADC仍是重点布局增收策略的一环。报告期内,罗氏的ADC产品Polivy(靶向CD79b)营收增速达81%;第一三共/阿斯利康的Enhertu全球销售额达4.61亿美元,同比增长79%。随着ADC在研管线适应症及靶点布局不断丰富,华金证券研报预计全球ADC市场有望继续以30%的高复合增速增至2030年的647亿美元。

ADC赛道席卷全球,MNC重金布局的“神话”仍在延续。2024年开年仅8天,强生公司就宣布将支付20亿美元现金收购Ambrx Biopharma。收购标的是一家专门从事癌症治疗的制药商,目标是使用ADC来靶向多种癌症。

一个星期之后,好丽友以5500亿韩元(约4.18亿美元)的交易总额成为LegoChem Biosciences的最大股东,跨界布局ADC赛道;4月,默沙东以2.08亿美元收购ADC新锐Abceutics,包括根据协议候选管线的进展支付的或有里程碑付款。

而继去年底百利天恒以高达83亿美元的总交易额,将双抗ADC药物License out给百时美施贵宝(BMS)后,一时间,国内ADC赛道被寄予厚望。4月3日,丹麦药企Genmab宣布将以18亿美元收购普方生物,获得Rina-S(一种FRα靶向Topo1 ADC)等其他项目。

“ADC其实特别适合中国公司,中国有很好的基础设施,有很多CDMO(定制研发生产)企业。受益于这些平台,可以高效链接到不同的靶点,变成很有竞争力的产品管线进入临床。”有券商分析师告诉21世纪经济报道记者,“从过往ADC的重磅交易中也可以验证,这可以说是我国首次在新药领域有如此亮眼的表现。”

麦肯锡全球资深董事合伙人王锦此前也对21世纪经济报道记者表示,在中国创新产品对外授权交易中,一半左右是聚焦新一代的技术平台(如ADC),全球针对ADC技术平台的对外授权交易共33个,中国贡献了10个。这也是由于中国在技术平台上的优势来自于两方面,一是工程优势,也就是在现有的技术上快速迭代,依托于强大的理工科人才和技术能力储备;二是中国速度和规模,采用有韧性、效率为先的工作模式,以“中国速度”快速生成临床和PoC数据。

近年来,尽管整个制药行业处于调整周期,ADC药企却逆势而上,开辟出一条跨越式发展路径。

吃尽市场红利

2023年被业内誉为中国药企出海“元年”,而进入2024年,中国Biotech则被卷入收购的浪潮。

1月5日,诺华宣布收购信瑞诺医药,以进一步加强在肾病领域的布局。据悉,信瑞诺医药的核心资产包括两款处于临床开发阶段的药物,即atrasentan及zigakibart(BION-1301),均用于治疗IgA肾病。在肾病布局层面,去年8月,诺华曾宣布以35亿美元收购Chinook Therapeutics。

进入3月,美国上市药企Nuvation Bio宣布以全股票交易方式收购葆元医药。公开资料显示,Nuvation Bio创立于2018年,专注于开发肿瘤疗法,其产品组合包含具有多种候选药物的各种肿瘤学计划。

并购之后更为关键的是整合,这也意味着尽管作为交易标的,本土Biotech同样需要厘清自己的目标和定位,才能在未来与MNC共同实现产品商业化。而从当前的市场环境看,无论是跨国药企还是本土创新药企都在重塑自己的产品管线、销售体系和销售人员。

上述分析师认为,在资本寒冬下,国内Biotech加速进入新周期,行业收购、剥离、关停密集上演,新的大变局时代加速开启。Biotech上市破发、市值腰斩,一级市场投资人很难通过IPO渠道全身而退,被MNC收购成为最佳选择。目前也是MNC通过BD和并购“抄底”优质资产的时机。

本土Biotech并购案例是否会在国内成为“潮流趋势”?在上述券商分析师看来,这和License out的逻辑是一样的,关键在于有没有足够多、足够好的东西卖给别人,“随着MNC进一步扫货中国创新药,不少Biotech转变成长为Big Pharma的‘执念’,正积极拥抱并购这一新的退出路径。”

毕马威方面也对21世纪经济报道记者表示,并购是否会成为趋势,需要综合考虑双方企业的规模、发展基础、商业化能力、所处赛道等因素,且不同企业最终的发展模式也存在差异。许多高速发展、形成一定规模的头部Biotech企业已经可以在国际市场上与MNC竞技,同时市场上也有很多缺乏产品力和优势资金链断裂无法支撑发展的尾部企业。当然,对于有着一定差异化优势且规模中等的Biotech,特别是如果自身商业化资源有限且和MNC管线形成互补,溢价被收购对与很多企业而言也是很好的选择。

“除上述路径之外,Biotech的发展路径可以更加多元化,未来我们可能会看到Biotech之间并购兼并,实现‘抱团取暖’的优势互补和资源整合。”毕马威方面称,一些Biotech或利用自身技术平台和研发优势,持续输出新的产品或管线,通过License out模式实现持续增长,或转型成为CRO。还有一些企业开始逐步多元化布局,转向海外市场发展寻求新的机会。未来,市场或将催生出更多百花齐放的发展模式,但前提是企业在某一方面的价值被市场、潜在投资人或客户所认可。

寻找下一个“爆款”

在全球大的市场周期下,对外授权和并购重组等方式已成为跨国药企“自救”的重要举措,这也是其推动企业实现可持续发展、寻找新增长点的重要方式。提及当下的“爆款”药品,GLP-1必然榜上有名。

根据诺和诺德发布的2023年业绩报告,司美格鲁肽共获得1458.11亿丹麦克朗(212.01亿美元)的销售额。其中司美格鲁肽注射液Ozempic(2型糖尿病)收入957.18亿丹麦克朗(139.17亿美元),同比增长60%;司美格鲁肽片剂Rybelsus(2型糖尿病)收入187.50亿丹麦克朗(27.26亿美元),同比增长66%;司美格鲁肽注射液Wegovy(肥胖)收入313.43亿丹麦克朗(45.57亿美元),同比增长407%。

随着减重市场的持续升温,预计到2024年,司美格鲁肽的销售额将超过280亿美元,有望超过K药成为全球新药王。诺和诺德也在为随之而来的巨大消费市场准备产能。

2024年2月5日,CDMO巨头Catalent(康泰伦特)宣布与诺和诺德基金会的投资机构达成一项价值165亿美元的全现金并购协议。作为交易的一部分,诺和诺德将以110亿美元的预付款从该基金会手中收购原属于Catalent的三座灌装工厂。

公开资料显示,这三个灌装工厂将帮助诺和诺德扩大现有的生产能力,尤其是以Ozempic和Wegovy为首的糖尿病和肥胖症产品组合的生产能力,“预计这将从2026年起逐步提高诺和诺德的灌装能力。”

继ADC、GLP-1等热门赛道后,RDC(放射性核素偶联药物)的应用前景也日益受到关注。专注于放射治疗和核医学的市场情报机构Medraysintell预期,2030年全球核药市场将达约300亿美元,且诊断类核药份额将逐步被包括RDC在内的治疗性核药所取代。

近年来,BMS、诺华、礼来等MNC接连宣布加码布局核药领域后,今年3月19日,阿斯利康宣布已经与Fusion Pharmaceuticals达成最终收购协议,进入核药赛道,预计总交易金额约24亿美元。

Fusion的核心产品是FPI-2265,一款处于临床2期的靶向前列腺特异性膜抗原(PSMA)的靶向α疗法。Fusion计划在2025年启动3期试验。一旦获得批准,FPI-2265有望成为市场上第一款锕基PSMA靶向放射配体治疗药物。

此外,21世纪经济报道记者注意到,小核酸药物也成为市场“宠儿”。2024年上半年,GSK以5000万美元收购Elsie Biotechnologies,加速下一代寡核苷酸药物(OND)的开发。根据弗若斯特沙利文的预测,全球寡核苷酸药物市场规模预计在2025年将增长至109亿美元。另据EvaluatePharma和BCG统计分析,预计2024年全球小核酸药物市场规模将会达到86亿美元,小核酸药物市场被认为前景可期。

Cytiva中国基因药物事业部总经理袁铭对21世纪经济报道记者表示,国内的小核酸药物发展从2023年开始进入快车道,目前国内已有26款药物进入临床阶段,2024年初中国小核酸成功“出海”案例让我们更加期待未来中国药企在海外的成功。未来三到五年,会有更多商业化药物走向市场,不仅是罕见病,而且是慢病及肿瘤等更大的治疗领域。

现阶段,尽管全球生物医药行业尚未完全走出调整周期,但随着新技术不断突破,无论是MNC还是Biotech,都将寻找到适合自己的生存之道,实现高质量发展。

(实习生夏彬彬对此文亦有贡献)

(作者:季媛媛,韩利明 编辑:张铭心)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。