解读中国特色现代货币政策框架:价格型调控更注重市场化 二级市场买卖国债有望替代MLF

21世纪经济报道记者 唐婧 北京报道

7月19日,中国人民银行党委书记、行长潘功胜主持召开党委会议,传达学习党的二十届三中全会精神,研究部署贯彻落实举措。

会议强调,立足服务高质量发展首要任务,加快完善中国特色现代货币政策框架。始终保持货币政策稳健性,充实货币政策工具箱,完善货币政策传导机制,提高资金使用效率,为经济持续回升向好和高质量发展营造良好的货币金融环境。

党的二十届三中全会提出要“健全宏观经济治理体系”,现代中央银行制度是其中的重要内容,而现代货币政策框架正是现代中央银行制度的重要组成部分。

对外经贸大学中国金融学院副教授姜婷凤(《现代货币银行学》教材作者)在接受21世纪经济报道记者专访时表示,我国货币政策框架向价格型为主转型,标志着我国货币政策向更加市场化、灵活性和前瞻性的价格型调控转变,这是向现代货币政策框架迈进的关键一步。价格型货币政策框架能够通过利率等价格信号的变动,更有效地引导金融资源流向,降低融资成本,提高金融服务实体经济的效率。

姜婷凤还对市场热议的货币政策新工具——二级市场买卖国债和临时正、逆回购操作进行了解读。在她看来,二级市场买卖国债有望替代MLF充当中期基础货币的作用,操作规模较大之时MLF可能会退出。至于市场争议的利率走廊是否缩窄,她直言,临时隔夜正、逆回购操作区间与利率走廊运作逻辑有较大不同,目前还是定义于日间流动性管理工具更为准确。

转型期间央行尤其需要加强与市场的沟通

《21世纪》:货币政策框架向价格型为主转型意味着什么?转型过程中有哪些注意事项?

姜婷凤:党的二十届三中全会提出“必须更好发挥市场机制作用”,货币政策框架向价格型为主转型有助于更好地发挥市场作用,提高货币政策的传导效率。价格型调控强调市场在金融资源配置中的决定性作用,通过利率变动引导资金流向,促进资金的有效配置,强化市场纪律和风险定价机制。这种机制有助于形成更加灵敏的市场反应,使货币政策能够更快速地传递到经济的各个层面,提高调控的时效性,从而提高货币政策的传导效率。

全会提出要“深化金融体制改革”,2023年中央金融工作会议提出要“优化融资结构,更好发挥资本市场枢纽功能”。价格型货币政策框架能够通过利率等价格信号的变动,更有效地引导金融资源流向,降低融资成本,提高金融服务实体经济的效率;增强金融市场的深度和广度,提升资本市场在资源配置中的作用,进一步发挥其服务实体经济的功能。这种转型有助于通过多元化融资方式优化金融资源配置,支持创新驱动和结构升级,从而促进经济高质量发展。

转型过程中,央行应进一步健全市场化的利率调控机制,减少市场分割,完善价格型货币政策工具箱。利率机制充分发挥作用的前提是不存在市场分割(即短期、中期和长期市场能相互影响),利率由短端向中长端的传导要是顺畅的。央行需要不断完善价格型货币政策工具箱,持续深化利率市场化改革,推动短期政策利率引导货币市场利率运行,最终有效传导至债券、贷款和存款利率,从而实现货币政策调控目标。

同时,央行还要注意加强政策沟通,增强政策透明度。货币政策转型过程涉及不同类型的政策利率、操作目标和中介目标(包括数量型和价格型),这可能会引起市场对政策信号的误解。因此在转型期间,央行尤其需要加强与市场的沟通,确保市场参与者能够准确理解货币政策的方向和意图,从而减少市场不确定性,增强市场对央行的信心。

此外,货币政策和财政政策必须协调配合。党的二十届三中全会提出要“统筹推进财税、金融等重点领域改革,增强宏观政策取向一致性”。考虑到加大国债发行仍是我国未来重要的财政政策工具,货币政策框架转型要兼顾财政政策取向,发挥央行在提升国债市场流动性方面的作用,进而形成更完善的国债收益率曲线。这不仅有利于价格型货币政策的实施,还能促进宏观经济稳定增长和金融市场健康发展。

临时隔夜正、逆回购操作区间不是新利率走廊

《21世纪》:在您看来,央行将二级市场国债买卖纳入货币政策工具箱是出于怎样的考量?

姜婷凤:我国央行把二级市场国债买卖纳入货币政策工具箱,是为了增加央行对基础货币的投放渠道和调控主动性,丰富央行流动性管理工具,而不是量化宽松政策。央行是国债二级市场的重要参与者,但目前央行资产中国债占比仍然低于5%,这也意味着央行对国债市场的影响力也相对较小。对比来看,世界其他主要经济体的央行资产中国债占比通常在50%以上。央行将二级市场国债买卖纳入货币政策工具箱,可以增加国债市场的流动性,有助于完善国债收益率曲线,为其他债券市场提供基准利率,也有利于优化利率传导机制、增强货币政策和财政政策协同效应。

《21世纪》:央行近日创设了隔夜临时正、逆回购操作,操作利率分别为7天期逆回购操作利率减点20bp和加点50bp,有观点认为这是建立了新的利率走廊,对此您怎么看?

姜婷凤:2024年7月,7天逆回购利率为1.8%,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp,对应利率分别为1.60%、2.30%。央行创设这一工具旨在探索适度收窄利率走廊的宽度,增强央行对短期市场基准利率的调控能力,给市场传递更加清晰的利率调控目标信号,提高公开市场操作的精准性和有效性。但是1.60%、2.30%尚不能视为新的利率走廊下限和上限。

理解这一点首先要了解我国目前利率走廊模式的构成。所谓利率走廊,是指央行利用对商业银行等金融机构提供的存贷款便利机制设定一个利率操作,从而稳定市场利率和银行间系统流动性。在我国的实践中,利率走廊的上限是7天常备借贷便利(SLF)利率,下限是超额存款准备金利率,二者之差也被称为利率走廊的宽度。理想状态下,市场利率应在二者之间波动,即通过构建利率走廊,央行可以把同业拆借利率等短期市场利率限定于走廊范围内。

其逻辑在于,当同业市场流动性充裕、资金利率低于利率走廊下限时,商业银行选择将盈余资金存入央行,使得资金利率逐步回升至利率走廊下限之上;反之,当资金利率高于利率走廊上限时,商业银行选择从央行借入资金,使得资金利率逐步下降。

2024年7月,7天常备借贷便利(SLF007)利率为2.80%,超额存款准备金利率是0.35%,利率走廊宽度是245bp,远超很多发达国家的利率走廊宽度(25-50bp)。但是利率走廊宽度过大,央行难以有效实现调控和稳定短期市场基准利率的目的。

临时隔夜正、逆回购操作不能视为新的利率走廊,只能看作是央行对适度收窄利率走廊的宽度的探索,未来还有待进一步完善。原因在于,按照“人民银行将视情况开展临时正回购或临时逆回购操作,期限为隔夜,采用固定利率、数量招标”的表述,该工具是由央行发起的、而不是由金融机构根据自身流动性需求主动申请的;是临时性的,而不是常设性的,而且数量有限,与利率走廊的运作逻辑有较大区别。

更准确地说,临时隔夜正、逆回购操作有助于增强央行的流动性管理能力,稳定市场预期,减少短期市场利率的波动性。当银行间流动性偏紧、DR007有较大上升压力时,央行开展隔夜临时逆回购操作利率为7天期逆回购操作利率加点50bp,这有助于控制短期市场基准利率上升过高,而引起更大的流动性恐慌;而当银行间流动性偏宽松,隔夜临时正回购操作利率为7天期逆回购操作利率减点20bp,这有助于控制短期市场基准利率下降过多,抑制资金空转。

二级市场国债买卖规模较大时MLF或会退出

《21世纪》: 如何理解潘功胜所说的“进一步夯实7天期逆回购操作利率作为主要政策利率”?

姜婷凤:此举是为了更好地推进我国利率市场化和货币政策框架向价格型为主转型,旨在通过央行短期政策利率影响短期市场基准利率,通过市场作用传导至中长端利率。

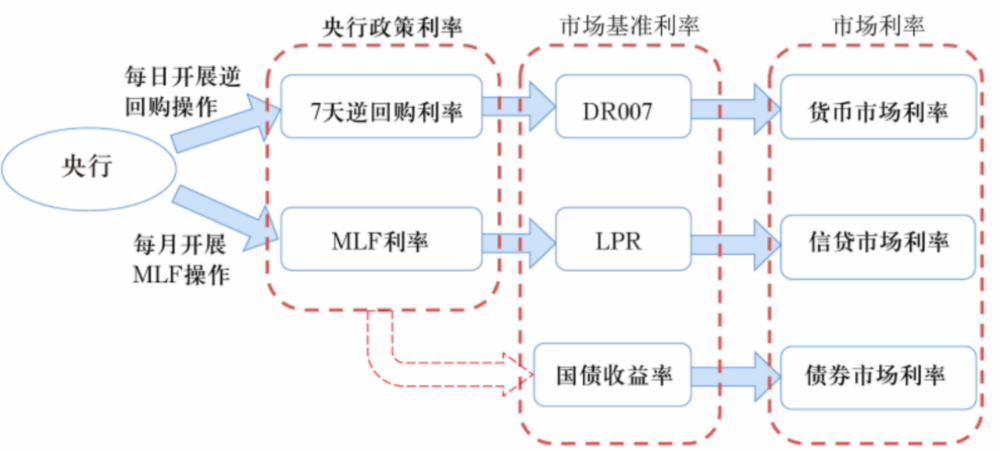

目前我国央行政策利率体系为:公开市场操作7天期逆回购利率是短期政策利率,中期借贷便利(MLF)利率是中期政策利率。前者结合利率走廊机制共同影响短期市场基准利率DR007,进而影响各类货币市场利率;后者主要影响贷款市场基准利率(LPR),进而影响信贷市场利率。

图片来源:《中国的利率体系与利率市场化改革》 《金融研究》2021年第9期

通俗来讲,在市场化利率体系中和价格型货币政策框架下,央行应该管好该管的利率(短端),给市场传递清晰信号,其他的利率交给市场决定。

第一,“该管的利率”一般是短端利率而非中长端利率。央行进一步夯实7天期逆回购操作利率作为主要政策利率,弱化中期政策利率MLF利率的作用,旨在通过央行短期政策利率影响短期市场基准利率,通过市场作用传导至中长端利率,是为了让央行货币政策信号更为清晰,而有多个央行政策利率容易引起市场对货币政策信号的误解。

第二,“管好”指央行增强对“该管的利率”的调控能力。如前所述,央行在探索进一步收窄利率走廊宽度,是为了增强对央行对短期市场基准利率的调控能力,引导短期市场基准利率以短期政策利率为中枢运行,向市场传递更清晰的货币政策信号。

《21世纪》:如果要“淡化MLF的政策利率色彩”,MLF会退出历史舞台吗?长期挂钩MLF的LPR又会发生怎样的变化?

姜婷凤:未来央行应该会淡化MLF的作用,在时机成熟的时候,MLF利率的确可能会退出;而LPR报价也会逐步与MLF利率脱钩,从而更真实地反映银行给实际最优惠客户的贷款利率。

一方面,从基础货币投放渠道的作用来看,自从2014年9月创立以来, MLF承担着中央银行向符合宏观审慎管理要求的商业银行和政策性银行提供中期基础货币的作用,金融机构需提供国债、央行票据、政策性金融债、高等级信用债等优质债券作为合格质押品。

而二级市场国债买卖被纳入货币政策工具箱,可以增强央行对中长期基础货币的调控主动性,具有重要的政策意义。从长远来看,这一货币政策工具有望替代MLF充当中期基础货币的作用,因此MLF的基础货币投放渠道的作用会进一步弱化。等到央行二级市场国债买卖规模较大的时候,MLF可能会退出。

另一方面,央行明确表态“未来会进一步夯实7天期逆回购操作利率作为主要政策利率”,这也意味着MLF利率作为政策利率的重要性必然会逐渐降低。此外,随着MLF在基础货币投放渠道中的作用弱化,其中期政策利率的作用也会弱化,LPR报价也会逐步与MLF利率脱钩,变得更加市场化。

2022年4月,央行指导利率自律机制建立了存款利率市场化调整机制,随着“LPR+国债收益率→存款利率”传导机制的形成,净息差压力给银行贷款利率调整的限制也会减少,贷款利率市场化调整迎来更大空间。

而随着短期政策利率作用加强以及央行对短期市场基准利率DR007调控能力的增强,短端市场利率对LPR传导作用也会增强,“市场利率+央行引导→LPR→贷款利率”的传导机制也有望形成,LPR市场化程度会更高,也更能真实地反映贷款市场利率水平。

(作者:唐婧 编辑:曾芳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。