21世纪经济研究院研究员 吴斌

全球降息大潮力量再度壮大,越来越多的央行进入降息周期,成为当下货币政策的主流趋势。

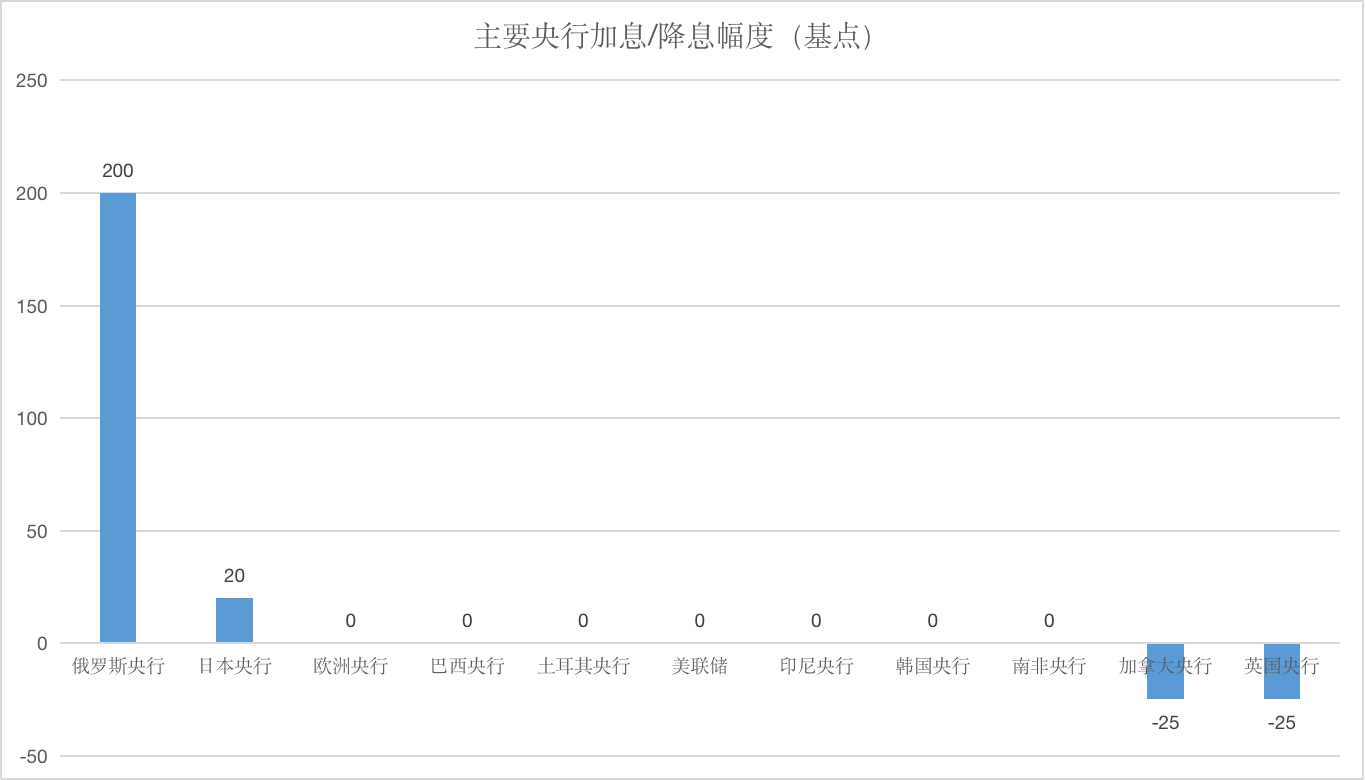

在过去的一个月,因通胀压力加剧,俄罗斯央行加息200个基点至18%,日元贬值压力下日本央行加息约20个基点。但更多的央行在降息或降息的路上,英国央行开启首降,加拿大央行连续两次降息25个基点,美联储、欧洲央行、韩国央行、巴西央行、土耳其央行、印尼央行、南非央行等暂时按兵不动。

(数据来源:各央行官网、21世纪经济报道)

2023年,市场预计2024年会是全球央行“降息大年”,但随后抗通胀进程的反复让各国央行的降息预期普遍一降再降。而如今,随着通胀压力大幅缓解,经济担忧愈演愈烈,美联储等央行“降息大年”的可能性再度浮现。与此同时,经济担忧和美日货币政策的分化也在全球市场引发巨大冲击波。

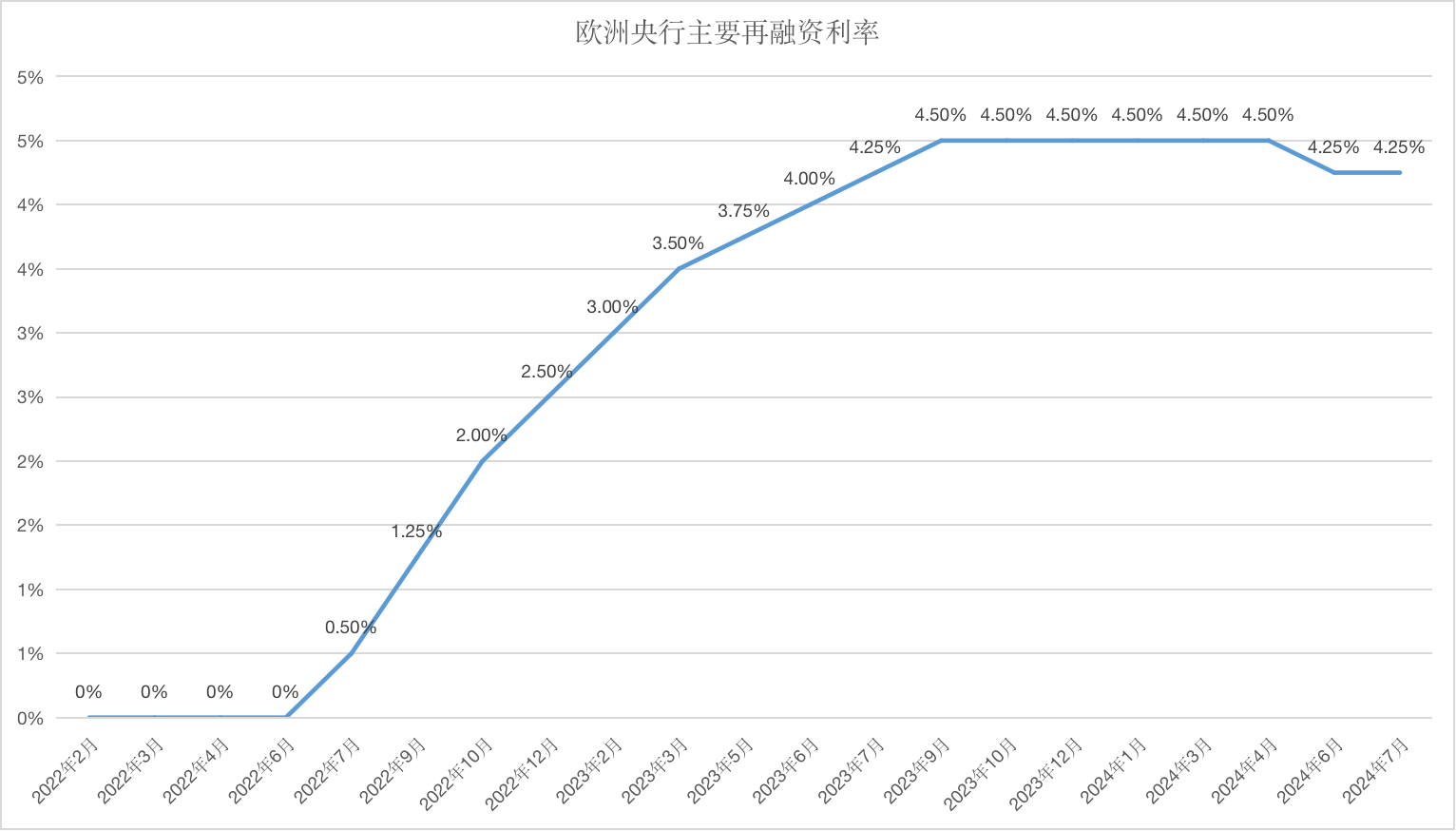

欧洲央行“鸽派暂停”

在6月的历史性降息后,欧洲央行按下“暂停键”。7月18日,欧洲央行宣布将主要再融资利率、边际贷款利率和存款机制利率分别维持在4.25%、4.50%和3.75%不变,与市场预期一致。

(数据来源:欧洲央行、21世纪经济报道)

欧洲央行在货币政策声明中表示,中期通胀前景基本符合之前的评估,5月份一些潜在通胀指标有所上行,6月份大多数核心通胀指标保持稳定或略有下降,物价压力仍然偏大。

此外,欧洲央行还强调了确保通胀及时回到2%中期目标的决心,在实现这一目标所需的时间内将会保持利率拥有足够的限制性,将继续遵循“依赖数据”和“逐次会议”的方法来确定适当的限制水平和持续时间。

在欧洲央行按兵不动背后,近期欧元区抗通胀进展出现停滞。欧元区通胀率已经从2022年10月11.6%的峰值降至2024年7月的2.6%,缓慢接近欧洲央行2%的目标,但抗通胀“最后一英里”并不容易,最近几个月来,欧元区通胀率一直徘徊在2%至3%之间,时有反弹现象。

在欧洲央行看似“鹰派”的面孔背后,实际上也透露着微妙“鸽声”。在利率决议后的新闻发布会上,欧洲央行行长拉加德表示,9月份议息会议存在各种可能性,暗示或将再次降息。

今年上半年,欧洲央行曾对6月降息做出坚定的承诺,但出乎意料的是,6月会议前物价增长加速,欧洲央行也只能“守约”下调借贷成本。过往的教训也促使欧洲央行为9月12日的会议保留所有选项。

拉加德预计今年余下时间通胀将在当前水平上下波动,部分原因是与能源相关的基数效应。不过,“由于劳动力成本增长减弱、限制性货币政策的影响以及过去通胀激增的影响减弱,预计明年下半年通胀将朝着我们的目标下降。”

美国大选的结果可能也会影响欧洲央行货币政策。如果美国提高关税可能会对欧洲产生哪些影响?拉加德表示,她不会对政治发展进行猜测,但必须考虑到潜在关税的后果,要考虑与欧元区有着紧密贸易或金融联系的任何国家制定的政策。

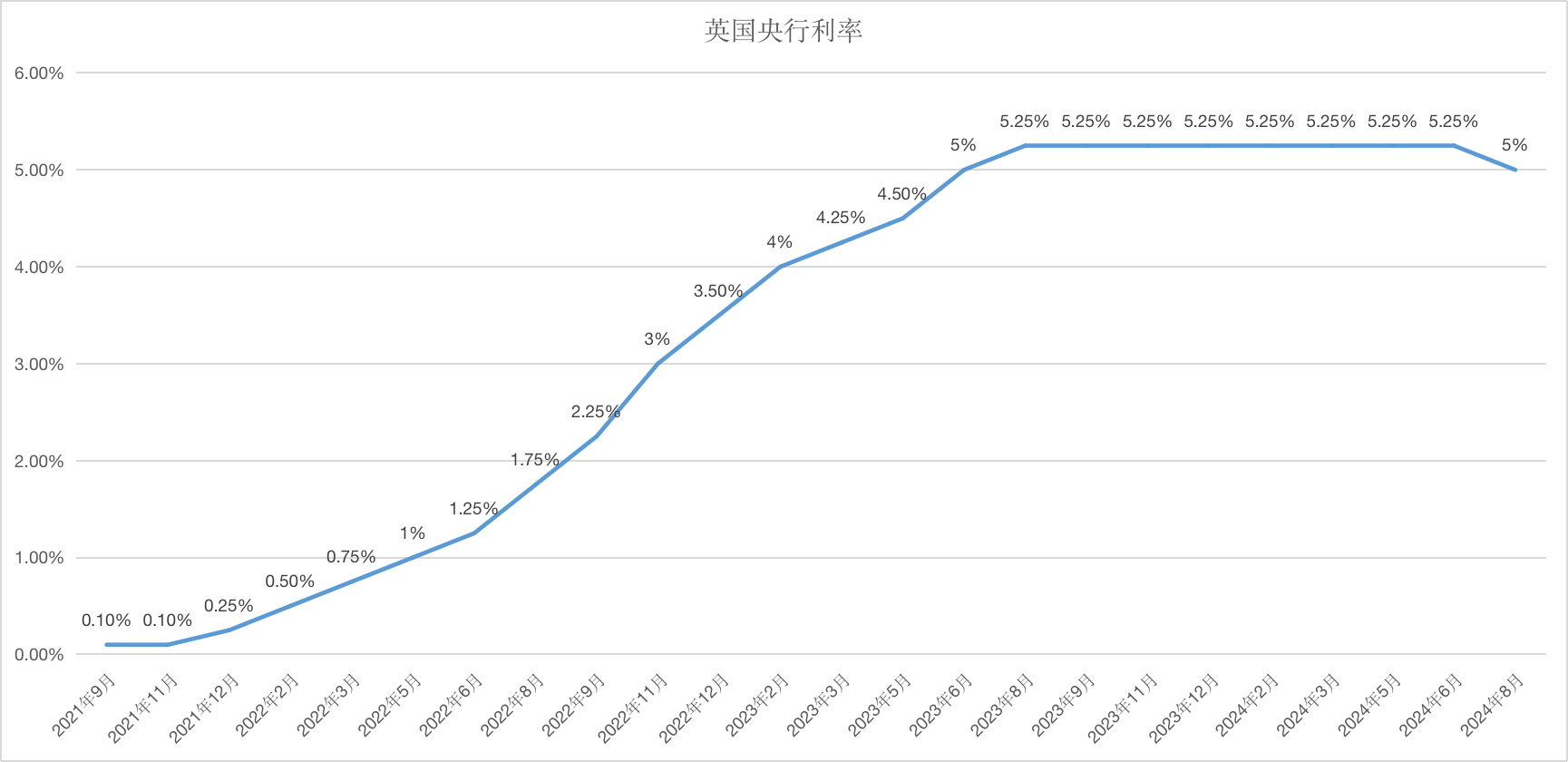

英国央行“鹰派降息”

在加拿大央行、欧洲央行之后,又一家G7国家央行加入降息大潮。8月1日,英国央行宣布降息25个基点至5.00%,符合市场预期,为2020年3月以来首次降息。

(数据来源:英国央行、21世纪经济报道)

不过,英国央行货币政策委员会(MPC)以5比4的投票结果通过此次利率决定,其中委员格林尼、哈斯克尔、曼恩、皮尔投票决定维持利率不变,显示委员们在通胀压力是否已充分缓解的问题上仍然意见不一。

因此,这实际上是一次“鹰派降息”。英国央行行长贝利在货币政策声明中表示,“通胀压力已经得到缓解,我们可以下调利率,但需要确保通胀率保持在低位,并注意不要过快或过多地下调利率。”

贝利强调,货币政策委员会将继续谨慎行事,需要确保通胀保持在低位,并小心不要过快或过多地降息。后续并不致力于进行一系列快速降息,将采取“逐次会议”做出利率决策的方式。英国央行副行长拉姆斯登也表示,即使降息,英国央行也可以在未来一年实施其出售债券的计划,继续量化紧缩。

从数据上看,英国国家统计局公布的数据显示,英国整体通胀率已经回到了2%的目标,远低于2022年10月创下的41年高点11.1%。具体来看,6月英国CPI同比上涨2%,与5月持平,高于市场预期的1.9%。其中,服务业通胀率为5.7%,与5月持平,但也高于预期的5.6%。尽管英国服务业通胀仍然偏高,但失业率上升和商品价格回落,使得英国央行可能更关注长期的通胀和增长前景。

随着去年能源价格大幅下跌的影响逐渐消退,英国央行预计整体通胀率将在今年最后一个季度升至2.75%,然后在2026年初回落至2%的目标,之后再继续放缓。英国央行声称,通胀风险在整个预测期内仍将偏向上行,货币政策需要在足够长的时间内继续保持限制性,直到通胀在中期回到2%目标的风险进一步消散。经济层面,英国央行大幅上调了增长预期,预计2024年英国GDP将增长1.25%,远高于5月份预测的0.5%,反映出今年上半年的增长强于预期。

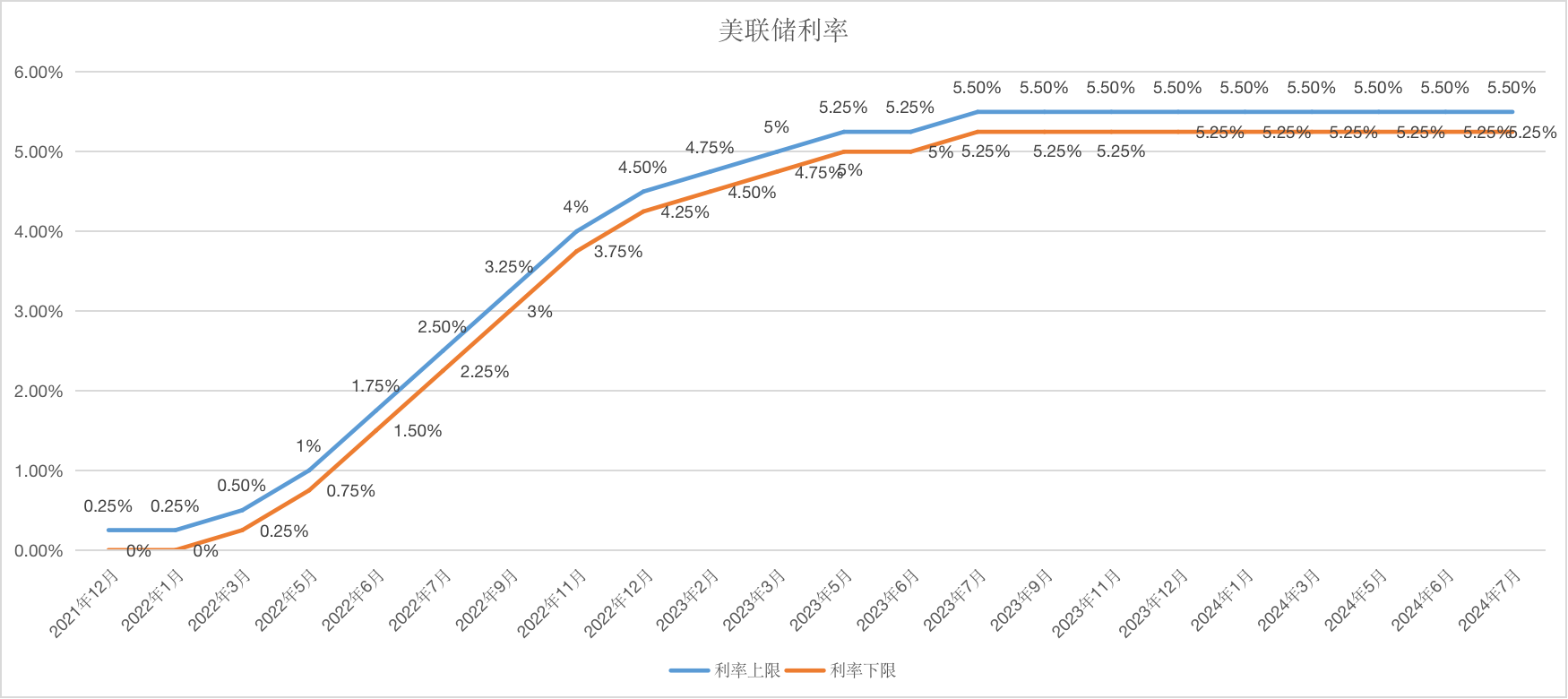

经济阴霾下美联储或降息更多

抗通胀最艰巨的阶段已经过去。7月31日,美联储将利率目标区间维持在5.25%—5.50%不变。在联邦公开市场委员会(FOMC)的声明中,决策者没有承诺在9月份降息,虽然抗通胀取得了进展,但在对通胀下降有更多信心之前不会降息。

(数据来源:美联储、21世纪经济报道)

美联储并未书面承诺会在9月降息,但美联储主席鲍威尔在利率决议后的新闻发布会上表示,降息最早可能在9月会议上发生。委员会的总体看法是,经济正接近适合降息的水平。美联储认为通胀的风险已经大幅下降,同时就业走弱的风险正在上升,货币政策立场已从之前的侧重控制通胀逐步转变为通胀和就业兼顾。鲍威尔表示,随着通胀降温,美联储能够更加平等地评估通胀和就业市场。

尽管7月底鲍威尔否认考虑降息50基点,但随后的经济数据却显示降息50个基点的可能性的确存在。8月1日,美国供应管理协会(ISM)公布的数据显示,美国7月ISM制造业PMI跌至46.8,远低于经济学家预测的48.8。分项数据中,产出指数从48.5降至45.9,就业指数从49.3降至43.4,为2020年6月以来最差。

美国7月份就业放缓幅度也超过预期,失业率升至近三年来的最高水平。具体来看,美国7月季调后非农就业人口录得11.4万人,为2024年4月以来最小增幅,远低于预期的17.5万人。失业率意外攀升至4.3%,连续四个月上升。

在美联储7月底“按部就班”再次按兵不动后,最新数据和市场预期的转变加剧了人们对美联储反应过于迟缓的担忧。新冠疫情后美国通胀大幅攀升,美联储却迟迟没有提高利率,称高通胀是“暂时”的。如今美联储可能再度反应过慢,经济或面临衰退风险,加拿大央行、欧洲央行、英国央行等其他G10央行已经开始降息,美联储货币政策再度面临“慢一拍”的质疑。

“降息大年”的可能性已经再度浮现。芝商所美联储观察工具显示,交易员押注美联储在9月会议上降息50个基点的可能性超过70%。花旗集团和摩根大通都预计,美联储将会在9月份和11月份各降息50个基点,从12月会议开始还会每次降息25个基点,这意味着美联储年内需要降息125个基点。

日本央行推进货币政策正常化

在美联储即将进入降息周期之际,日本央行正进一步推进货币政策正常化,美日利差持续收窄。

7月初,美元兑日元曾一度达到161.95,日元刷新了1986年以来的最低水平,引发了外界的担忧,过于弱势的日元可能会提高进口成本,让通胀保持高位,一些政府官员和国会议员都呼吁日本央行收紧货币政策以提振日元。

7月31日,日本央行宣布再次加息,将原本0至0.1%的短期利率提高至0.25%,同时敲定缩表计划,到2026年第一季度,把国债购买规模从当前的每月6万亿日元缩减至3万亿日元。

日本央行曾强调经济和通胀预测的不确定性,在推高利率方面原先是非常谨慎的。但在最新的决议中,日本央行放弃了这种论述,转而表示“如果经济和物价的前景能够实现,将继续提高政策利率。”

日本央行前理事门间一夫(Kazuo Momma)表示,日本央行的重大政策转变使得10月份再次加息的可能性非常高,并且还增加了每一个季度加息一次的可能性。日本央行的政策反应机制现在已经发生了变化,这也意味着明年1月也有再次加息的可能性。

在门间一夫看来,目前日本央行的基本立场似乎是:由于实际利率非常低,只要经济没有遭受重大冲击,央行就可以继续提高利率。当前的政策利率为0.25%,远低于近期2.6%的核心通胀水平。

蝴蝶效应下全球市场重挫

美日央行货币政策分化正在扇动翅膀,日元大幅升值,美日利差缩窄,随着投资者了结围绕日元的套利交易,叠加美国经济担忧等因素,汇市、股市等剧烈波动,最终引爆了“黑色星期一”。

近期日本股市接连遭遇大跌,8月1日日经225指数下跌了2.49%,2日续跌5.81%。到了5日,日经225指数更是收盘重挫逾12%,抹去今年以来所有涨幅,日经225指数单日近5000点的跌幅创下史上最大,超越1987年10月黑色星期一的纪录。

其他市场也纷纷走低,韩国股市综合股价指数5日收盘跌逾8%,欧洲主要股指开盘集体大跌约2%,美国期指和科技股也普遍走低,比特币一度大跌逾10%。

欧洲太平洋资产管理公司首席市场策略师彼得·希夫(Peter Schiff)表示,长期以来,日元套利交易支持着全球牛市,使廉价借贷能够投资于其他地方。而如今,日元套利交易的解除导致股市出现动荡。

虽然套利交易最初是由日本央行加息引发的,但在过去几天里,对全球经济增长的担忧也正在火上浇油,抛售变得激烈起来。美国7月就业数据发布后,市场对经济衰退的担忧进一步加剧。

随着一系列令人失望的经济数据出炉,高盛已经将明年美国经济衰退的可能性从15%提高到25%。与此同时,在截至8月1日的一周内,全球对冲基金正继续在投资组合中增加看跌股票的押注。对冲基金押注美股下跌的速度已经连续三周超过了增加多头头寸的速度。高盛指出,对冲基金增加多头头寸和空头头寸的比例已经接近1:3.3。

与此同时,美国国债市场出现了2023年3月地区性银行业危机爆发以来的最大涨势,对利率政策尤为敏感的2年期美债收益率上周累计暴跌逾50个基点,素有“全球资产定价之锚”之称的10年期美债收益率上周重挫约40个基点。

量化基金AlphaSimplex Group首席研究策略师兼投资组合经理Kathryn Kaminski分析称,鉴于股市低迷,投资者在美债收益率进一步下跌之前正抢购债券,债券市场似乎还有继续上涨的空间。“人们希望锁定高利率,这造成了很大的债市购买压力,同时也出现了风险厌恶情绪。如果美联储下半年降息,10年期美债收益率可能会跌至接近3%。”

(作者:吴斌 编辑:和佳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。