股权继承的难题:股权份额的确定、股东资格的获取、无法隔离的债务继承、被继承人未及早筹谋

21世纪经济报道见习记者 郭聪聪 北京报道

美国法学家、斯坦福大学法学院教授劳伦斯·M. 弗里德曼在《遗嘱、信托与继承法的社会史》一书中提到,财富代际传承的世界里,法律规范扮演着极为重要的角色。

财富代际传承包含股权所代表的财产收益、企业的控制权与企业的管理权,而股权兼具财产权益与股东资格,是财富传承的重要载体。因而,股权的继受与企业财富传承深深绑定。

与韩剧中潇洒多金专注恋爱的“继承者们”不同,实际上自继承开始到最终获得完整股权之前,“继承者们”会面临诸多艰难险阻。兼顾财产性质与人身属性的股权在继承中面临着复杂的法律问题,过程中稍有不慎,不仅会令家族财产流失,还会令企业陷入动荡。

也有一些家族企业未雨绸缪,就如中国女首富吴亚军设置了股权的“钱权分离”,香港富豪许氏家族的三代传承,这为中国家族企业的股份继受提供了“抄作业”范本。

股权继承可能的纠纷

股权继承中确定继承份额是关键,公司形态、继承形式都深深影响着股权继承份额。

从公司形态上来说,有限责任公司与合伙企业中的被继承人的财产份额较为容易确认,但股份有限公司中被继承人股份份额往往较为隐秘,尤其是非上市股份公司。“这是因为法律并不要求股份有限公司将所有的股东都登记公示,这就需要进行股份遗产调查。”炜衡律师事务所合伙人余菲菲律师接受21世纪经济报道记者采访时说道。

从继承形式上来看,法定继承与遗嘱继承是两类常见的股权继承方式,遗嘱继承要优先于法定继承。法定继承中遗产份额及分配原则均由法律明确规定,遗嘱继承主要是按照遗产被继承人的意愿来分配。

在遗嘱继承过程中,最需要防范的法律风险是遗嘱的有效性。余菲菲律师提到:“目前我们《民法典》规定的有效遗嘱形式包括:自书遗嘱、代书遗嘱、打印遗嘱、录音录像遗嘱、口头遗嘱、公证遗嘱。每种遗嘱的有效性要求各有不同。此外,遗嘱有效还应当在内容上明确、合法,不能存在违法悖俗的情况。同时遗嘱内容不够明确,也易引发遗嘱效力的纠纷。”

当掌门人离世因遗嘱不够明确而产生股权分割争议,或因大股东突发离世引发股权份额的争夺,股权继承者往往会对簿公堂,从诉讼纠纷中可以浅窥中国民企更迭的时代一角。

“在股权继承过程中,两类纠纷较为典型,一是继承人之间的纠纷,二是继承人与公司(包括公司其他股东)之间的纠纷。”余菲菲律师对记者说。

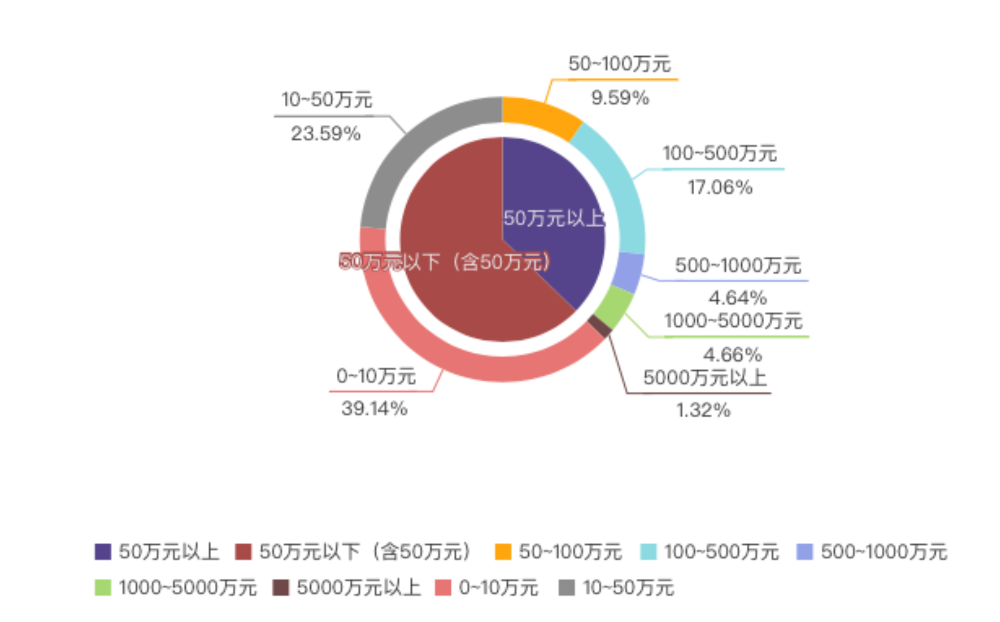

在裁判数据平台,以“股权”“继承”为关键词检索,检索到近8万份裁判文书,其中民事案件74920份,占比96.68%。其中,近5年的案件量居多,共39330份,占比50.74%。

从标的额上看,基本呈金字塔形状,50万元及以下的占比62.73%,但高标的额的也不在少数,100万元-500万元占比近五分之一,5000万元以上的案件约有1023件。

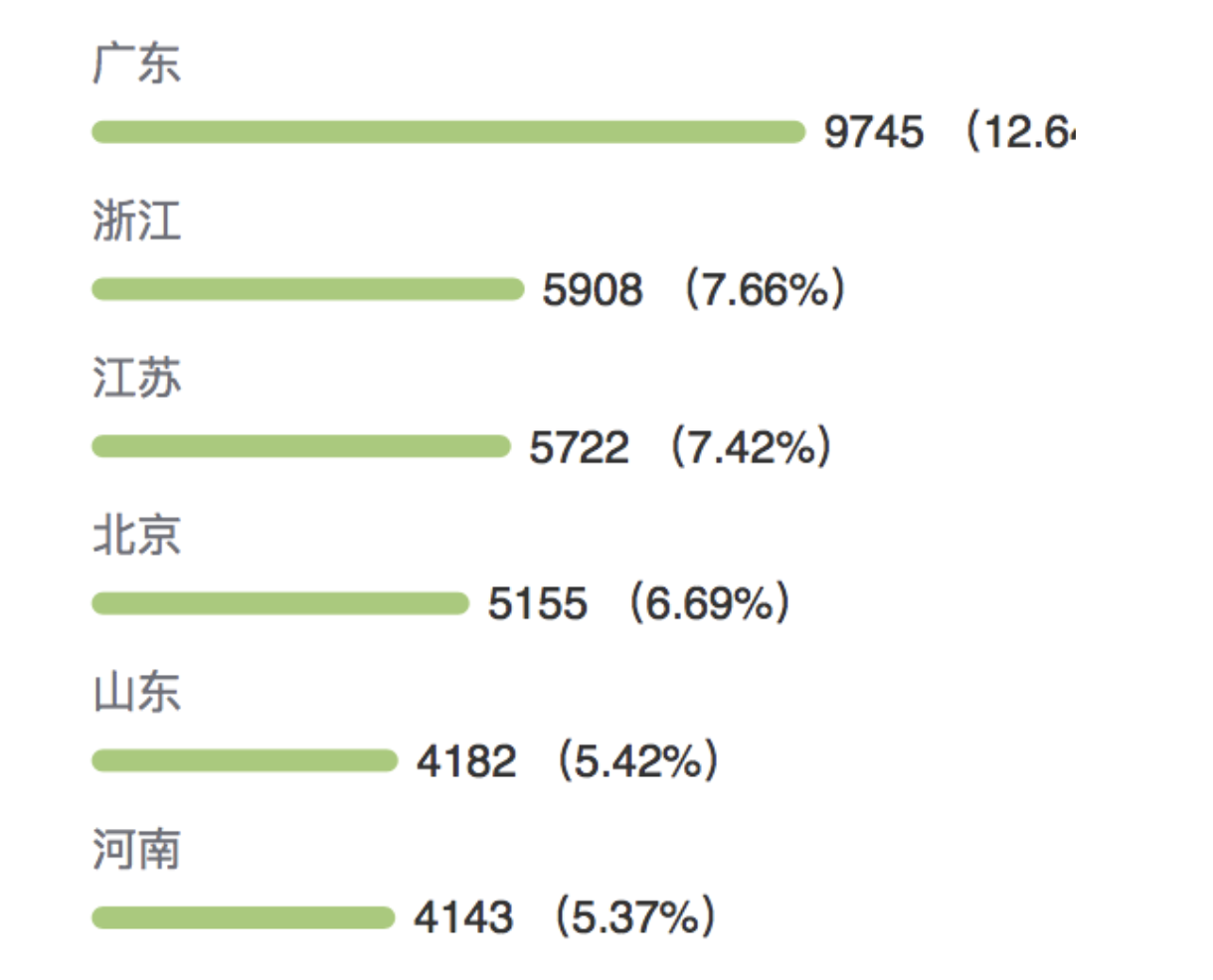

在地域分布中,广东占比12.6%居于榜首,接下来是浙江(7.66%)江苏(7.42%)北京(6.69%)山东(5.42%)。

(以上数据资料由炜衡律师事务所余菲菲律师团队提供)

股东资格争夺战

股权继承开始后,“继承者们”并不当然地获得股东资格。

“对于有意参与或控制公司经营的股权继承人而言,看重的不仅是股权财产权益,同时关注股东资格或控制地位,不仅要避免股东资格被剥夺,或股权行权出现时间真空,更担忧公司控制权的旁落。”国家检察官学院教授赵玉曾说。

也就是说“公司章程限制”与“行权真空地带”,是“继承者们”在股东资格争夺战中需要渡过的两大难关。

章程约定是第一道门槛。对外经济贸易大学法学院院长助理、副教授楼秋然在接受本报记者采访时说道:“《公司法》第90条和第167条规定,公司章程有权对股东资格继承作出限制性规定,如继承者需满足一定条件方能取得股东资格、甚至禁止继承股东资格。”

之所以产生“行权真空地带”,是因为继承人想要成为标的公司的新股东,对内需要在公司股东名册上进行登记,对外需要在市场监督管理部门办理变更登记。“在实践中,想要完成上述两个步骤需要花费较多时间,需要标的公司以及股东们的高度配合,兴趣权真空地带由此产生。”余菲菲律师解释道。

除此之外,企业合规与公司治理模式也影响着股东资格继承,如果大股东并未对企业做专业的合规经营和公司治理,而且事先没有做好布署和安排,在股权继承开始后,易于发生矛盾,继而影响公司的经营和管理。

浩天律师事务所合伙人张莹律师告诉记者,“我曾经办理过一个家族企业的继承案,公司创始人同时也是大股东,突发疾病去世,他本人再婚,家庭关系非常复杂。在他去世后、继承程序正式开始前,公司其他小股东全面控制了企业的业务、财务,并且利用家庭内部成员的矛盾,持续挑拨关系、破坏团结,以此创造机会侵占公司资产、阻挠股东继承。当等到家族内部成员达成大项上的一致时,几个小股东已经通过各种手段侵占了好几千万的公司财产。”

余菲菲律师也向记者分享了一则“其他股东通过决议取消继承者股东资格”的裁判案例。在上海市的一家注册资本为120万元的有限责任公司中,周某是持股51%的大股东。在周某去世后,公司其他股东召开临时股东会,决议不允许继承人周某之子继承股东资格。近日对此人民法院作出了判决,股份继承不属于《公司法》第71条的股份对外转让情形,不需要征得其他股东的同意,且其他股东并不对继承股份享有优先购买权。

对此楼秋然副教授建议,在股权继承开始后,合法继承人可积极采取措施,从而尽量避免在取得完整股权之前自身的合法权益遭受损害。

第一,在继承开始后,合法继承人应该尽快向公司提出变更股东名册和工商登记的请求。

第二,合法继承人应当特别注意要求公司换发出资证明书、修改公司章程中有关股东姓名的记载、变更公司登记等,从而确保在股权归属发生争议时,使得法院可以经由综合考量认定股权已经完整地转移至合法继承人处。

第三,在公司完成股东名册和公司登记的变更之前,合法继承人也应该依托自身已经取得的股东资格、国家企业信用信息公示系统公开的信息等积极了解公司运营的实时情况。

无法隔离的债务继承

“继承者们”在继承股权的同时,也会概括继受股权之上相应的义务,这既包括对外的一般性债务,如银行贷款、抵押担保;还包括对内的股东义务,如被继承人出资不足、出资不实产生的债务。

“但这种债务继承不是没有边界的,基于民法中的‘限定继承’原则,合法继承人仅需要以所继承的股权的实际财产价值为限,承担被继承人的债务。”楼秋然副教授说道。

但在企业经营当中,对企业有着特殊情感的大股东尤其是创始人,为了企业融资常常以个人财产为企业提供担保。一旦被继承人身故,继承人要继承股权,首先要面对的就是设定在股权上的担保债务的处理。“我见过很多继承人,面对遗产上模糊不定的债权债务状态,他们对是否继承股份都持有观望的态度。”张莹律师说道。

曾为国内第三大商务休闲鞋品牌—富贵鸟,其创始人林国强的继承人放弃了遗产继承。成立于90年代的富贵鸟曾被称为“中国真皮鞋王”,2013年12月,富贵鸟在港交所主板挂牌上市,当年营业额更是高达近30亿元。不曾想,上市即巅峰,此后富贵鸟每年的利润便开始不断缩减,受宏观经济及行业发展周期影响,加之电商迅速发展,2016年9月1日起富贵鸟股票停牌。

2017年6月份,林国强意外去世,作为债权人的某银行提出诉讼请求,要求追究其配偶及子女在继承遗产范围内承担连带清偿责任,其子女当庭宣布放弃继承父亲所有财产,轰动商界。据悉,林国强在富贵鸟11起金融借款合同案件中做了担保人,涉及金额高达2.9亿元。如林国强的子女接受遗产,其继承份额要优先拿去还债。

张莹律师告诉记者,尽管我国的债务继承实行的是“限定继承”原则,但由于有限责任公司的股权价值难以估算,而只有在继承人选择继承股份之后,公司方可运转,才也机会把外边的债权追回来,因此继承者选择继承负有担保债务的股权,要面对相当大的偿还风险。

需要注意的是,根据我国现行继承法的规定,继承权具有不可分性,这意味着继承人通常不能部分放弃继承权。继承人要么全部接受继承,要么全部放弃继承。且放弃继承需要在遗产处置前以书面形式作出,且是对全部遗产无条件的放弃。

股权继受需未雨绸缪

据中国民营经济研究会家族研究公布,截至2023年,具有家族色彩的民营企业占全国民企总体的80%以上,占上市民企总体的近半数。中国家族企业普遍创立于改革开放之后,经过40 多年的发展,正经历或即将经历首次传承的“节点”。 除引人注目的豪门家业争夺之外,普通民营企业家族的继承纷争也在社会经济中悄然发生。在改革开放浪潮中做大做强的企业,如何在企业传承中实现平稳过渡软着陆,亦或是更上一层楼,需要每一个企业传承者精心思考与提前筹谋。

在本文访谈过程中,受访者反复提到“传承意识”。张莹律师说道,家族纷争悲剧大部分都是来自于大股东或者创始人生前没有任何的安排。其实无论是为企业发展还是为子女谋划,不论是代际传承还是股权继承,被继承人的提前设计则能够极大地避免身后纷争。

楼秋然副教授建议道,以“股权信托”来完成代际接班。“为了消弭纠纷于事前,企业家其实应该尽早进行与公司股权相关的家族财富传承安排。除去提前将股权转移至合法继承人名下之外,企业家还可以通过设立股权信托的方式来完成代际接班。通过具体的信托条款的设计,企业家可以实现在生前自己控制公司事务,继承开始后股权丝滑转由合法继承人享有的目的。”

中国地产女首富、龙湖集团公司创始人吴亚军就及早部署了家族财产管理及传承。2018年,吴亚军通过家族信托架构,将股本与股权拆分,将当时价值557亿港元的股本平稳地传承给了女儿蔡馨仪,自己仍保留了龙湖集团43.98%的投票权,也依旧担任该公司主席兼执行董事。这是一则典型的通过家族信托将经营权、投票权和收益权分离的成功案例。

同样,香港十大富豪之一许氏家族,历经三代的家族财富仍平稳传承,离不开许家第一代掌门人许爱周生前创建的家族信托。许爱周创建周兴置业公司,并且把自己名下重要资产置入该公司旗下,再以家族信托基金持有公司股权。家族成员每月在基金内支薪,而不能直接分得遗产,这确保了即使家族成员之间发生矛盾,公司资产也不会被分割。

中闻律师事务所顾问吴国基博士在接受本报采访时说道:“股权信托属于一种特殊的家族信托,以股权作为信托资产而设立的。由于信托财产的独立性,股权信托具有集中股权、维系家族控制权、建立财富‘防火墙’等优势,为公司股权继受、企业代际传承实现风险隔离提供了有效的金融工具,虽然目前在国内设立股权家族信托还存在具有相对较高的门槛(通过信托公司设立股权家族信托,初始设立信托时资金金额或股权价值不低于1000万元)、不完善的信托财产登记制度以及税负成本等因素,但设立股权家族信托仍是高净值家族企业的较优选择。”

(作者:郭聪聪 编辑:张华曦)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。