“单一赛道的天花板、压力都会较大”

21世纪经济报道记者 贺泓源 北京报道

海底捞在严峻的市场压力下保持增长。

8月27日,该公司发布2024年中期业绩。财报显示,上半年,海底捞营收214.91亿元,同比增长13.8%;归母净利润20.38亿元,同比下滑9.7%。

需要注意的是,海底捞净利润较去年同期下降,主要受净汇兑损益变动和增值税加计抵减优惠政策取消的影响。上半年,其核心经营利润27.99亿元,同比增长13.0%,所有门店接待顾客总数超2.1亿人次。

这在目前市场环境下殊为不易。

国家统计局数据显示,上半年全国餐饮收入26243亿元,同比增长7.9%;限额以上单位餐饮收入7192亿元,同比增长5 .6%。

关键的京、沪餐饮市场则直接收缩。当地统计局数据显示,1—7月,北京餐饮收入744.2亿元,同比下降4.2%。同期,上海住宿和餐饮业实现零售额840.52亿元,同比下降4.2%。

其中,在2024年上半年,北京规模以上(即年营收1000万元以上)餐饮业利润总额1.8亿元,同比下降88.8%,利润率低至0.37%。

“上半年餐饮业降价促销、团购优惠套餐等活动层出不穷。与此同时, 租金、人工成本、食材成本等各项成本也在不断上涨,餐饮企业的利润空间受到进一步挤 压,经营压力倍增。从人均消费方面来看,近年来餐饮行业的人均消费也呈现下滑态势。”海底捞的老对手呷哺呷哺的半年报中提到。

上半年,呷哺呷哺营收23.95亿元,同比下降15.9%;净亏损2.73亿元。

此种环境下,海底捞新任首席执行官苟轶群带来了自己的增长之策。

保持稳定

餐饮业冷淡大概从年初就开始了。

“春节前我们制定了大量扩张规划,总部大屏幕每天都在更新新开餐厅数。”有头部快餐公司中层向21世纪经济报道记者回忆。

但转折来得很猛烈。开年后,前述公司门店营收遭遇明显下滑,扩张停滞不前。“很快大屏幕就没有更新数目了。总部开始裁员。”前述中层说。

一个体现就是,行业打起价格战。

5月,呷哺呷哺对外上线新菜单显示,单套餐均价降幅超10%。6月,和府捞面产品价格再度下降约30%,主流产品价格带调整至16-29元之间。上半年, 太二酸菜鱼/怂火锅/九毛九客单价分别为 71/110/56 元,同比下降 5.3/9.1/5.1%。甚至肯德基/必胜客客单价也分别同比下滑7%/9%。

回到海底捞,随着市场竞争加剧,其客单价继续下落。

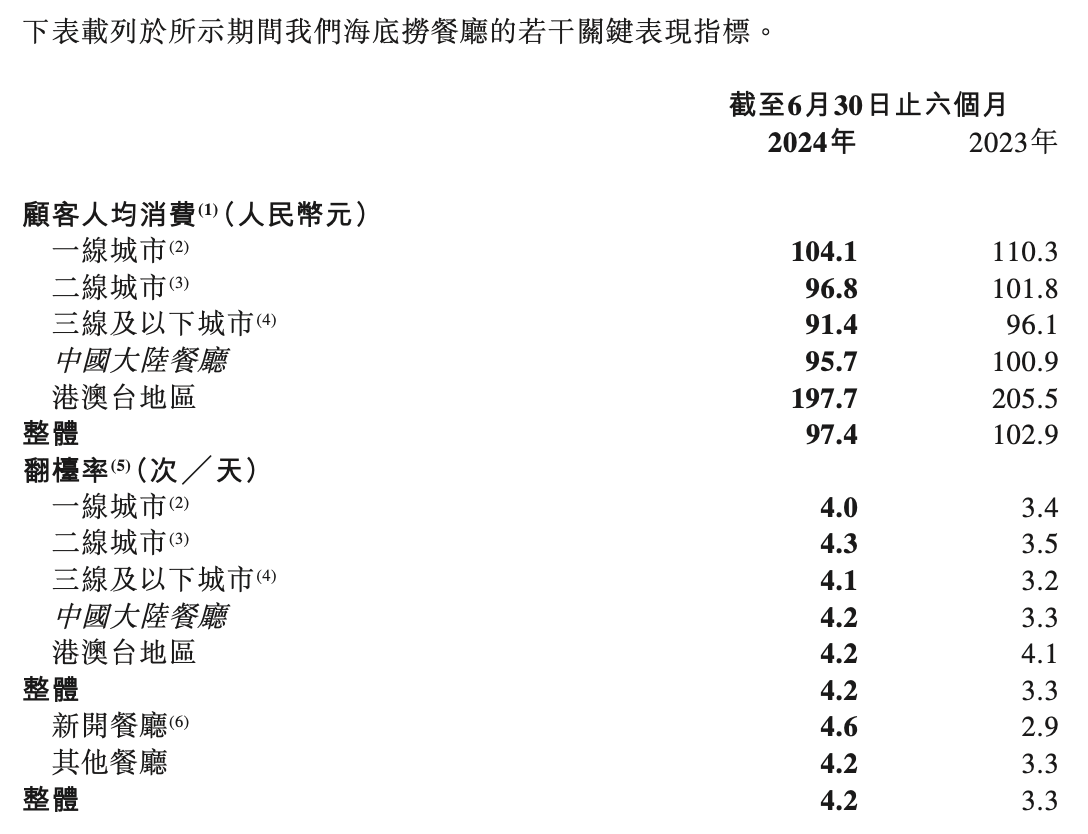

财报显示,上半年,海底捞平均客单价97.4元,同比下滑5.3%。具体来看,海底捞一线城市客单价104.1 元(去年同期110.3元),二线城市96.8 元(去年同期101.8元),三线城市91.4元(去年同期96.1元),港澳台197.7元(去年同期205.5元)。

而海底捞在此种境况下,毛利率增长至61%。

背后是供应链优势。“规模化采购,保证质量的同时降低采购成本;火锅消费的食材具有多样性、灵活性,公司在菜单结构和上新动作上有更多灵活空间和主动性,可以优化毛利结构;精细化管理,运用数据化工具管理日常业务,提高后厨加工和计划要货的熟练度,有效管控损耗量,提升后厨成本管理水平。”业绩交流会上,海底捞执行董事李朋如此解释。他还强调,2024年下半年,整个食材毛利率控制还是比较稳定的,且稳中有升。

另有海底捞业务负责人向21世纪经济报道记者透露,基于供应链优势,海底捞在定价上拥有主动权。“我们更多是看竞争对手的价格来评判。”他说。

财报显示,在上半年,海底捞原材料及易耗品成本占收入比39.0%,同比下滑1.7pct。员工成本占比33.3%,同比增长2.8pct,主因为提高薪资水平及补充部分岗位。折旧及摊销占比 6.2%,同比下滑1.8pct。其他开支占比4.1%,同比增长0.5pct,主要为经营管理体系优化。净利率9.5%,同比下滑2.5pct,核心经营利润率13.0%,同比下滑0.1pct 基本持平。

于是,在前述系统性优势下,上半年,海底捞餐厅/外卖收入分别达到204.14/5.81亿元,同比增长13.8/23.3%。同期,海底捞同店销售同比增长15.3%,主要受益于翻台持续回暖。当期,海底捞同店翻台率 4.2 次/天(上年同期为3.4 次/天)。

从门店数来看,截至上半年,海底捞门店数为1343 家,新开/关店11/43 家,净关闭 32 家。

增量何在?

可作为一家上市公司,海底捞有着增长压力,特别在行业波动期。

正如前文提到的,海底捞翻台率已经同比大幅提升,这也意味着再增长空间变小了。于是,扩张门店成了必然选择。

但鉴于市场如此现状,海底捞选择了开放加盟,这似乎是种在业绩与服务质量间的平衡。

在业绩会议中,海底捞董事会副主席周兆呈披露了加盟业务最新进展,该公司收到了超过1万份申请,来自不同省份。

据周兆呈透露,在加盟对象选择上,海底捞限定在机构和有经验企业。其所推出的托管加盟模式,确保了海底捞加盟店和直营店在运营管理、考核评价、品牌宣传、食品安全等方面都能保持高度一致。

“从数据来看,申请者以及通过面试或初审的加盟商来源中,来自三线或以下城市的申请者占了相当高的比例,这为我们未来在下沉市场的布局和点位选择提供了非常好的基础。预计在下半年以及到明年的中短期内,加盟店的数量将持续增加,实现稳步增长。”周兆呈说。

客观上,相对一线城市,中小城市消费市场似乎显得相对从容一些。

各地统计局数据显示,上半年,贵州社会消费品零售总额同比较2019年有所提升,边际上涨0.4个百分点至5.5%。同期,湖南、河南、四川等地消费也有较强增长动力社零同比分别录得 5.7%、5.6%、4.9%,均超过全国社零增速水平。星巴克也对外提到,低线城市门店经济效益非常好。

由此,海底捞选择加盟商既减轻了自己的运营风险,又扩大营收,且加盟商本身在各地有着资源优势。

另一头,海底捞推出“红石榴计划”,核心是多品牌发展策略。

“单一赛道的天花板、压力都会较大,要想让更多的海底捞员工有更多发展机会,我们就必须去创造更多的增长点。”业绩会上,苟轶群坦承。这是他履新以来第一次出席业绩会,6月21日,海底捞公告称,苟轶群获委任为该公司执行董事及首席执行官。

此前,苟轶群在海底捞任职期间,曾担任首席财务官、信息技术负责人、供应链及采购管理负责人等多个职位。在被任命为海底捞首席执行官之前,苟轶群为海底捞副总经理并负责投资业务。

回到经营来看,苟轶群认为,基于海底捞在组织管理、供应链商务拓展等方面的优势,可以开拓更多餐饮赛道。

财报显示,在上半年,海底捞在营创业项目共5个,如“焰请烤肉铺子”“小嗨火锅”等,类型包括烤肉、 火锅、中式快餐。其他餐厅经营收入 1.82 亿元,占比0.8%,同比增长0.3pct。

“虽然未来发展可能不会一帆风顺,但我们对于像焰请烤肉这样的品牌,期望在三年内达到四五百家店的目标,这是红石榴计划中我们已经有明确计划的品牌。其他品牌的开店计划也在持续制定过程中。”苟轶群称。

而不能回避的是,基于餐饮行业趋向存量,新品牌扩张依旧面临着种种风险。

总体来看,苟轶群对于海底捞扩张有着节奏规划,这是种适度冒险。

(作者:贺泓源 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。