借力资本市场发力多元化,积极扩充海外市场机会。

21世纪经济报道记者骆轶琪 广州报道

在全球智能手机市场发展到成熟期后,向外寻求更多机会就成为近些年产业界的重要命题。但掣肘也在出现,供应链成本上涨、全球化进程等,都成为阶段性挑战。

作为最终进行产品加工设计和组装的产业环节,ODM代工厂的业务布局和增长变化,正代表了当前手机产业链核心厂商的发展脉络。

21世纪经济报道记者综合梳理发现,国内手机ODM三巨头中,华勤技术是最早摆脱手机业务依赖的公司,目前旗下高性能计算业务收入占比已达60%,不过该部分产品不仅包括服务器,还包括电脑、平板等终端类产品。公司在登陆资本市场后,近期也开始资本动作,以拓展业务边界。

整体来看,虽然全球手机业务正在逐渐复苏,但上半年对于ODM代工巨头来说,增长拉动力较强的业务未必是手机,而是平板电脑、AIoT等类目。这更显示出多元化业务拓展的大势所趋。

此外,向海外更多新兴市场寻求成长点也成为今年的业务重点。据记者了解,拉丁美洲就是多家手机终端厂商今年十分重视的发力点,由此也带动一些手机产业链积极面向墨西哥等国家进行业务布局。

只是布局虽然广泛,但ODM代工厂整体毛利率偏低的挑战依然存在。虽然巨头们在手机之外业务均有不错的进展,但如何平衡新品毛利率偏低、供应链持续波动等挑战,依然是现阶段的必答题。

温和复苏

智能手机是ODM代工厂的业务起点,目前依然占据相对重要的业务贡献。也因此,2023年ODM代工厂普遍因全球宏观经济影响,面临业绩压力。

这在2024年上半年得到了明显改善。三家ODM代工厂的营收均实现不同程度成长,不过净利润则有一定差异化表现。

华勤技术在三大ODM厂商中规模最大、业绩相对稳定。上半年该公司营业收入(393.97亿元)和归母净利润(12.91亿元)与去年同期均基本持平、有微增。

从旗下四大业务线看,公司方面指出收入有较大增速的有汽车电子和工业产品业务实现营业收入6.4亿,同比增长102%;AIoT业务实现营业收入18.4亿,同比增长316%。

营收贡献更大的智能手机和高性能计算两大业务没有披露增速表现,且由于该公司在2023年末重新对旗下业务进行分类,所以无法从公开数据获得具体同比信息。只是公司方面指出,高性能计算业务中,数据业务领域同比增长150%,AI通用自主化的产品整机全面出货并高速增长。

这侧面显示出,智能手机、平板电脑和个人电脑等细分业务部分或许仍承压。

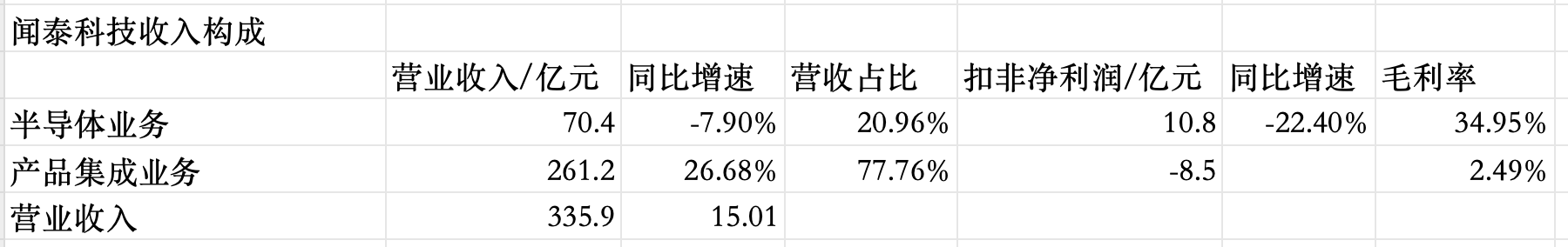

闻泰科技财报显示,2024年上半年,公司实现营业收入335.9亿元,同比增加15.01%;归属于上市公司股东的净利润1.4亿元,同比下降88.78%。

从旗下两大业务类别来看,拖累盈利能力的应该来自产品集成业务,也即整机代工业务部分。虽然上半年该业务营收同比增长26.68%,但在第一季度和第二季度分别出现亏损3.5亿元、亏损5亿元。原因是受部分元器件涨价、新项目毛利率偏低所影响。

至于半导体业务,随着全球半导体市场逐渐走向复苏,该公司也从中受益。上半年该业务营收和净利润均有同比下滑表现,但公告显示,第二季度该业务的收入和利润环比增长、毛利率也大幅改善。

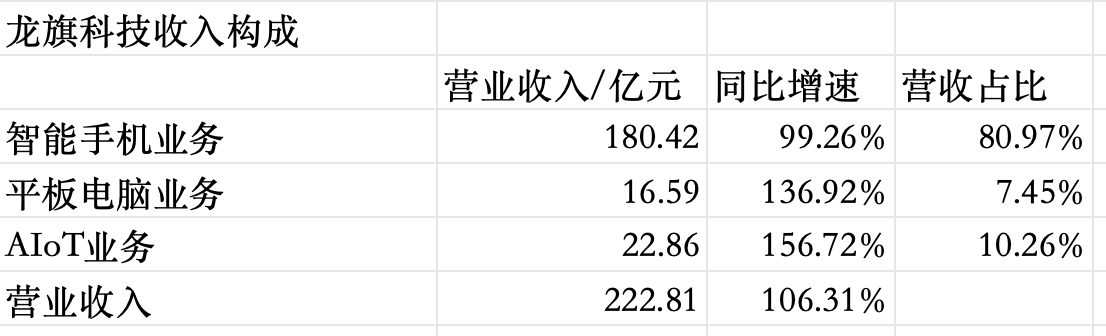

龙旗科技是三家厂商中整体规模最小,但上半年增速最快的厂商。财报显示,期内公司实现营业收入222.81亿元,同比上升106.31%;归属于上市公司股东的净利润3.39亿元,同比增长1.35%。

公告指出,得益于公司主要客户小米、三星电子、华为、OPPO等多个品类的主力项目上量明显,公司各板块业务出货量同比显著增长。其中AIoT领域,智能手表/手环品类销量获得强劲增长。同时,智能眼镜领域快速成长。

但不难发现,即便收入增长较快,龙旗科技的盈利能力也相对较弱,净利润增速并没有与收入有类似表现。这显示出ODM代工业务依然需要寻找更好的盈利方式。

多元进展

伴随手机产业温和复苏的大环境,手机供应链也在积极寻求更高盈利能力。在2023年末开始,典型如存储元器件价格开始陡峭攀升,随后摄像头、屏幕等都有涨价动作,这无疑令ODM代工厂面临更大的盈利压力。

这也是三巨头上半年即便收入表现尚可,但盈利能力依然偏弱的原因。因此,在手机业务之外寻求更多元的业务来源,不仅是基于手机产业本身已经高度成熟的背景,更是寻求更高盈利能力的必要条件。

一名业内人士对21世纪经济报道记者分析,一直以来,凭借规模化优势和供应链资源管理能力,手机ODM代工厂主要为整机品牌厂商代工偏低端产品线的产品,这令手机ODM代工一直以来都是“辛苦活儿”。随着国内三巨头先后登陆资本市场,借力资本化拓展业务外延也陆续开启。

今年7月,华勤技术就提出两笔收购意向。在近日的业绩交流会上,华勤技术高管指出这主要有三类目的:其一,可以进入新的客户供应链体系,例如收购易路达就是希望做大做强特定大客户的音频类产品;其二,有助于通过垂直整合增强ODM核心竞争力,例如加大对精密模具厂的投资,可以带来零部件研发融合和整机研发竞争力;其三可以加大在海外制造基地的布局,包括越南、墨西哥、印度。

对于目前三巨头的多元化进程,21世纪经济报道记者综合梳理发现,闻泰科技和龙旗科技在手机业务相关收入都在80%左右,华勤技术已经在持续降低来自手机的营收占比。在手机之外,对三巨头来说个人电脑是顺势发展的产物,AIoT和汽车业务则是近些年逐渐发力研究的领域。

招股书显示,在2020年智能手机业务为华勤技术贡献了52.68%营收占比,此后在持续下滑。相比之下,对华勤技术来说营收占比持续走高的业务主要为笔记本电脑和平板电脑,到2022年,这两类业务的营收占比分别来到26.16%和24.58%,相比2020年已有数个百分点的提升;服务器类业务也从2020年营收占比不到1%,在2022年来到2.98%.

2023年末,华勤技术对业务分类进行了重新划分,其将笔记本、平板、服务器业务均归结为高性能计算部分,这令高性能计算在2024年上半年为公司贡献营收的60%,智能终端业务贡献营收的33%。

在传统硬件产品外,数据中心业务是公司发力的重点。华勤技术在业绩交流中介绍,在数据中心业务发展方面,公司的战略是“双轮驱动”,即瞄准头部互联网客户+行业市场。公司在头部CSP(云服务商)大客户较早实现AI服务器的交付,且占据了较大份额;同时在通用服务器、AI服务器、交换机实现了全栈交付。预计今年服务器业务有望实现翻倍增长。

闻泰科技则是因为较早通过借壳方式登录资本市场,很早开展收购恩智浦部分半导体业务,得以进军价值链更上游。今年上半年,虽然公司半导体业务收入和净利润整体同比下滑,但二季度已经在好转,且该部分上半年毛利率为34.95%,远远超过公司产品集成业务2.49%的毛利率水平。

借助收购,闻泰科技面向的下游终端市场也更为丰富。据披露,2021年,公司半导体业务约44%的营收来自汽车领域,2024年上半年达63%。上半年内,公司半导体业务来源于汽车、移动及穿戴设备、工业与电力、计算机设备、消费领域的收入占比分别为63.00%、7.35%、21.08%、5.21%、3.36%。汽车仍然是公司半导体收入来源的主要方向。

龙旗科技是最晚上市的厂商,上半年来自智能手机的收入仍然占比80.97%,期内来自AIoT的收入和业务增速甚至高于平板电脑。

对于后市,除了传统硬件业务之外,AI PC、XR、汽车电子产品都有望随着主流品牌厂商的推进,拉动ODM厂商的多元化进程。

海外机遇

结合三大ODM代工厂的业绩不难发现,相比华勤技术和闻泰科技在智能终端相关组装业务的稳健发展不同,龙旗科技上半年106.31%的营收增速显得异乎寻常。这一定程度与其在发力海外市场有关。

拆解来看,龙旗科技上半年智能手机业务收入增速99.26%,算是三类业务中增速偏慢的。公告指出了其中原因:加大5G手机投入、研究入门级4G手机产品。

这显然直指新型海外市场。有手机厂商人士对21世纪经济报道记者表示,除了已经发力多年的东南亚和南亚市场,中东、拉丁美洲都是今年的发力重点。尤其是传音2023年逆势的高增速,更是让一些厂商明白——千元以下手机市场不容忽视。

这恰恰是ODM代工厂的优势所在,在龙旗科技的财报中得到一定印证。公告提到,公司加大5G投入是考虑到5G手机加速在海外新兴市场普及态势;对4G手机融入了高阶产品的工艺外观设计,从而拓展了海外4G产品销量。

另外两大巨头也不例外。根据闻泰科技披露,上半年公司产品集成业务的海外客户收入占比为75.71%。

华勤技术则在业绩交流中介绍,公司布局了三个海外制造工厂——越南、墨西哥、印度,目前,越南和印度工厂均已有产品在生产和出货,同时在筹划墨西哥制造布局。根据规划,公司未来希望实现产能的442比重,即南昌和东莞分别占总产能的40%,合计80%;海外三个基地占20%。

不止手机ODM代工厂,其他供应链也在与整机厂一道扩充海外市场。例如在墨西哥,已经有手机供应链厂商通过收购等方式落子。但这些新兴市场可能也面临统一化管理的挑战。

2024年已过大半,全球手机消费仅处在温和复苏态势中已成定局。不过面向有增量的新兴市场如何盈利,如何强化新业务盈利能力,手机ODM代工厂陆续在给出一定解答。

(作者:骆轶琪 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。