大厂蠢蠢欲动,非消费类应用快速成长。

21世纪经济报道记者骆轶琪 深圳报道

AI浪潮驱动之下,数据中心和具身智能成为重要的应用落点。对于新材料氮化镓(GaN)来说,在消费电子快充场景之外,其应用市场也由此正快速拓维。

近日,宜普电源转换公司(EPC)首席执行官兼联合创始人Alex Lidow接受21世纪经济报道记者专访时指出,随着AI数据中心发展到更高密度阶段,全球最大的AI服务器公司主动找到EPC公司寻求电源相关解决方案。AI浪潮持续演进,令数据中心逐渐成为氮化镓一个重要的应用增长极。

“相比硅基产品主要在存量应用类市场发展,氮化镓正在占据更多增量市场。例如AI服务器、激光雷达等都是新的应用契机。”他续称,这主要被用在有电源转换需求的场景中。“在80V-400V电压转换条件下,氮化镓产品会比硅基成本更低;但是在80V电压以下场景,氮化镓的成本更高,这就是两类产品主要的应用差别。当然我们也在推进下一代氮化镓产品在10V-20V等更低电压场景中对硅基器件做一定替代。”

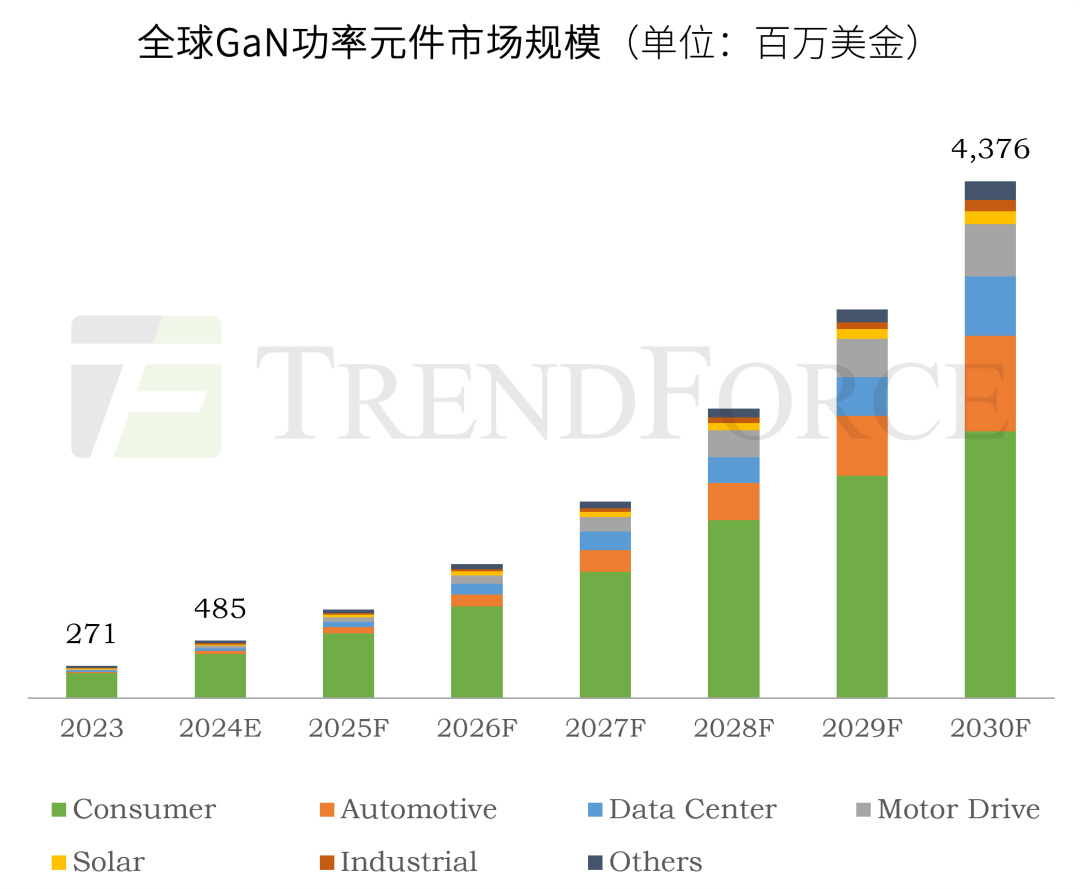

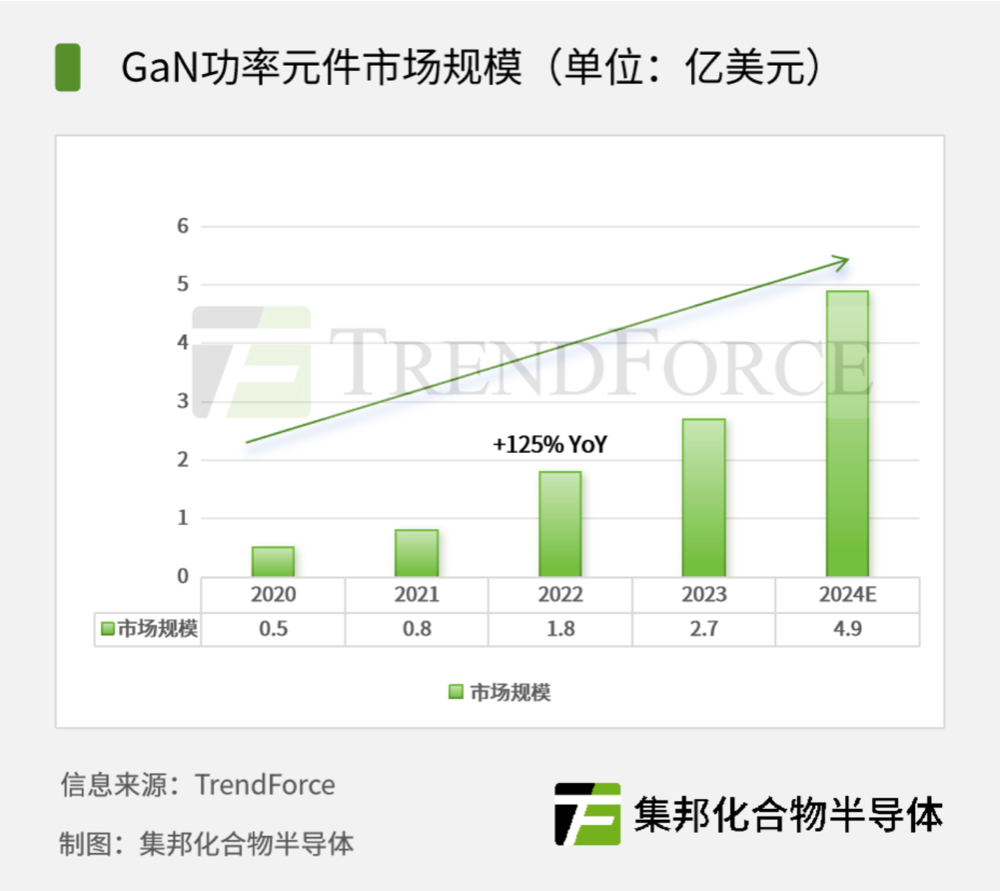

第三方机构集邦咨询分析认为,长远来看,GaN功率半导体市场的主要动力将来自电动汽车、数据中心、电机驱动等场景,受此驱动,全球GaN功率元件市场规模预估从2023年的2.71亿美元左右上升至2030年的43.76亿美元,年复合年增长率(CAGR)高达49%。

大厂已经开始蠢蠢欲动。21世纪经济报道记者梳理发现,近两年发生在氮化镓领域的国际收并购案例增多,显示出行业间已经开始在氮化镓更多产业环节方面蓄力。

挖掘高价值

数据中心、人形机器人等领域,正为近年来显得发展缓慢的氮化镓市场打开更多增长空间。

Alex Lidow告诉21世纪经济报道记者,从氮化镓整体应用市场看,AI服务器会是增速很快的市场,对EPC公司来说,2024年来自服务器市场的收入预计相比2023年将实现三倍同比增速,到2025年相关收入也会三倍高于2024年。届时,AI服务器就会是EPC公司最大的下游应用市场。

“高增速主要源于两方面:随着AI服务器功率密度持续提升,对电源转换的需求将倍速增长,以英伟达GPU产品为例,一年前其功率密度是300W,在今年达到800W,下一年预计将达到1700W;此外有相关需求的公司也越来越多,上一年我们的所有客户只供货英伟达,这一年他们开始供货给AMD和中国互联网头部公司,下一年微软、亚马逊、Meta、谷歌等AI服务器中的DC-DC转换器都将搭载我们的电源转换产品。”他补充分析道。

集邦咨询也分析道,在AI服务器高涨的需求下,每个数据中心机柜的功率规格将从30-40kW推高至100kW,芯片功耗的大幅上升需要服务器拥有更高的功率密度和效能,GaN能够降低损耗、提高功率密度,已被视为AI数据中心优化能源效率的关键技术之一,吸引了英飞凌、德州仪器(TI)、纳微、英诺赛科等玩家加入布局阵列。

Alex Lidow对记者介绍,“从EPC公司的收入结构看,截至2024年第三季度,有50%收入来自DC-DC(电源转换),30%来自雷达,20%来自电机;从应用市场看,25%来自AI服务器、25%来自航空航天、30%来自汽车电子,剩下20%则涵盖消费电子、工业等应用。”

他指出,不能忽视航空航天这类总量偏小、但价值量很大的市场,面向后市,EPC希望将更多发力电机市场,期望未来来自电机市场的收入占比达到30%、雷达占比则成为20%。“我们更看重高价值的应用领域,人形机器人、无人机、汽车电子等都是目前增速较快的市场。”

据他介绍,中国市场对EPC来说,最大的场景同样来自AI服务器,其次是激光雷达,人形机器人目前收入贡献还几乎为0,但未来潜力巨大。

“目前EPC聚焦落地在人形机器人场景,这是因为机器人关节对马达驱动的技术要求很高。一旦在人形机器人实现落地,将可以很快把应用扩散到无人机、汽车方向盘、服务器等市场。所以人形机器人会是电机市场很好的切入点。”Alex Lidow进一步指出。

集邦咨询研究发现,由于自由度急剧上升,人形机器人对电机驱动器的需求量大幅增加,为了获得更高的爆发力,需要配置高功率密度、高效率、高响应的电机驱动器,GaN恰恰能够满足这些需求,还可以在热管理、紧凑设计等方面提高人形机器人的整体性能,优化整体设计。

Alex Lidow对记者分析,“我们需要把资源放在更有战略性的领域、选择性布局。比如雷达和AI服务器都是高价值场景,一旦产品中有一个器件失效,就会造成成千上万的损失。选择聚焦在利润更高、难度更大的应用场景探索,是因为这类场景需要较长时间建立口碑和产品可靠性,后来者通常都需要一定时间追赶。”

据悉,EPC的马达类产品已经通过了AEC-Q101车规标准认证,目前行业内仅三家公司通过认证。相比之下,消费电子市场对可靠性和质量的要求偏低,但更价格敏感,因此需要审慎选择进入的市场。EPC目前会聚焦在运动手环、无人机等领域。

巨头持续加注

伴随应用场景逐渐扩大的,是国际功率半导体巨头在收并购市场和资本市场的积极表现。

今年7月,格芯(GlobalFoundries)宣布收购Tagore Technology的功率氮化镓技术及知识产权组合,后者的工程师团队将加入格芯。6月,瑞萨电子(Renesas)宣布完成对氮化镓功率半导体供应商Transphorm的收购,此后瑞萨加速推进氮化镓相关功率产品和参考设计。

5月,Power Integrations宣布与Odyssey达成收购协议,后者是氮化镓技术开发商,Power Integrations技术副总裁Radu Barsan指出,希望推动MOSFET功率器件方面氮化镓模块和硅基模块的成本进一步接近。

与此同时,行业格局已经在变化。2023年10月,英飞凌宣布与GaN Systems签署协议,以8.3亿美元全现金交易的方式收购后者。这让英飞凌在氮化镓功率器件市场直接进入全球第五。

资本市场方面,纳微半导体2021年在美股上市,中国厂商英诺赛科近日已经在港股发布招股书计划上市。

伴随行业开始出现整合迹象,产业界公司的发展模式选择后续或许也将有所变动。目前氮化镓领域有IDM整合模式,也有代工+芯片设计合作模式,功率半导体大厂如英飞凌、意法半导体近些年都在加码自建氮化镓生产工厂。

集邦咨询指出,从产业发展进程来看,Fabless(无晶圆厂,多指芯片设计)公司在过去一段时间里表现较为活跃,但随着产业不断整合以及应用市场逐步打开,未来传统IDM大厂的话语权有望显著上升,为产业格局的未来图景带来新的重大变数。

Alex Lidow则对21世纪经济报道记者分析,在行业发展初期,倘若采用IDM模式,前期需要自建产能并一步步扩充,在此过程中会面临较大的空置压力。“EPC目前采用的是代工模式,我们只是晶圆厂产能供应的一部分。这可以更好进行成本控制。”他续称,但倘若氮化镓市场发展到现在的十倍规模以后,采用IDM模式将更为合理,因为彼时有更大规模的需求支撑产线需求,IDM模式将更符合商业逻辑。

此外,不少IDM功率半导体大厂对氮化镓和碳化硅这两类化合物半导体材料技术都态度积极,显示出二者在该领域的广阔空间。

Alex Lidow告诉记者,在功率器件市场,碳化硅会更多聚焦在600V以上市场,氮化镓则主要聚焦在650V以下场景,因此二者在光伏逆变器、车载充电等领域会有一定交叉,但在大多数领域并不存在竞争关系。在650V功率市场,氮化镓器件的典型应用场景就是各类快速充电、洗衣机和电视等电源转换领域。

技术迭代方面,目前氮化镓的应用多以硅或碳化硅作为衬底、采用氮化镓作为异质外延。Alex Lidow告诉记者,氮化镓衬底成本极其高昂,在1000V功率以下的应用市场,采用氮化镓或硅材料作为衬底其性能差别实际并不大;只是在1000-2000V高压领域,采用硅或氮化镓衬底的性能才会有显著差别,但在该领域采用成本更低的碳化硅与用氮化镓作为衬底的氮化镓器件差别不大,因此以氮化镓为衬底的氮化镓器件也就没有太大发展前途。

集邦咨询认为,经过几年的技术储备,GaN相关厂商目前在消费电子增量市场、电动汽车、光储充、数据中心等市场都取得了更多实质性进展。预计非消费类应用的比例预计将从2023年的23%上升至2030年的48%。

(作者:骆轶琪 编辑:骆一帆)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。