北京时间9月19日凌晨,美联储宣告降息50个基点,将联邦基金利率目标区间下调至4.75%-5%,这也是2020年3月来首次降息。

1、

北京时间9月19日凌晨,美联储宣告降息50个基点,将联邦基金利率目标区间下调至4.75%-5%,这也是2020年3月来首次降息。

在“首次降息”落地后,或还将迎来“连续降息”。市场普遍预测,今年内美联储或将降息3次(包含此次),降息幅度100-125个基点。2025年可能也将继续降息……

映射到我们的投资上,配置一些受益于美联储降息的资产可能很有必要。

从过往9次完整降息周期内各种大类资产价格的表现,可以发现美债和黄金是两类表现突出的资产。

特别是美债,9次降息周期中有8次都出现了利率下行(即价格上涨)。

因此近段时间,美债基金受到大量关注。而随着美债收益率的下行,中资美元债有望取得不错的表现。

中资美元债即中资企业发行的美元债券。

与境内主体相比,境外发债主体通常资质更好,从过往来看,违约风险整体有望更低。

当前美元债的到期收益率维持在较高水平,在当前利率水平下低价买入,或能锁定较高票息。后续美联储进入降息区间后,或给中资美元债的利差下行提供机会,能够通过资本利得进一步增厚收益。

2、

除了美债和黄金外,港股的机会也可关注。

美联储降息对港股的影响主要通过以下三个方面:

资金——美联储降息在一定程度上会导致美元指数走弱,美元或外流至港股,推动港股上升。

估值——降息通常有助于提高市场整体的风险偏好,从而带动估值层面的修复。目前港股估值在横向历史上以及纵向全球主要指数当中,均处于偏低的位置,相对或更具弹性。

政策——随着美国进入降息周期,中国央行在货币市场上的操作将有更大的空间,中国的利率下行空间或被打开,流动性存在进一步宽松的预期。

上一轮美联储降息周期(从2019年6月降息预期发酵至2020年3月降息结束),恒生指数下跌9.2%,而恒生科技指数大幅上涨74.8%。

对比2019年降息,本轮美联储降息空间或更大,而当前港股估值相较2019年更低,且已充分计价前期悲观因素。

Wind数据显示,恒生指数自2021年2月18日至2024年8月31日,调整时间超过1200天,回调幅度最深达到-51.87%,回调时间超过了1998年以来的历次调整,回调幅度超过了2000年互联网泡沫破灭,接近1998年亚洲金融危机和2008年金融危机时期。

因此,对本轮降息周期港股市场的后续表现或可更加乐观。

未来一段时期决定港股走势的一个重要变化,就在于美联储的降息。

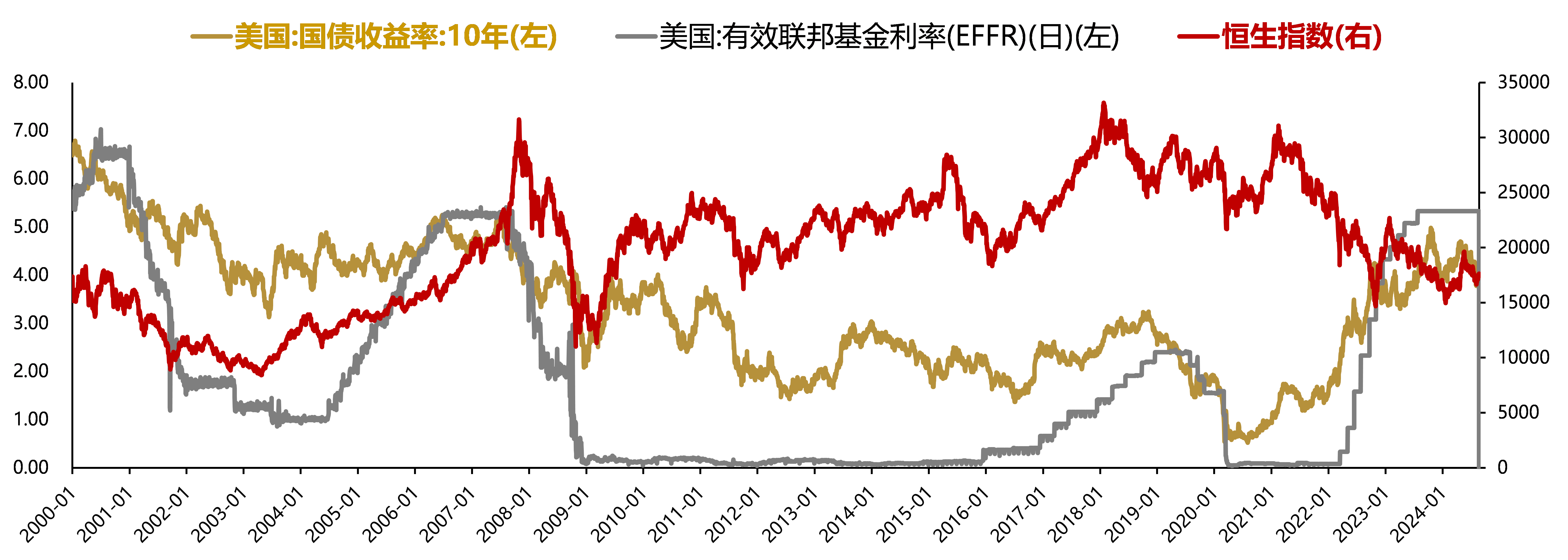

复盘2000年以来美联储降息周期中港股的表现发现,通常港股对海外货币政策底存在明显且迅速的正反馈。随着美国降息预期不断提升,美元上行空间有限,流入香港市场资金有望增加,从而为港股市场提供“顺风”环境,助力推升港股资产价格。

数据来源:Wind,2000.1.1-2024.8.23

参考资料:海通证券,《历次美联储降息对资产价格的影响》,20240816

国泰君安,《港股降息交易的2024vs.201920240917》,20240917

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。

谨慎投资。指数过去走势不代表未来表现。

本材料是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。材料中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本材料在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

公开募集证券投资基金风险揭示书

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,融通基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。融通基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、材料中展示的基金(以下简称“本基金”)由融通基金管理有限公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund】和基金管理人网站【www.rtfund.com】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

(作者:小基快跑 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。