深度丨国产运动跑鞋的“中底”战役

随着国产运动品牌在跑鞋中底技术上不断实现突破,以Nike、Adidas为首的国际品牌,市场占有率开始受到本土品牌的挑战。围绕着跑鞋中底的竞争,愈演愈烈。

21世纪经济报道见习记者刘婧汐、记者贺泓源北京、广州报道

跑鞋爱好者追求的“踩屎感”,到底是什么?

这就不得不提到“踩屎感鼻祖”——Boost。2013年,Adidas与巴斯夫化学公司合作研发出TPU(Thermoplastic Polyurethane)材料并采用超临界发泡技术中的珠粒发泡工艺,将 TPU 拆分成若干的微型“胶囊”,再将其体积膨胀到原来的10倍,以提高材料缓震性和回弹性。这些膨胀了的 TPU,外形像雪白的“爆米花”,被运用于跑鞋中底,命名为“Boost科技”。

Adidas爆款Yeezy Boost 350 V2、adidas EQT、NMD系列的中底部分,都搭载了Boost泡沫材料,令它们拥有优秀的回弹缓震能力,以此更好地利用跑者力量,提升回弹,降低运动员的能耗。这种独特的脚感也被形容为“踩屎感”,开运动跑鞋先河。

几十年过去,以Adidas、Nike为代表的领先运动品牌仍在中底核心技术上不断实现突破。

2019年,埃鲁德·基普乔格穿着Nike Vaporfly 4%,以1小时59分40秒冲过终点,成为第一个在两小时内跑完马拉松全程的人,创造了历史。Vaporfly 4%,即为Nike Air Zoom系列跑鞋原型,其应用在中底部分的Zoom X泡棉,能量回馈率最高可达85%,比Boost高15%~20%。

基普乔格脚穿Vaporfly 4% 图源:NIKE官号

Boots与Zoom X的成功,是运动品牌在跑鞋技术较量上的一个缩影。自跑鞋中底材料进入到“发泡时代”后,制作发泡中底材料的技术,便开始代表着一个品牌研发水平的高低,也成为了各家抢夺市场份额的利器。

2013年阿迪达斯推出Boost后,阿迪达斯鞋类营收以每年超过10%的速度快速提升;直至2019年,耐克推出与之对抗的Zoom X,这一局面才被改变。到了2022年,耐克的品牌价值达到500亿美元,是阿迪达斯的3倍多,两者间差距不断拉大。

眼下,国产运动品牌正在走向这一战场。随着国产运动品牌在跑鞋中底技术上不断实现突破,以Nike、Adidas为首的国际品牌,市场占有率开始受到本土品牌的挑战。围绕着跑鞋中底的竞争,愈演愈烈。

跑鞋中底的秘密:基材与工艺

现代运动鞋“三大件”分别为鞋面、中底和外底。鞋面部分负责包裹性、支撑性和透气性;中底部分负责脚感、弹性、缓震和舒适性;外底(亦称大底)部分则负责耐磨和防滑。

其中,中底部分是一双专业跑鞋的最核心的构成要件,在很大程度上决定了现代运动鞋的运动竞技性能。按材料的物理结构来分类,运动鞋中底主要分为两大类:机械结构和发泡材料。

早期的运动跑鞋中底,大多采用机械结构。最经典的机械结构当属耐克的Air气垫系列。Air Sole于1979年推出,1982年应用于球鞋鼻祖Air Force1上,其中底为中空、带有蜂窝式镂空点的气囊结构,是耐克最古早的中底科技;1997年的Nike Air Max,出现全掌式可见气垫;2017年,Air Vapormax上市,连外底也消失了,气垫直接与地面接触。

Air Max的发展变化

在当时,机械结构跑鞋也是各大运动品牌主流产品。阿迪的Springblade、亚瑟士的Gel缓震胶,均采用了机械机构中底。

但是,由于材料密度大导致重量较高,且缓震性能上限有限,机械结构越来越不能满足跑鞋“轻质化”的要求,“发泡材料”应运而生。搭载发泡材料的跑鞋,通常兼备回弹性优异、缓震性强、轻量化等优点,让跑者健步如飞,有效提升比赛成绩。

发泡材料的出现,颠覆了跑鞋产业。从此以后,运动品牌要想提高跑鞋各项性能,就绕不开钻研跑鞋中底部分的发泡材料,在发泡技术上寻求突破。

对于发泡材料而言,基材和发泡工艺是影响其成品性能的两大最关键因素。

发泡材料的基材统称为TPE(Thermoplastic Elastomer,热塑性弹性体),是一类兼具塑料和橡胶特性、遇热可塑型的材料。基材的种类十分多样,目前市面上运动鞋中底使用的TPE材料的基材主要包括以下4种:EVA、TPU、TPEE和PEBA。

“EVA”是应用最早的发泡鞋材。1975年,美国跑鞋品牌Brooks将新兴的EVA材料加入到Vantage鞋款,它的密度可以达到0.3,回弹率是40%,标志着中底开发时代来临。这种材料又称为“泡棉(Foam)”,实质是泡沫塑料,相比传统的橡胶等材料具有轻质、可塑性强、成本低等诸多优势。但是,EVA材料的各项性能都较为普通,回弹、缓震性能较低。因其技术成熟,造价较低,一般应用于运动鞋品牌的中低端产品线中。

“TPU”听起来陌生,但换一个说法——“阿迪Boost”,或许更加令人耳熟能详。正如本文开头提到的那样,Boost材料采用了超临界发泡技术中的珠粒发泡工艺,发泡过程中每颗TPU粒子像爆米花一样膨胀起来,赋予跑者独特的“踩屎感”。跟EVA相比,TPU密度更轻,弹性有所提升,当然它的价格也有所提高。在之后,Boost几乎成为了TPU材料的代名词,标志着中底材料全面进入发泡时代。

“TPEE”是一种面世不久的新型TPE材料,可以视作TPU的升级版本,总体而言在回弹、耐久等指标上与TPU差异不大,在轻质化指标上则有明显提升。

“PEBA”属于TPA(Thermoplastic Polyamide,热塑性聚酰胺)的一种,根据聚酰胺种类的不同,PEBA又可以进一步可以分为PA-6、PA-11、PA-12等,其中以PA-12应用于鞋材中底最为常见,因此在鞋材领域常常可见以“尼龙12”代指PEBA材料的情况。此外,一些商家还会以TPA、E-TPA等代指PEBA。一些高端运动鞋常用的Pebax实际上就是法国阿科玛公司为其PEBA产品确定的注册商标,Pebax也是现在市面上成本最高、但综合性能最好的PEBA基材,成为了高端运动鞋的中底标配。

耐克的Zoom X,便采用了以Pebax作为基材的发泡中底材料。在超临界状态下,将氮气注入PEBAX材质中,使其产生成千上万个细密的气孔,能够有效降低中底密度和整鞋重量。也难怪2019年Vaporfly Next%刚上市时,US9码单只不到190g的重量直接惊艳世人。

总的来说,可以根据基材的不同将跑鞋品牌的中底材料分为三大类别:以斯凯奇Hyper Burst、hoka的Profly为主的EVA发泡类;以Adidas的boost、Brooks的DNA AMP为主的TPU发泡类;以Nike的Zoom X、李宁的䨻为主的PEBA发泡类。其中,PEBA发泡作为最新开发的材料,回弹效果最强,价格最高。

除基材外,另一个影响发泡材料成品性能的关键因素是发泡技术。从发泡技术上看,塑料发泡技术包括化学发泡和物理发泡两大类。

传统的化学发泡气体是由化学作用产生的,这种方式制成的塑料产品,实际上是化合物副产品,成本较低,有异味、不环保、且各项性能较差。

而物理发泡(亦称超临界发泡)则是近年来逐渐流行于制鞋产业的新兴工艺,作为一种物理发泡成型技术,“超临界发泡”以二氧化碳或氮气替代传统化学发泡中用到的有机发泡剂,在一定压力、温度下进行发泡。制备时,先将超临界流体和TPE原料、添加剂混合均匀,然后通过升温、降压使超临界流体变回气态,使气体充满混合物内,从而实现发泡效果。利用此技术制成的轻质泡沫,具有吸能减震、隔热等特性,更能有效提高跑鞋性能。目前鞋材行业中,常见的超临界发泡工艺包括釜压发泡、注塑发泡、挤出发泡、珠粒发泡等。其中,Adidas Boots和李宁䨻所采用的便是珠粒发泡技术。

物理发泡制作过程并不涉及化学反应所产生的化学试剂残留,可与皮肤有良好的相容性。并且,与化学发泡相比,超临界发泡具有更精细的泡孔结构和更稳定的性能,能带来更大的回弹性,在性能上全方位领先于前者。除跑鞋中底外,还被广泛应用于婴童爬行垫、运动防护填充材料、球类内衬、运动器材内衬等产品中。

奋起直追的中国品牌

不可否认,在过去的很长一段时间里,无论是机械结构还是发泡材料,Nike、Adidas等欧美大牌作为运动行业的龙头,一直引领着技术发展方向。而中国运动品牌,常常以追随者的形象出现。

但是,近两年来,越来越多国人正从Nike、Adidas转向李宁、安踏、特步等本土品牌。

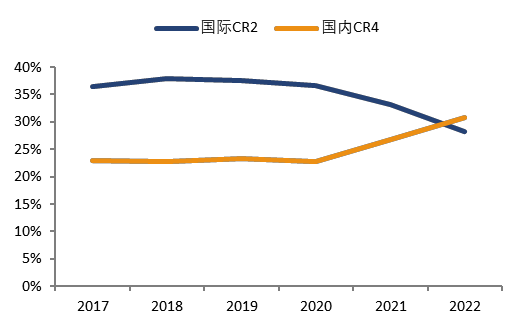

Euromonitor数据显示,从市占率上看,自2020年开始,以Nike、Adidas为首的国际品牌,市场占有率开始受到本土品牌的挑战。2022年,CR2(耐克,阿迪达斯)的市占率合计为28.2%,国内品牌CR4(安踏,李宁,特步,361度)市占率合计为31%,实现了市占率的首次超越。

国内运动品牌CR4超越国际CR2

图源::Euromonitor,信达证券研发中心

背后是,中国品牌奋起直追。

2019年,李宁率先在国内推出新一代超临界发泡中底技术“李宁䨻轻弹科技”,在发泡技术上迈出抢先一步。

李宁对外披露,其高配的Pebax䨻,与耐克的Zoom X来自同一供应商(法国阿科玛),并且,李宁还采用了改进版方案。同样是使用Pebax作为基材,李宁则选择了珠粒发泡技术,相比Zoom X的板材发泡来说,李宁的高配Pebax䨻有更高的良品率、更低的成本。在轻量化、回弹性、耐久性等性能方面无限接近前者,但在价格方面稍有下调,让PEBA碳板跑鞋走入寻常百姓家。

技术提升带来显著收益。从线上渠道看,李宁在天猫平台跑步鞋品类的销售占比从2019年的5%提升至2022年的10%,销售平均价格从200元左右提升至280元左右。从618和双十一两个大促节点上看,2020~2022年618期间,李宁跑步鞋销售额从7267万元提升至9321万元;2017年~2021年双十一期间,李宁跑步鞋销售从6500万元提升至2.0亿元,2017~2021年CAGR达33%。可以看出,李宁通过科技升级,推动价格带上移,同时市场份额提升。

值得注意的是,李宁在发布䨻系列产品时,曾强调其原材料为法国阿科玛提供的Pebax基材。但是,在此后发布的产品中逐渐以超临界TPEE、TPU发泡材料替代,且未进行官方说明或在产品宣传方面予以解释,引发了公众的质疑。

2021年,安踏推出了“氮科技”。氮科技全部采用超临界流体发泡工艺,目前已上市的至少有三种,按照回弹率由低到高排列,分别为用于中端跑鞋的EVA+PEBA氮、用于中、高端篮球鞋的脂肪族TPU氮、以及用于高端跑鞋的板材PEBA氮,无论是与国内还是国际品牌进行对比,这个回弹率表现都足够优秀。

根据公开信息,预计到2030年,安踏集团在自主创新研发上的累计投入将超过200亿元。截至目前,安踏集团累计申请专利超过3000件,有效专利2020件,其中,有效发明专利151件,实用新型350件,而根据公开数据,目前安踏在专利申请量、有效专利量以及发明专利量均位居国内体育品牌首位。这也是中国品牌押注产品研发的一个缩影。

银鞍资本王俊对记者表示,除了技术突破外,市占率的提升也取决于国产跑鞋具有较高的性价比。

“中底技术作为影响跑鞋性能指标的关键因素,(与销量)有非常强的关系,但体现在价格水平上,可以理解为国产品牌通过更低的价格提供了远超该价位水平的性能表现。超临界发泡技术本身并不是特别高端、门槛很高的黑科技,最关键的还是国产材料的突破与提升,特别是‘脂肪族TPU’的国产化,包括整个上下游产业链的国产化,通过各方共同的努力,实现了降本提质,并通过超临界发泡技术得以承载在鞋中底这一产品上。”他认为。

脂肪族TPU,是TPU材料的一种。TPU根据二异氰酸酯的种类不同,分为芳香族TPU和脂肪族TPU,芳香族最大的缺点在于经过紫外线照射后会发生黄变,阿迪Boost即为芳香族TPU,穿着一段时间后材料变黄明显,影响观感。

而脂肪族TPU则几乎完全攻克了这一问题。相较于芳香族TPU,脂肪族TPU具备突出的耐黄性,较好的抗撕裂性能,且回弹性能无限接近于PEBA,成本却仅有PEBA的一半,性价比高。

脂肪族TPU自2021年下半年开始由李宁与安踏开始启用,目前,上游生产基本上实现了国产化,代表上市企业如华峰集团、美瑞新材等。

位于浙江省瑞安市的华峰集团于2008年成立浙江华峰热塑性聚氨酯有限公司,意味着正式开始热塑性聚氨酯(TPU)产品的研发和生产,目前已拥有多元醇和己二酸等主要原材料的规模化生产能力。

“聚峰”牌聚氨酯系列产品中的聚氨酯原液是生产高档鞋底材料、减震缓冲材料、胶黏剂等的重要原材料,广泛应用于制鞋、汽车、交通、军工等领域。据其官网在2021年的公告显示,华峰新材料的聚氨酯原液在国内市场份额已经高达60%以上。

另有目前国内唯一以TPU为主营业务的上市公司美瑞新材。据美瑞新材发布2024年半年报,公司2024上半年营收8.01亿元,同比增长11.34%;实现归母净利润0.31亿元,同比下降39.04%;2024Q2实现营收4.15亿元,同比增长3.32%,环比增长7.47%;实现归母净利润0.19亿元,同比减少31.42%,环比增长53.37%。

财报提到,膨胀型TPU方面,受益于高端鞋材等领域发展,8000吨膨胀型TPU供不应求,公司抢占机遇,规划“年产1万吨膨胀型热塑性聚氨酯弹性体项目”,未来TPU产品结构有望改善。目前,美瑞新材生产的发泡型TPU产品在鞋材领域已与安踏、特步、Hoka等国内外知名运动品牌达成稳定合作。

中山大学材料科学与工程学院教授翟文涛认为,目前,我国在超临界流体发泡鞋材领域占据着领先地位,同时,我国在技术研发、产业配套(化工材料、加工装备等)、生产自动化等方面具有优势,这些优势推动我国在发泡材料领域快速积累优势,促进发泡鞋材行业转型升级。

“近10年来,我国科研单位和发泡材料企业在超临界流体发泡技术的开发和鞋材应用方面取得了长足的进步,整体技术达到国际先进水平,部分技术处于国际领先地位。”翟文涛教授对记者表示。

另一边,国际大牌研发脚步似乎陷入停滞。

自推出Boost之后,阿迪的高端线一直未真正布局PEBA材料,中端线在2023年才推出了脂肪族系列产品ULTRABOOSTLIGHT。过去推出的Ultraboost系列、NMD系列、Yeezy系列全部采用Boost中底,也因此被消费者称为“套娃”。

根据悦跑数据研究院公布的数据,在2023年北京马拉松的全局穿着率榜单中,Nike、Saucony、Adidas分别以26.5%、8.4%、7.0%占据国际品牌前三;而特步、中乔体育、李宁则以28.1%、5.7%、5.0%摘得国产品牌前三桂冠。此外,对比2022年北京马拉松的全局穿着率榜单,涨幅TOP3被特步、李宁、361°三个国产品牌占据,国内市场从外资垄断到本土品牌百花齐放。

中底,不止于此

中国发泡鞋材产业链具有良好的发展前景,同时也充满着激烈的竞争。

一方面,随着中国本土跑步文化和马拉松赛事的兴起,中国“跑团”规模不断扩大,消费者更爱专业功能跑鞋,这为跑鞋市场蓬勃发展奠定了基础。

iiMedia Research(艾媒咨询)数据显示,在2022中国运动鞋消费者购买品类偏好调查中,80.7%消费者偏好购买跑步鞋,34.3%的消费者偏好购买篮球鞋,31.2%的消费者偏好购买足球鞋,31%的消费者偏好购买登山鞋,25.1%的消费者偏好购买板鞋。不难看出,跑步依然是国内参与人数最多的运动之一,国人对于跑鞋的消费仍是主要的运动鞋消费类型。

另一方面,国内跑鞋市场竞争进入白热化阶段,跑鞋赛道不断出现黑马。

On昂跑财报显示,2023年,其销售额大涨46.6%至17.921亿瑞士法郎,净利润增长37.9%至7960万瑞士法郎,毛利率为59.6%。分区域看,包括大中华地区在内的亚太地区增长突出,2023年美洲和亚太地区销售额达到1.411亿瑞郎,按固定汇率计算,同比大幅增长96%。

同样在中国受到消费者欢迎的跑鞋品牌还有HOKA ONE ONE。HOKA母公司Deckers Brands的财报显示,截至3月31日,这个均价超千元的跑鞋品牌一年销售额为18.07亿美元,约合人民币131亿元,同比增长约三成,集团将高增长归功于包括中国在内的国际市场表现。

在Nike、Adidas等国际大牌和李宁、安踏等国货品牌的两面夹击下,On昂跑和HOKA这类主打跑鞋的新兴运动品牌仍能在中国市场脱颖而出,足以说明国内消费者对于一双好跑鞋有着强烈需求,以至于可以接受这两个牌子动辄上千元的价格。

在乐意付费的同时,消费者对于“踩屎感”的要求,也已经上了一个台阶,这要求跑鞋品牌在中底上不断实现技术突破。

以On昂跑专利鞋底科技CloudTec为例,独特的“镂空状”鞋底造型由多个会独立变形的云状结构组成,跑者着地瞬间迅速压缩,吸收冲击力,减轻对膝盖和关节的压力,实现了动态缓震效果。作为品牌的标志性特征,无论采用何种中底材料,昂跑的镂空鞋底造型都不会改变。

独特设计的昂跑“豆荚鞋” 图源:On昂跑淘宝旗舰店

围绕跑鞋中底科技,从基材到发泡技术,再到独特造型设计,国内外各运动品牌屡出奇招,中底专利技术竞争从未停止。

正如王俊所言,“在跑鞋的细分板块内,国产运动品牌在中端价位水平的领域已经超过了国际品牌,主要还是得益于中底技术的提升。但在高端价位,中国(与国际品牌)还存在一定的差距。决定跑鞋性能的除了中底技术以外,还有结构设计也尤为重要,甚至包括鞋面、鞋大底等也会影响其性能发挥。”

这也意味着,国产运动品牌与阿迪、耐克们的战争到了新阶段。

(作者:贺泓源,刘婧汐 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。