21世纪经济报道 见习记者 余纪昕 上海报道

“这一阵信用债惨淡的日子着实居多,尤其低评级券种,惨烈程度有些超乎预期了。”一位债券从业人士向记者表示。

8月至今,信用债行情阴雨连绵,惨淡表现已延续较长一段时间。各品种信用债收益率上行居多,调整幅度与速率均形成了2022年11月大幅行情调整以来的又一波小高峰。

根据国信证券经济研究所宏观固收团队整理DM数据所得,9月以来隐含评级AAA中票收益率平均上行11BP,隐含评级AA中票收益率平均上行23BP,隐含评级AAA-银行二级资本债收益率平均上行15BP。

10月10日,债市情绪回暖基本企稳,利率债全面翻红,信用债则涨跌互现、分化明显。

截至10日下午发稿时,AAA级以上信用债各期限券种均有不同幅度上涨,活跃券“21中国银行永续债”下行14BP至2.36%,“22交通银行二级01”收益率下行10BP至2.34%。

AA+以下信用债则有涨有跌,整体来看高评级券种成交表现明显优于低等级。

信用债目前整体行业环境偏悲观

经过前一段时期的不利行情,业内普遍认为信用利差现已压缩至历史低位。

据中信证券研究研报,8-9月信用利差共计调整幅度达15bps以上,其调整烈度均为2022年11月后的最大值,市场担忧信用市场是否会重现如2022年11月的负反馈冲击。

而截至发稿日10月10日,今日信用债市场行情的短暂回暖也未能使投资者恢复信心。

前文提到的债券从业人士向记者表示,“只是说今天可能甩卖的没那么夸张了,有些机构开始买了,但是估值还是跌的。”

记者多方了解到,业内对信用债的看盘择券、入库审批、询价环节等一系列交易准备工作都十分谨慎,对接盘低等级个券的恐惧心理比较强。

“一些机构近期购入城投债后的真实情况是——才刚买进某支债,没过几天地方、主体平台舆论上就出了些相关负面新闻,个券价格于是一路往下不回头。”一家股份制银行金融市场部负责人对记者表示。

“下跌势头收不住,就根本没法出手。想割肉止损吧,又不愿承受该笔亏损交易带来的负业绩,最后结果就打算长期吃票息、不去动它,甚至放在仓底躺几年持有至到期等着拿回本金也是好的。”

不仅金融机构专业投资方对信用债需求有所减弱,个人投资者也是有所忌惮,对债基产品浮亏的防御心理较强。

“虽然现在很多机构投资策略都在信用下沉,满市场去寻找、想捡漏一些仍具有性价比的低评级债,但散户投资者这边大多风格偏保守,止损情绪都很强,更愿意选择在无风险或中低风险资产上投入更多。”上述股份行人士称。

某资管基金产品机构销售向记者透露,“客户看见当日公布债基净值浮亏就很紧张,立即就想要赎回,这其实对重仓了信用债的固收投资经理来说是很不利的。”

而据浙商团队指出,对于信用债中的城投债品种,一级市场方面发行及认购热度有所下降。二级市场方面卖盘力量加强,弱省份城投继续回调。9月份强省份回调幅度在5-10bp区间,弱省份普遍超过10bp。

10月9日中证鹏元信用评级发布数据,统计显示本周一级市场上,非金融企业信用债发行规模环比上升。除了中票净融资,其他主要品种均呈现净偿还。城投发行增加1.2倍,净偿还下降30%,地产债发行上升76%,净偿还上升56%。

二级市场上,债券成交量较前一周上升179.77%。其中信用债成交额占比为14.23%,较前一周下降1.82%。上周城投收益率整体上升。

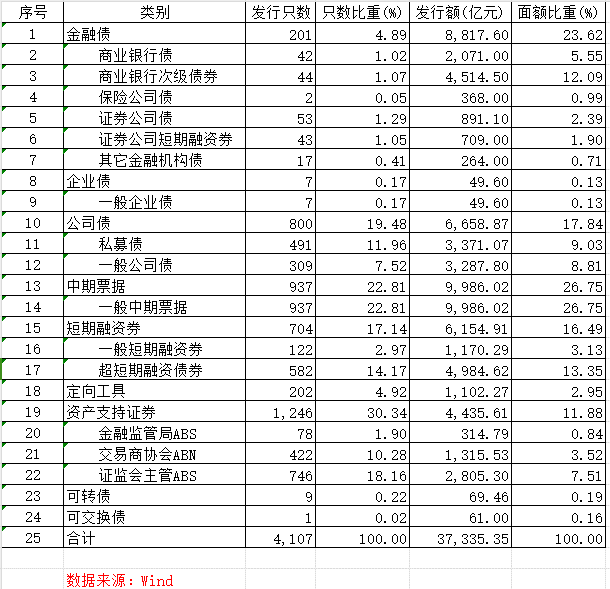

24.8.1-24.10.10信用债发行概览

数据来源:Wind,21世纪经济报道记者整理

信用债和利率债表现背离原因何在?

9月债市走势分化,多数利率债品种收益率下行,绝大部分信用债品种收益率上行。信用债调整压力和幅度显著大于利率债,其原因值得思考。

某信托机构投资经理对记者表示,对于机构在信用债投资上的冷淡情绪,既有对信用风险的顾虑,也有信用债相对与国债来说,流动性较差、难出手的顾虑。

“国债流动性好,买盘力量大——银行、券商、保险,都是大体量机构,自营资管都能买。但是信用债资质分化明显,加上买的主要是非银,规模普遍比较小。而且前期的信用利差太低了!”

一位债券从业人士对记者说明,“利率的策略比较多可以做波动、做曲线、做期差,然后还有大买方参与配置,比如农商行;信用就很难做了,没有稳定的长钱一直配置,还有信用风险、额度管控这些制约,波段也只能顺势而为。”

“相比国债,信用债肯定对让人更多顾虑违约风险,吸引力相对弱一些。”一位投资经理向记者表示,“但是如果有亮眼的表现,我们也还是会考虑投一些、捏在手里的。”

信用债后续仍值得配置吗?

10月10日,东方金诚研究发展部执行总监于丽峰对21世纪经济报道记者表示,近期信用债自8月以来持续调整,但信用利差仍处历史较低水平。市场对债基赎回将否引发负反馈持担忧态度,机构行为转向谨慎,买盘力量较弱,加剧信用债价格跌幅。这也导致,在债券市场调整过程中,流动性较弱的信用债跌幅超过利率债,信用利差大幅走阔。

展望后续,于丽峰认为,本轮信用债调整主要受资产配置调整和流动性因素影响,并非信用风险扰动,随着节后资产配置再平衡过程放缓,固收类产品赎回压力也将逐步减轻。从过去几轮债券市场因流动性原因调整的历史看,信用利差仍有调整空间,但由于今年城投债供给偏少,信用债资产荒持续,因此信用债继续调整的幅度预计不会太大。稳增长背景下,货币政策保持宽松取向,目前利率债已率先企稳,今天中高评级信用债成交收益率也有所下行。建议继续关注流动性情况及财政政策力度,待固收类产品赎回压力减轻可逐步加大信用债配置。

(作者:余纪昕 编辑:周炎炎)

南财理财通是聚焦于金融理财资管领域的数据科技平台,致力于为用户提供全面、精准、及时的理财数据和资讯。400家银行超16万份理财产品数据,跨境理财通、底层资产持仓、代销、业绩评价等数据齐全,申请开通账号请联系:19521241569(微信同号)或登录gym.sfccn.com。