票据市场

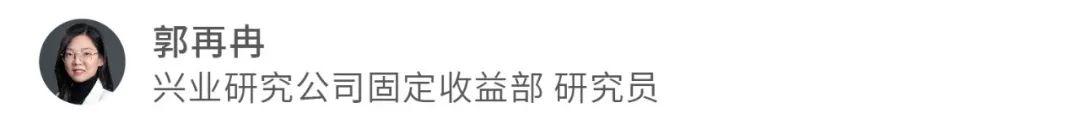

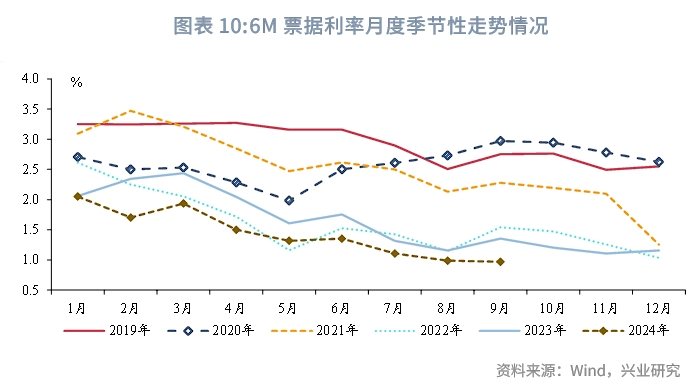

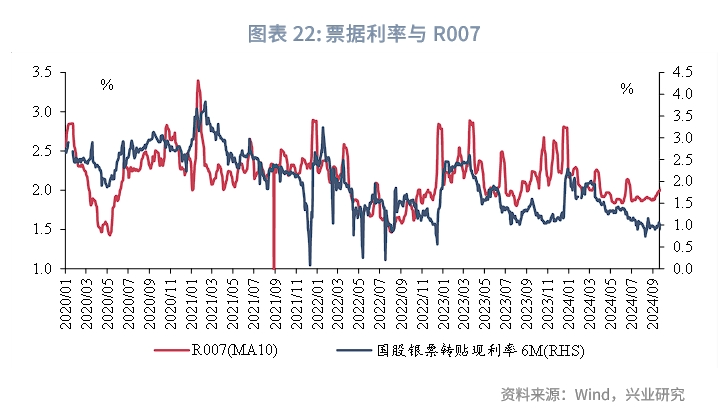

市场回顾:9月,6M国股票据转贴现利率(以下简称“票据利率”)月均值为0.97%,较8月下降2bp。从季节性水平来看,9月是信贷大月,2019年至2023年的9月6M票据利率较8月普遍上升,平均上行幅度为25bp。2024年9月6M票据利率反而低于8月水平,反映信贷需求仍偏弱。

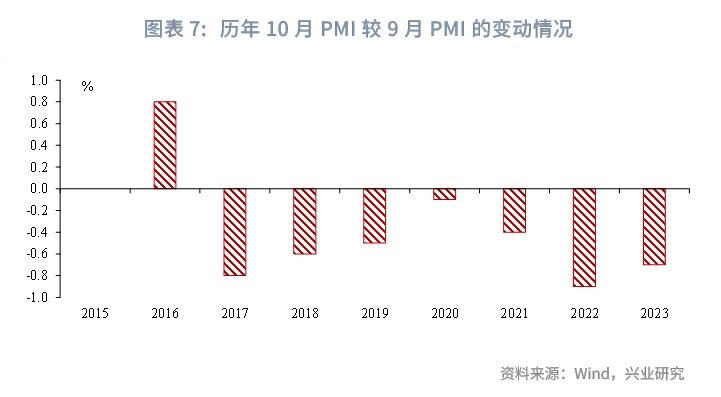

从经济基本面来看,9月制造业PMI录得49.8%,较8月上升0.7个百分点,涨幅高于同期季节性水平。景气度边际提升,但整体PMI仍处于枯荣线以下,同时10月PMI或有季节性下行的压力,需关注经济基本面改善的持续性,短期票据利率无大幅上行的基础。

从金融基本面来看,在居民信贷方面,风险偏好回暖或使得消费贷增长较快,但金融管理部门已进行窗口指导,要求银行信贷资金严禁违规进入股市;存量房贷利率调降后,居民提前还贷现象有所缓解,10月居民信贷可能得到一定提振。在企业信贷方面,关注股票回购、增持专项再贷款对于企业信贷的拉动效果,当前PSL仍维持净偿还,或体现企业中长贷需求仍有待增强。

从资金面来看,10月是信贷小月,MLF到期7890亿元,NCD到期规模约1.76万亿元,到期规模较年内高峰有较大回落,政府债净融资规模预计在3500亿元左右,供给压力显著减轻,且9月末降准50bp落地,释放长期资金1万亿元,10月资金面压力预计整体可控,但需关注税期和银证转账对资金面形成的波动风险。

10月票据市场展望:当前经济基本面改善的持续性仍有待观察, 10月居民信贷或有一定提振,企业信贷需关注政策发力情况,预计整体信贷需求仍待提振,银行仍有票据冲量的诉求。10月资金面压力预计整体可控,但需关注税期和银证转账对资金面形成的波动风险。预计10月6M票据中枢或落于0.8%-0.95%区间,高点可能上冲至1.0%附近,低点或落于0.7%-0.8%区间。

一、9月票据利率走势情况

9月,3M、6M国股票据转贴现利率(以下简称“票据利率”)月均值分别为1.43%、0.97%,较8月分别变化15bp、-2bp。从走势来看,3M和6M票据利率整体先降后升,呈现翘尾行情。

从季节性水平来看,9月是信贷大月,2019年至2023年的9月6M票据利率较8月普遍上升,平均上行幅度为25bp。2024年9月6M票据利率反而低于8月水平,反映信贷需求仍偏弱。

二、票据市场影响因素分析

2.1 经济基本面

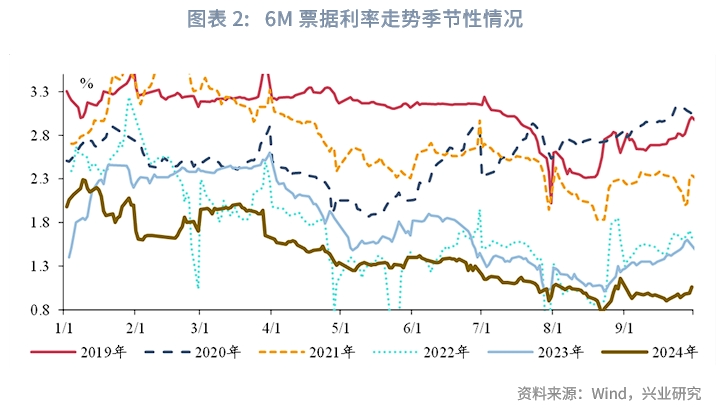

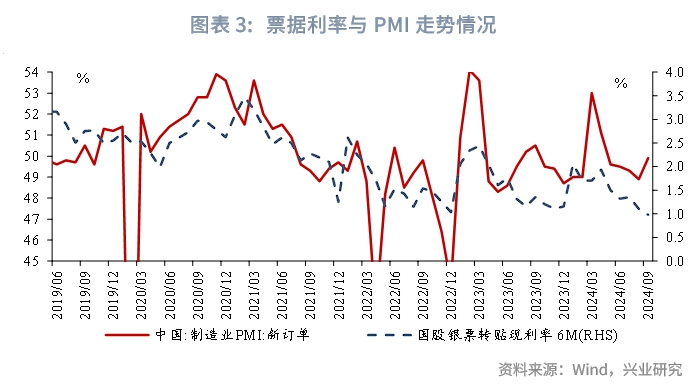

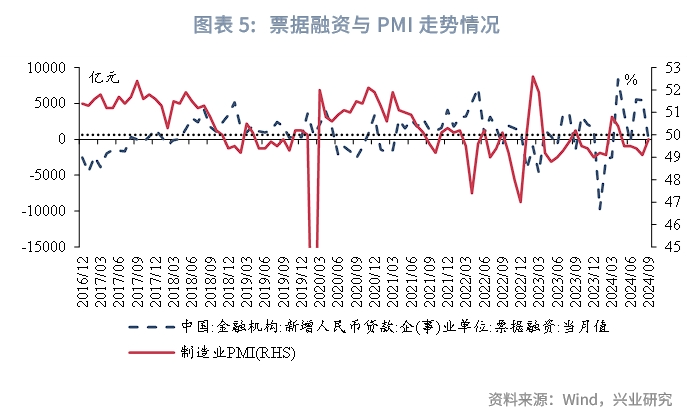

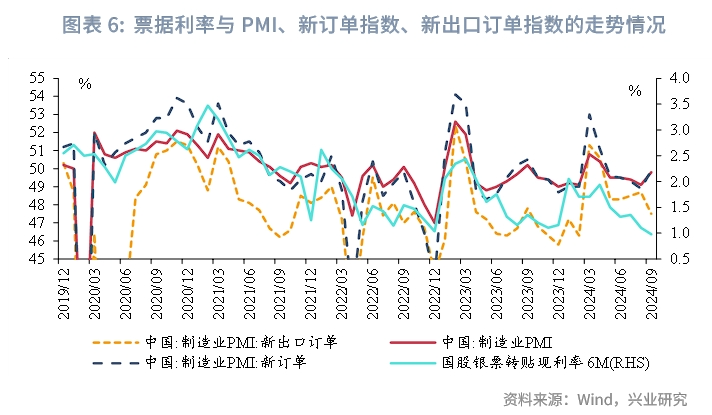

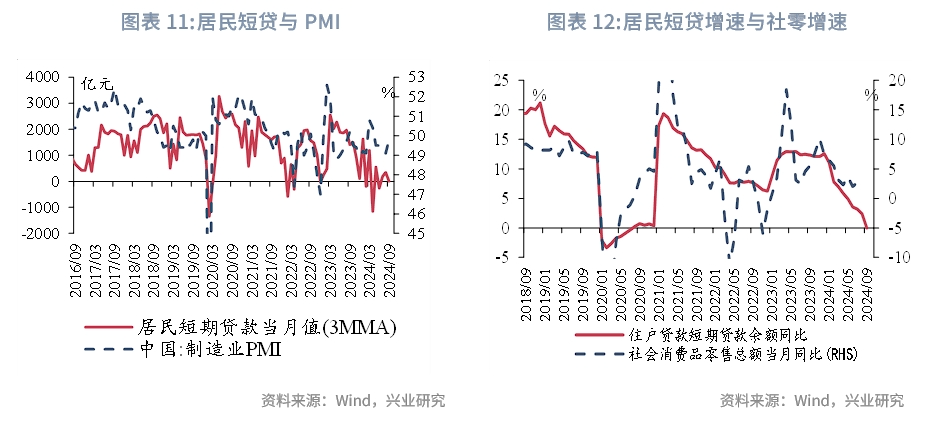

从经济基本面来看,6M票据利率与PMI的相关性较强,这主要是由于一方面,在票据一级市场中,当经济基本面好转时,企业经营贸易活动活跃,企业开票意愿增加,在一级市场新增了票据供给,而当经济基本面较弱时,企业经营活跃度下降,开票意愿降低,一级市场票据供给收缩。这主要体现为未贴现银行承兑汇票存量与PMI走势呈现较强的趋势相关性。另一方面,在票据二级市场中,票据更多作为银行信贷调节的工具,当经济基本面较好时,居民和企业的信贷需求较高,银行对票据的需求下降,甚至在二级市场卖出票据以置换信贷额度,反之,当经济基本面较弱时,银行通常依靠表内票据融资调节信贷指标。这主要体现为当PMI持续位于枯荣线以上的时间段,票据融资规模普遍大幅下降,而当PMI持续位于枯荣线以下或在枯荣线附近震荡的时间段,票据融资规模普遍上升。在一级市场和二级市场供需的共同作用下,6M票据利率与PMI指数呈现较强的相关性。

9月制造业PMI录得49.8%,较8月上升0.7个百分点,同期季节性水平为上升0.2个百分点(2015年至2023年同期变动的平均值,下同),制造业边际改善。从需求分项来看,9月新订单指数、新出口订单指数分别录得49.9%、47.5%,较8月分别环比变动1.0个、-1.2个百分点,外需收缩、内需有所提振。分企业类型来看,9月大型企业、中型企业、小型企业制造业PMI分别为50.6%、49.2%、48.5%,较8月分别上升0.20、0.50、2.10个百分点,中小企业景气度边际改善。

整体来看,9月制造业景气度边际提升,但整体PMI仍处于枯荣线以下,同时10月PMI或有季节性下行的压力,需关注经济基本面改善的持续性,短期票据利率无大幅上行的基础。

2.2 金融基本面

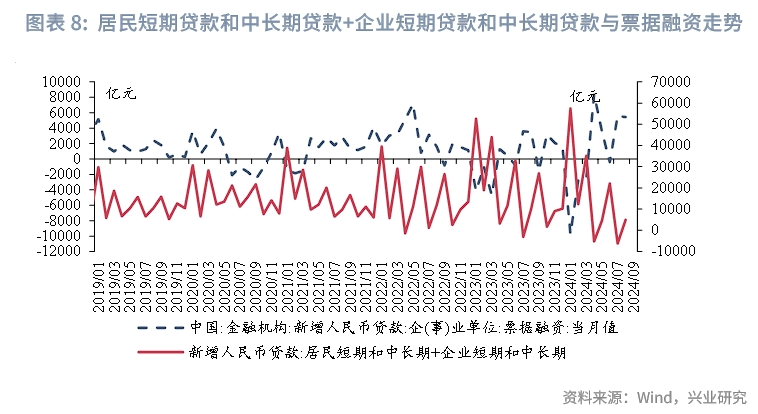

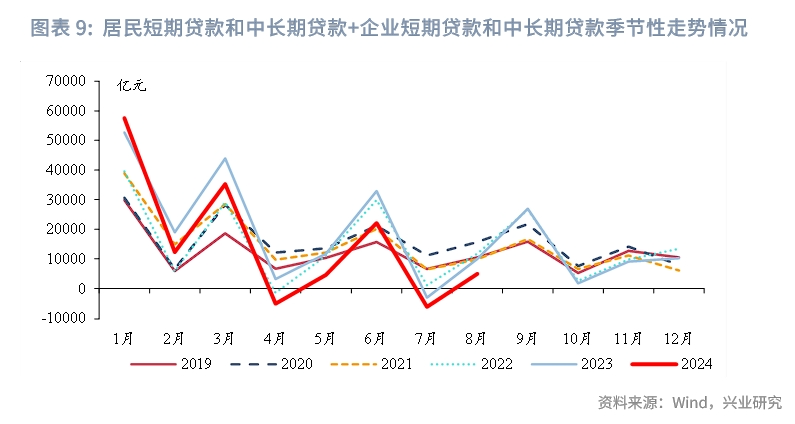

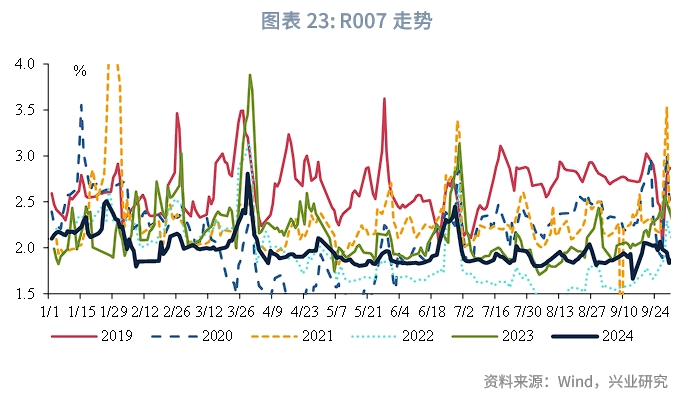

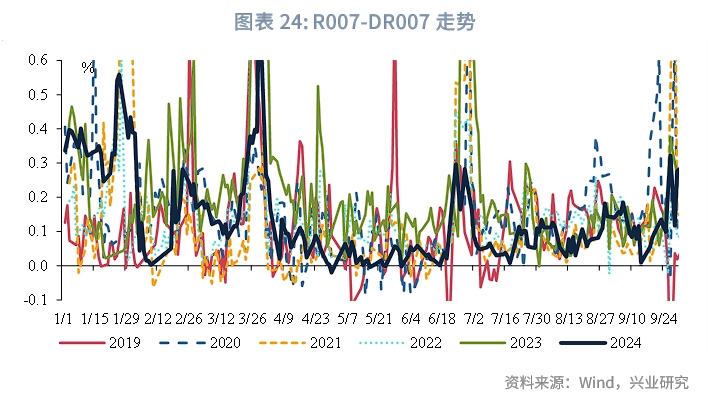

基于前文分析,票据是银行信贷调节的工具,具体来看,票据融资规模与居民短期与中长期贷款和企业短期与中长期贷款的总规模大体呈现反向对冲特征。同时,银行的信贷投放具有明显的季节性特征,具体表现为1月、3月、6月、9月(即年初和季末月)为信贷大月,其余月份信贷规模较低。对应至票据利率,第1季度往往是年内票据利率的高点,在6月和9月,票据利率通常会季节性回升,而在4月至5月、7月至8月、第4季度,票据利率通常会季节性下降。票据利率与OMO利差的季节性变化也符合上述规律。

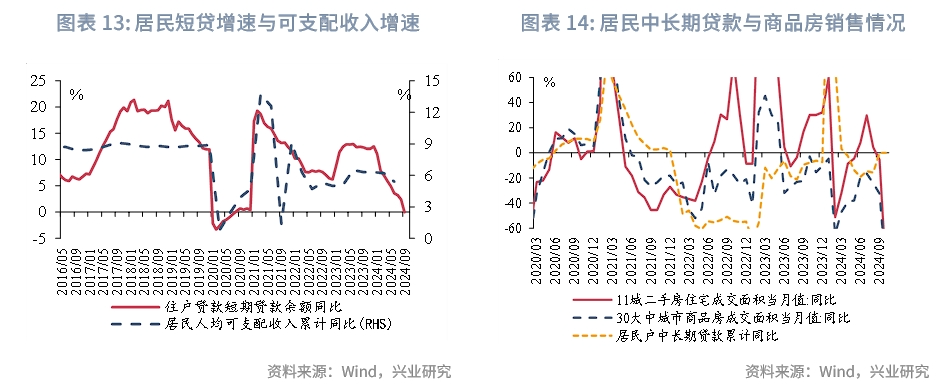

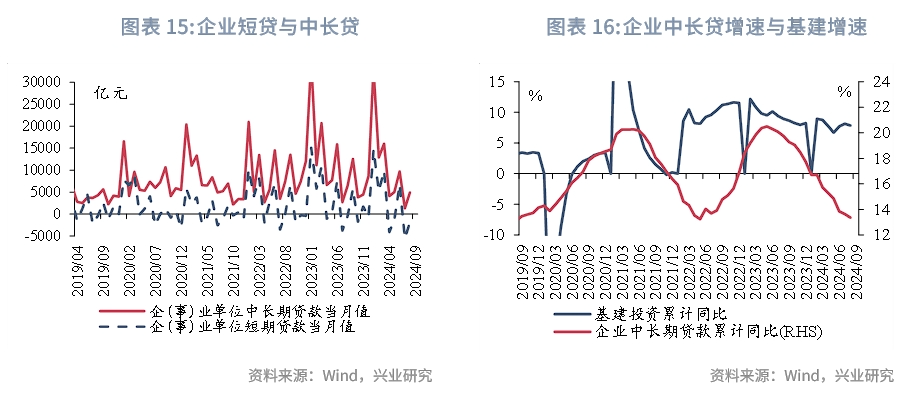

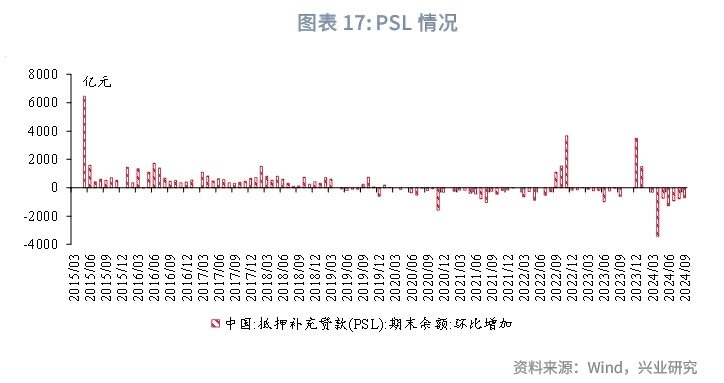

从具体的信贷情况来看,居民短期贷款主要包含消费贷、经营贷等,其与PMI、社零、可支配收入有关,表现为居民短期贷款规模与PMI走势呈现一定正相关性,居民短期贷款增速与社零增速、可支配收入增速呈现一定正相关性;居民中长期贷款以房贷为主,其增速与新房和二手房的销售增速一致性较高。企业贷款中,短贷和中长贷走势基本一致,中长贷规模更高,且其受政策调控影响较大,在房地产投资疲弱的背景下,基建投资是支撑企业中长贷的主要因素。同时,PSL的投放与偿还也是影响信贷规模需考量的因素,PSL投放可能的受益对象为房地产投资、基建投资和企业中长贷,PSL偿还则可能代表相关信贷需求强度不高。

从历年10月的信贷情况来看,10月为下半年的信贷小月,信贷规模较9月会有较大回落。根据2019至2023年的数据,10月信贷规模(剔除票据融资和非银贷款)的均值为4743亿元,较9月均值下降1.68万亿元,其中,居民短期贷款、中长期贷款分别下降3163亿元、2398亿元,企业短期贷款、中长期贷款分别下降4764亿元、6465亿元;10月票据融资规模均值为1066亿元,相较9月上升1429亿元。反映至票据利率来看,2019年至2023年,10月6M票据利率均值为2.11%,较9月下行6bp。

从当下的信贷情况来看,在居民信贷方面,从短贷来看,据21世纪经济报报道[1]“针对近期股市交易量骤增,……,有分行人士透露,在节前最后一个交易日,该行零售条线流失了约40亿元存款;同时,国庆期间,该分行消费贷放款量已超越今年‘开门红’”。同时,针对类似情况,金融时报报道[2]称金融管理部门已进行窗口指导,要求银行信贷资金严禁违规进入股市。基于上述情形,预计10月居民短贷或有一定提振。从中长贷来看,9月24日,央行在金融支持经济高质量发展有关情况的新闻发布会上指出要“引导商业银行将存量房贷利率降至新发放贷款利率的附近,预计平均降幅大约在0.5个百分点左右”,10月以来,媒体报道[3]多家国股行将存量房贷利率统一调整为LPR-30BP。存量房贷利率调降后,预计居民提前还贷有望缓解,从RMBS早偿率来看,当前早偿率较2023-2024年高峰时期已有明显的回落。同时,下一步关注房地产销售是否能得以提振。

在企业信贷方面,9月24日,央行在金融支持经济高质量发展有关情况的新闻发布会上创设股票回购、增持专项再贷款,当前多家银行积极开展相关业务营销推动工作,关注其对信贷的影响。9月PSL仍保持净偿还,或体现企业中长贷需求仍有待增强。

整体上,10月居民信贷可能得到一定提振,企业信贷仍需关注政策发力程度。

2.3 票据的供给与需求

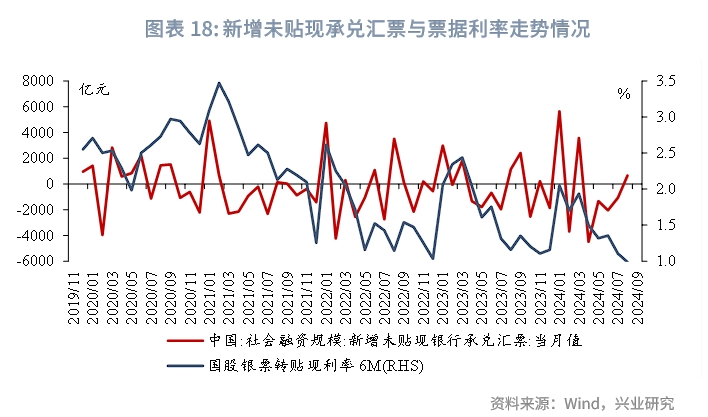

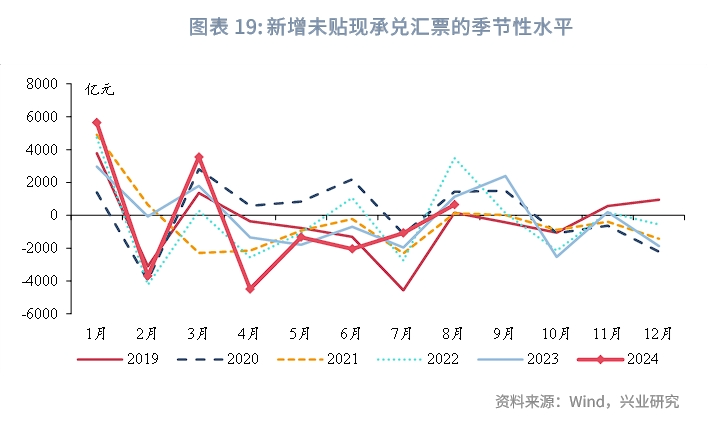

新增未贴现银行承兑汇票是企业新开票据和被贴现/到期票据的差值,当企业开票需求旺盛时,票据供给抬升,新增未贴现银行承兑汇票规模有抬高趋势,当票据到期规模较大或商业银行利用票据冲量需求较大时,新增未贴现银行承兑汇票规模有降低趋势。

10月,新增未贴现银行承兑汇票往往季节性下行,票据供给风险不大。

2.4 资金面

票据作为在二级市场交易的短期资产,其定价也受到资金面的影响。具体表现为6M票据利率与Shibor和R007走势的一致性较高。

从10月资金面来看,10月是信贷小月,MLF到期7890亿元,NCD到期规模约1.76万亿元,到期规模较年内高峰有较大回落,政府债净融资规模预计在3500亿元左右,供给压力显著减轻,且9月末降准50bp落地,释放长期资金1万亿元,10月资金面压力预计整体可控,但需关注税期和银证转账对资金面形成的波动风险。

三、9月票据利率走势前瞻

基于上述分析,当前经济基本面改善的持续性仍有待观察,票据利率无大幅上行基础,10月居民信贷或有一定提振,企业信贷需关注政策发力情况,预计整体信贷需求仍有待恢复,银行仍有票据冲量的诉求。10月资金面压力预计整体可控,但需关注税期和银证转账对资金面形成的波动风险。预计10月6M票据中枢或落于0.8%-0.95%区间,高点可能上冲至1.0%附近,低点或落于0.7%-0.8%区间。

注:

[1]资料来源:21世纪经济报,《21独家丨银行应对银证转账:有分行单日流失40亿存款 假期消费贷已超“开门红”》,https://m.21jingji.com/article/20241009/herald/dc9da2135e8b8d4206d38094d046534c.html

[2]资料来源:金融时报,《金融管理部门已进行窗口指导:银行信贷资金严禁违规进入股市》,https://mp.weixin.qq.com/s/PGr0LRaVZrpTU2PTHE2i8w

[3]资料来源:搜狐财经,《存量房贷普降,100万贷款少还10.8万利息!》https://mp.weixin.qq.com/s/QdT2yd5LcJ27k5Sg_oYAJg

(作者:鲁政委 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。