“明年仍将消化行业发展过快留下的市场问题。”

21世纪经济报道记者肖夏 重庆报道

没有永远的增长,也没有永远的高增长。

10月30日晚,白酒上市公司三季报全部出炉。刚刚过去的第三季度,白酒股集体转为降速、下跌模式。

21世纪经济报道记者梳理注意到,A股20家白酒上市公司中,有9家第三季度营收或净利润同比下跌,不止一家酒企业绩同比大跌七八成,多家转亏。即便是保持增长的11家白酒股中,也有5家增速回落至个位数。单个季度实现20%以上高增长的酒企,如今已是凤毛麟角。

白酒是后周期行业。有头部酒企老总曾经分享过一个观察:白酒企业的数据,一般会滞后整体经济数据半年左右。

事实也是如此,尽管业界普遍认为白酒行业去年就已迎来调整期,但很多白酒股一直到今年上半年仍然保持着两位数乃至20%以上的高增长。随着消费疲软的影响不断向上游传导,今年三季度白酒旺季动销不畅,行业调整从渠道端转移到了企业端,不少酒企能否完成全年增长目标成了悬念。

传才智库首席专家王传才向21世纪经济报道记者表示,预计今年四季度整个行业都将维持比较低速态势,明年还将继续消化“十四五”期间行业发展过快留下的市场问题。

普遍降速 区域酒企首当其冲

今年上半年,尽管渠道普遍反馈消费降温,仍然有超过一半的白酒股营收、净利润同比实现两位数增长,部分酒企二季度淡季增速甚至快于一季度。

然而到了三季度,白酒股全面降速。20家A股白酒上市公司中,只有去年摘帽的皇台酒业第三季度增速超过20%,这还是有其上半年业绩倒退的因素,此外第三季度能保持两位数增长的只有贵州茅台、山西汾酒、古井贡酒、今世缘、金徽酒5家。

从一些酒类连锁的表现,足以窥见今年卖酒有多难。以老酒为标签的歌德盈香近期更是出现了员工讨薪的新闻,一位前员工向21世纪经济报道记者表示,其于上半年离职,离职前已经三个月未发工资,算上提成奖金被欠薪3万元。

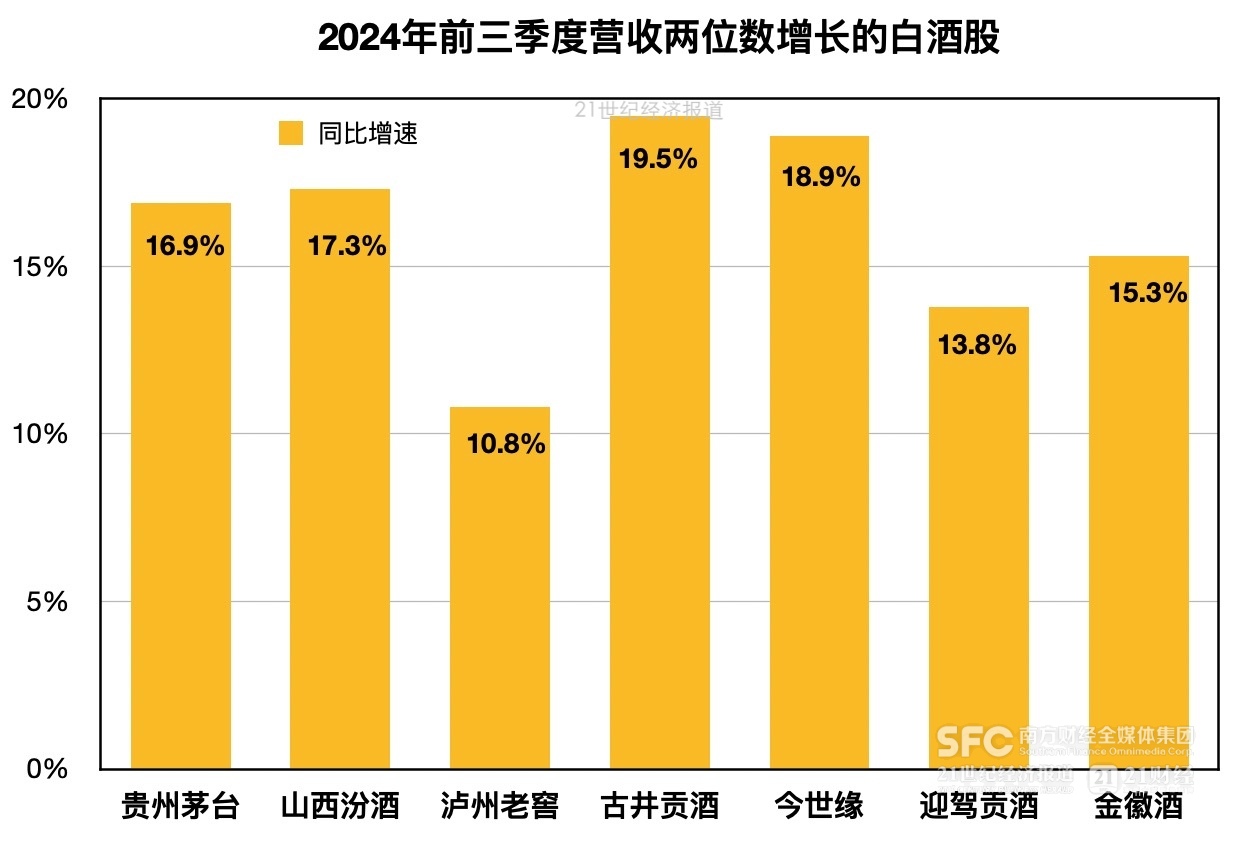

这样一来,今年前三季度还能保持营收两位数增长的只剩下7家,分别是贵州茅台、山西汾酒、泸州老窖、古井贡酒、今世缘、迎驾贡酒、金徽酒。而上海贵酒、酒鬼酒、金种子酒今年跌幅较大。

可以看出,能保持较好增速的还是头部酒企为主。一线名酒由于品牌力更强,对区域型酒企形成了挤压。

这也导致不少酒企离全年目标距离拉大。

口子窖今年营收目标是70.35亿元,前三季度实现营收43.62亿元,同比已经倒退,四季度还剩近27亿元缺口;老白干酒今年营收目标是57.8亿元,前三季度实现40.88亿元,四季度还剩近17亿元缺口;伊力特今年的营收目标是28亿元(合并报表),其前三季度营收16.54亿元,四季度还剩11.46亿元缺口。对比往年,这几家基本不可能完成今年营收目标。

区域酒企间的差距也继续拉开。

一是徽酒的强弱格局进一步固化。徽酒“老大”古井贡酒距离白酒股前五越来越近,领先身位拉大到130亿元以上,“老二”迎驾贡酒和“老三”口子窖的差距拉大到10亿元以上。

二是西北酒企分化加剧。金徽酒今年前三季度突破23亿元,伊力特、天佑德酒距离20亿元门槛都还有距离,皇台酒业仍然是在亿元线上徘徊。

盛初集团董事长王朝成在前不久深圳秋糖会上放言,“区域性酒企彻底出现两极分化,地产酒企现在不挤到前二,可能就会在历史长河中被淘汰。”

“酒业进入寡头竞争新周期,品牌效应持续增强,对地产酒、每个酒企来说,都是一种生存的考验。”卓鹏战略咨询机构董事长田卓鹏认为,“未来行业前十有可能营收占比达到65%以上,集中化越来越高,对地产酒来说,不进则退。”

部分酒企主动降速 调整尚未结束

不过不止一位专家认为,虽然白酒股普遍降速,但各家的实际情况还不一样。

王传才向21世纪经济报道记者分析,有些酒企降速是企业有意为之,通过控制速度为接下来发展蓄积能量,有一些就的确是市场出现了很大问题,不得不降速。

业界普遍看好的迎驾贡酒,此前连续多个季度保持20%的高增长,但今年第三季度突然降速至3%不到,其今年80.64亿元的营收目标能否达成有了悬念。

也有头部酒企顺势降速,这从业绩“蓄水池”就能看出端倪——山西汾酒第三季度末合同负债余额54.81亿元,同比再创新高。

“面对复杂的消费环境,越来越多的上市公司酒企主动降速,依据市场实际需求安排发货节奏。”武汉京魁科技董事长、酒业评论人肖竹青认为。

与此同时,不少酒企为了保证市场份额和增长目标,今年选择加大费用投放力度,销售费用增长明显快于收入增长。

前三季度,伊力特销售费用1.9亿元,同比增长25.8%,天佑德酒销售费用2.3亿元,同比增长8.9%,业绩倒退的金种子酒销售费用2.07亿元,同比增长9%。即便是贵州茅台、五粮液,今年销售费用增速也都有提升。

但这也带来了一个结果:酒企的促销费用水涨船高、互相抵消,行业的去库存周期进一步延长。

酒企间竞争加剧不止体现在份额的争夺上,各家酒企在价格带上也在下沉。

比如老白干酒和水井坊,今年前三季度前者低档白酒同比大涨44%,而中档、高档均是倒退,后者中档产品收入同比增长41%,高档增长是个位数。头部酒企中,茅台的“系列酒”、汾酒的“其他酒”增速也都快于各自“茅台酒”、“中高价酒类”的增速。

王朝成就认为,白酒产业仍处在调整中早期,整体由缩量调整转为降价调整。

“白酒深度调整仍然没有完成,”王传才对21世纪经济报道记者分析,“渠道‘堰塞湖’可能需要两个周期才能完整消化,白酒真正走向复苏可能至少要到2026年春节,也就是‘十五五’开局之年。明年(2025年)仍将消化‘十四五’期间行业发展过快留下的价格倒挂、库存高企等市场问题。”

(作者:肖夏 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。