三季度现金流、利润表改善,上市猪企负债率创近11个季度新低

21世纪经济报道记者董鹏 成都报道 三季度,生猪养殖业的资产负债表得到明显修复。

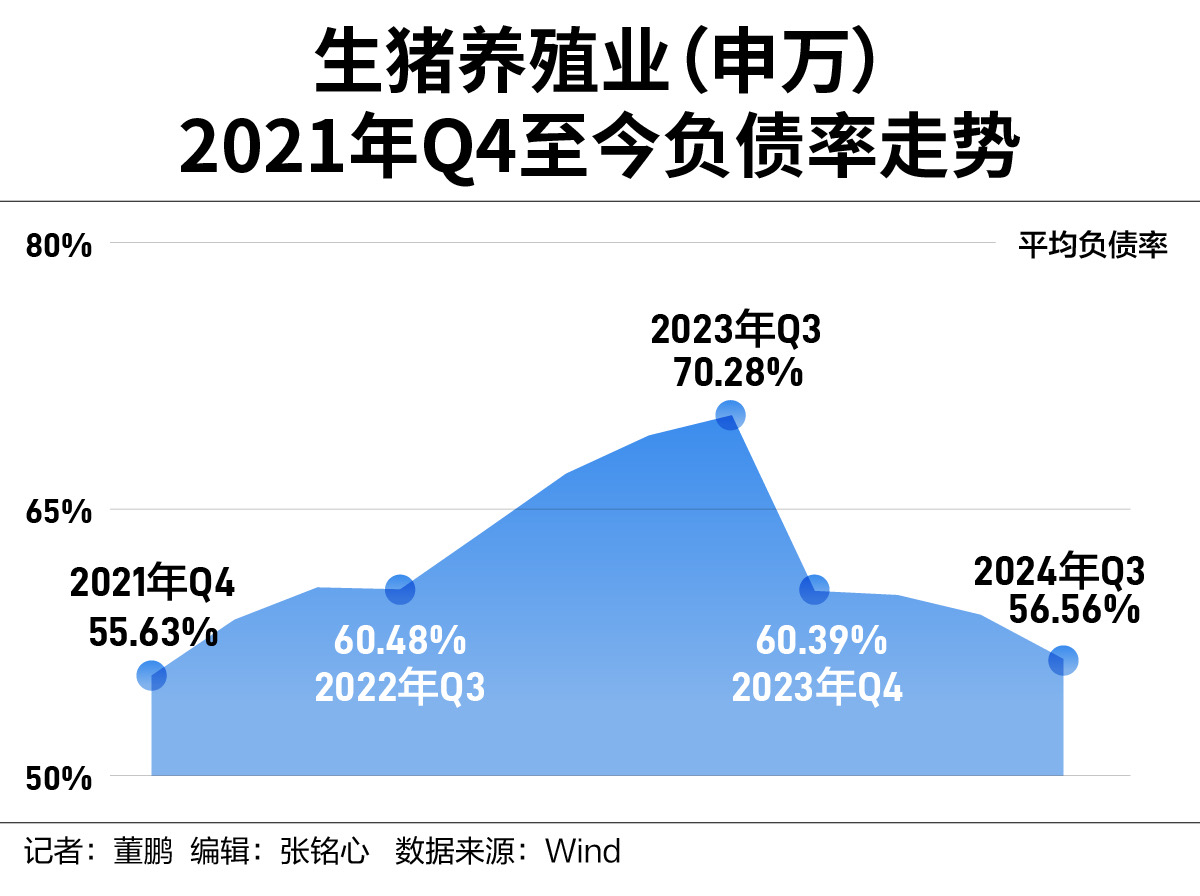

截至10月31日,相关上市公司三季报全部出炉。以申万划分的10家样本公司为例,三季度资产负债率平均值由59.05%降至56.56%。降幅较二季度扩大的同时,整体负债率已经降至2021年末以来的近11个季度新低。

其背后,源于三季度猪价反弹对相关上市公司现金流、利润表的拉动。以牧原股份为例,二季度刚刚扭亏,当期利润高点为今年6月,而三季度各月盈利情况均好于6月,其中8月更是达到年内最好水平。

以上背景下,部分公司今年的降负债目标提前完成,比如计划将负债率降至55%的温氏股份,三季度末便已经降至54.86%,环比下降超过4个百分点。

而考虑到当前行业产能去化接近尾声,以及近两年养殖企业成本水平的不断下降,后续亏损现金流的可能性明显减小。

短期猪价虽然略有下滑,但是并不妨碍整体负债表的进一步修复。

头部猪企修复更明显

“一季度亏损,二季度扭亏,三季度盈利大增”,今年生猪养殖业的经营趋势大致如此。

起到决定性作用的因素,就是生猪价格。

国家统计局数据显示,今年一、二、三季度,国内生猪(外三元)市场均价分别为14.46元/公斤、16.36元/公斤、19.43元/公斤,其中8月上旬、中旬更是一度超过20元/公斤。

作为典型的周期行业,伴随着猪价不断走高,养殖企业的现金流与盈利情况大幅好转。

今年前三季度,上述10家样本公司的经营性现金流净额,也从年初的52.76亿元一路增至三季度末的502.83亿元,其中又属三季度增长最为明显。

以牧原股份为例,今年三季度单季度经营性现金流入440.36亿元,流出303.32亿元,现金流入净额达到137.04亿元,显著高于一、二季度的50.67亿元与104.07亿元。

现金流改善带动短期偿债能力增强的同时,养殖企业整体负债水平随之下降,以上样本公司三季度负债率全线走低。

截至9月末,上述样本公司资产负债率平均值为56.56%,较去年末下降近4个百分点,并创下2021年四季度以来的新低。

头部上市公司中,温氏股份负债率降幅尤为明显。今年5月刚刚扭亏时,温氏股份就曾对其负债率进行介绍,“非洲猪瘟在我国发生前……公司设定资产负债率的红线为45%。随着行业变化及发展需要,公司现在提升资产负债率安全线为50%。”

温氏股份进一步表示,行情好的时候,公司希望将负债率降至45%以下,行情较差时则允许阶段性提升至55%或以上。

在经营业绩明显改善后,该公司提出了“年内将资产负债率降至55%以下”的目标,并最终于三季度提前完成。

相比之下,一季度负债率超过75%,处于相对危险水平的华统股份、新五丰虽然负债率也有一定下降,但是降幅明显小于头部公司与行业均值。

比如新五丰,公司今年一、二季度末负债率均超过76%,三季度降低至74.33%,较去年末下降不足1个百分点。

需要指出的是,在本轮猪价下行周期中,已经有正邦科技、ST天邦等至少三家公司因负债率过高,出现债务逾期等问题进行重整。

从上述角度来看,中小型养殖企业负债情况的明显改善,可能还需要一定时间。

推高负债因素明显弱化

过去几年养殖企业负债率的增长,主要源于非洲猪瘟后的产能扩张,与2021年后猪价下跌对企业现金流的冲击。

如今来看,上述两个因素都已经有所弱化,而这主要是由于行业所处的周期位置所决定的。今年3月,农业农村部修订后的《生猪产能调控实施方案(2024年修订)》,将全国能繁母猪正常保有量目标从4100万头调整为3900万头。

随后,受到5月猪价上涨、盈利修复的影响,国内生猪产能有所反弹,从4月的3986万头增至3996万头,并一直持续至今年9月的4062万头。

不难看出,供给端虽然有所增长,但是产能增速并不算快,扩产态度依据偏向谨慎。

对比历史产能数据,当前行业整体产能也处于过去四年的相对低位,当前供需关系至少要优于此前绝大多数时间。

相应的,生猪价格的运行重心随之上移,再次出现12元/公斤以下极端行情的可能性明显减小。

同时,养殖企业的成本水平也已经不可同日而语,尤其是头部养殖企业近两年单位成本下降非常明显。

“今年以来,公司生猪养殖完全成本持续下降,9月已降至略低于13.7元/公斤,相比年初的15.8元/公斤下降超过2元/公斤,其中饲料价格下降贡献50%左右,生产成绩改善和期间费用摊销下降贡献50%左右。”牧原股份在三季报交流会上指出。

温氏股份,今年7月的肉猪养殖综合成本,也已经降至13.8/公斤~14元/公斤。

随着养殖成本的下降,此类养殖企业对猪价波动的风险承受能力随之提升,亏损现金流的可能性同步减小。

而截至11月1日,国内生猪现货价格超过17元/公斤。

即便后续出现大幅下跌,比如市场预期价格最低的2025年3月,价格亦保持在13.9元/公斤左右,低成本头部企业依旧可以实现盈利。

总体来看,前期推高负债因素已经明显弱化,接下来行业负债率大概率会保持下行趋势。不过,不同公司之间可能会出现一些差异。

(作者:董鹏 编辑:张铭心)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。