华特迪士尼(NYSE:DIS)发布了 2024 财年第四季度(CY24Q4)与全年财报,增收增利远超资本市场预期。其中,流媒体业务表现尤为亮眼。

21世纪经济报道见习记者 刘婧汐

近日,华特迪士尼(NYSE:DIS)发布了 2024 财年第四季度(CY24Q4)与全年财报。

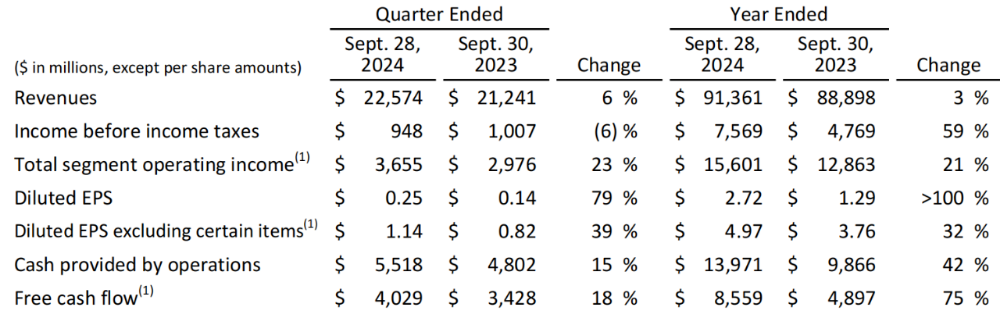

收入方面,公司第四季度营收增长6%至225.74亿美元,全年从889亿美元增长3%至913.61亿美元;利润方面,四季度净利润同比增长74%至4.6亿美元,全年归母净利润为49.72亿美元,大增111%,远超资本市场预期。

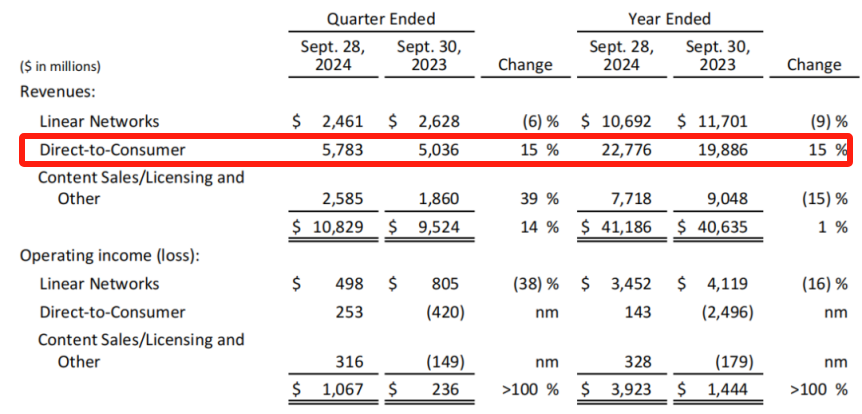

最值得关注的,无疑是自今年第二季度后持续扭亏为盈的直接面向消费者(流媒体平台)业务。此业务包括了迪士尼旗下流媒体平台Disney+、Hulu和ESPN+,2024财年营业收入227.76亿美元,同比增长了15%,成为支撑起娱乐部门的核心收入。

对此成绩,华特迪士尼公司首席执行官伊格尔(Bob Iger)和首席财务官约翰斯顿(Hugh Johnston)在一份高管评论中表示,2024年被证明是该公司“关键和成功的一年(pivotal and successful year)”。两人指出,“由于取得了重大进展,我们已经走出了一个充满挑战和破坏的时期,为增长做好了准备。我们对未来感到乐观。”

流媒体业务进入稳步回报期

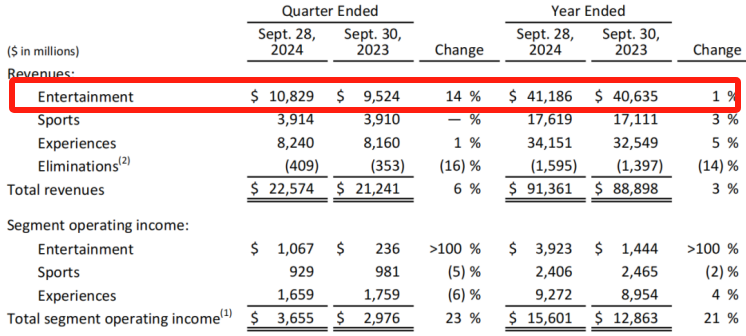

目前迪士尼的业务架构,主要分为三大部门——娱乐、体育、体验。

其中,作为迪士尼最主要的收入来源,本季度迪士尼娱乐部门营收共108.29亿美元,同比增长14%,全年则基本持平;本季度运营利润为10.67亿美元,而一年前为2.36亿美元,增长4.5倍,全年则显著上升271.68%,表现尤为亮眼,成为盈利的核心来源。

仔细来看,娱乐板块内的三块业务各有增有减,而最值得关注的,无疑是包括了迪士尼旗下媒体平台Disney+、Hulu和ESPN+在内的直接面向消费者业务(流媒体业务)。

2024Q3,流媒体业务实现收入57.83亿美元,同比增长了15%;整个24财年,流媒体业务的收入实现了15%的增幅,达到227.76亿美元。

要知道,此业务自今年第二季度才实现首次扭亏为盈。就在两年前的2022年第四财季,流媒体业务的亏损额达到了14.74亿美元,前任CEO鲍勃·查佩克因此离任。

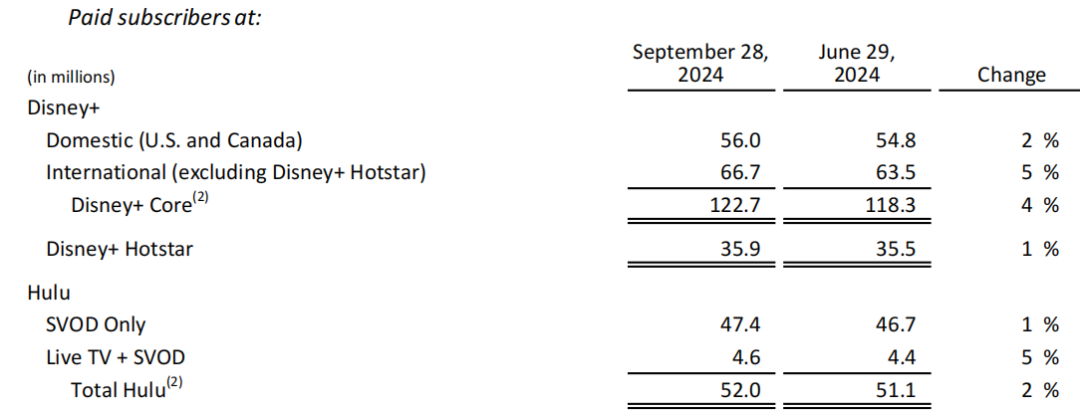

流媒体业务强劲的增长得益于,在迪士尼旗下媒体平台订阅价格上涨的同时,订阅用户数量还在持续增多。截至第四季度末,公司拥有1.74亿Disney+和Hulu订阅用户,其中1.2亿是Disney+Core的付费订阅用户,比上一季度增加了440万人次。

其中,国际用户增长幅度比国内用户更加明显。截至2024年9月28日,Disney+国内付费用户为5600万,较2024年6月29日增长2%;Disney+国际(不含迪士尼+Hotstar)付费用户为6670万,较2024年6月29日增长5%。

作为对比,Netflix在三季度的订户规模是2.827亿,增长了507万。虽然两者在总用户数量上的距离依然遥远,但迪士尼追赶的步伐在加快,势头强劲。

迪士尼流媒体订阅情况

此前,为了提升流媒体业务的利润率,迪士尼在10月中旬上调了多个流媒体订阅套餐的价格。此举行之有效,流媒体业务在涨价和用户增长的双重刺激下,继续保持收入增长和扩大盈利。

对此成绩,约翰斯顿在财报电话会议中表示,流媒体的增长可以“自然对冲”线性电视业务的衰退。

传统电视业务颓势早已显现,在过去一年中,同属娱乐部门的线性电视业务收入同比下降了6%。而随着越来越多的消费者放弃有线电视套餐,线性电视网络的收入预计也将继续下降,这是迪士尼将业务重心转向流媒体的原因之一。

但是,考虑到该季度线性业务盈利在整个娱乐业务板中仍然占据了近50%水平,在财报电话会上,管理层表示,“经过内部评估后,决定不会完全卖掉有线频道的资产”。

传统媒体渠道的式微与流媒体平台的兴起,驱动迪士尼不断调整娱乐业务。为增强Disney+吸引力,迪士尼将于12月4日在Disney+上推出ESPN内容入口(ESPN tile),进一步加强流媒体服务。ESPN归属于公司体育部门,包含著名体育赛事MLB、NHL等。作为重要的体育爱好者聚集地,ESPN数字公司连续30多个月在美国体育类别中排名第一,受益于橄榄球赛季的回归,9月份更是有1.206亿位独立访客。

公司表示,这一举动“将为三平台套餐用户在Disney+提供完整的ESPN+体育内容,类似于我们在Disney+上为套餐用户提供Hulu内容的体验。这种集成体验使我们距离为美国Disney+用户带来完整体育内容更进一步”。

渠道业务亮眼增长的背后,是优质原创内容的驱动。

上游能够持续产出大作,这是迪士尼能够业绩长虹的根本原因。自两年前开始,迪士尼工作室开始大规模内容创新,旨在恢复公司核心的创造力,而这一努力在2024年取得了回报。

电影方面,皮克斯的《头脑特工队2》和漫威的《死侍与金刚狼》在票房上创造了多项纪录,目前分别位居2024年影片票房 TOP1、TOP2,为内容销售、授权及其他业务贡献了3.16亿美元的营业收入,迪士尼影业因此成为2024年首个全球票房突破40亿美元的电影公司。

电视方面,迪士尼旗下品牌剧集及综合娱乐节目表现出色,吸引了新观众的同时,也收获数量空前的奖项。在今年的第76届艾美奖上,迪士尼创下公司历史新高,获得了总计60项奖项。

公司预计在未来继续加大在内容创作方面的投入。展望2025年,迪士尼新定档热片包括《美国队长:勇者新世界》、《星际宝贝》、《疯狂动物城 2》和《阿凡达 3》等,都是前两年在疫情、罢工等因素的影响下积压延期的项目。在当下稳定的经营环境下,这些影片有望稳步投资并陆续定档。

伊格尔和约翰斯顿表示:“我们的知识产权、创作才能和不断增加的消费者接触点相结合,扩大了故事的覆盖范围,今天一部成功的迪士尼电影比以往任何时候都更有价值。”

体验板块表现平平

不过,迪士尼的第二大业务——体验板块(包含线下主题公园)表现则较为平淡。

其全年营收为341.51亿美元,同比仅增长5%,营业利润为92.72亿美元,同比增长也仅为4%。虽然从全年表现来看增收又增利,但Q3季度的表现并不尽如人意,其中营收82.4亿美元,同比仅增长了1%;整体营业利润为16.59亿美元,同比还减少了6%。

对于体验板块第三季度营业利润的下滑,上海迪士尼乐园被点名。

在这期的财报电话会议上,伊戈尔提到,上海出现了消费疲软(consumer softness)的迹象。“本季度,迪士尼国际乐园&体验业务的运营利润出现同比下滑,是受上海迪士尼乐园游客量减少的影响,另外巴黎迪士尼,则因为今年巴黎奥运会而受影响”,公司高管表示。

据悉,上海迪士尼乐园虽然在2023年客流量超过1400万人次,成为全球排名第五的主题乐园,但2024年游客数量明显下滑,仅十一期间客流量或较去年同期下降超30%。

而事实上,在国内受挫的主题公园,不止迪士尼一家。

由中国主题公园研究院发布的《2024中国主题公园竞争力评价报告》指出,截至2024年10月,我国主题公园行业的整体表现较2023年有所回落。此外,主题公园的二次消费(如餐饮、纪念品和特色体验项目)在2024年同样呈现下降趋势,降幅在10%~30%。

消费降级,不能阻挡上海迪士尼的票价上涨。暑假期间,上海迪士尼曾因为高峰日票价涨至719元而登上热搜,而常规的迪士尼乐园门票价为475元。

但是,据伊戈尔表示,公司认为体验部门利润的略微下滑只是暂时的,应该很快就会反弹恢复,线下乐园业务前景依然广阔。迪士尼计划在未来几年大力投资国内和国际公园以及邮轮航线,这可能会推动体验板块的增长。

这也是令市场感到意外的点。对于未来,一向保守的迪士尼预期非常乐观。正如2023年9月所传达的那样,迪士尼计划在未来10年内将其公园、体验和产品部门的资本支出加码至约600亿美元。2025财年,公司计划将投入80亿美元的资本支出,较2024财年的54亿美元大幅增加。

这或许是因为,CEO伊戈尔需要借此来修复他的信誉值。这已经是他第二次接任CEO的位置,上一个被他选中的继任者在职期间,迪士尼的业绩表现陷入危机,他不得不重回迪士尼掌管大权,乐观预期似乎是为了迎接下一个接班人。

当下,迪士尼正在寻找新的CEO接班人。现任CEO伊戈尔计划在2026年底正式卸任。据《华尔街日报》报道,迪士尼宣布将于2026年初正式公布新CEO人选,现任董事会成员、摩根士丹利前任CEO James Gorman将带头负责这项工作,并将于2025年1月2日起担任迪士尼董事会主席。

截至21日开盘,迪士尼股价为112.26美元,市值2069亿美元。

(作者:刘婧汐 编辑:巫燕玲)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。