龙头公司跑步赴港,“A+H”大浪涌来

21世纪经济报道特约记者庞华玮 广州报道 A股上市公司赴港上市的热情正在上升,今年包括美的集团、顺丰控股等在内的A股行业龙头公司纷纷选择登陆港股市场。

最新的例子是,近日有消息人士透露,新能源巨头宁德时代也在考虑到香港上市,以筹集至少50亿美元。

事实上,今年以来,A股上市公司赴港上市案例持续增多。年内已有20家A股上市公司筹划或分拆子公司赴港上市。

“A+H”升温

12月19日,有知情人士透露,宁德时代考虑在香港进行第二次上市,上市时间最早在2025年上半年,可能筹集至少50亿美元,这将超过美的集团今年9月份46亿美元的上市规模,成为自2021年初快手科技募集62亿美元以来最大的一次香港股票发行交易。

不过,对此消息,宁德时代暂未做出回应。

而今年,顺丰控股、龙蟠科技、美的集团等3家A股上市公司已成功实现在港交所上市。

具体来看,11月27日,国内快递物流龙头顺丰控股正式在港交所挂牌上市,成为中国首家“A+H”股快递上市公司,募集资金总额达到58.3亿港元,顺丰控股成为今年以来港股第二大IPO。

10月30日,在A股上市的龙蟠科技正式在港交所挂牌上市,在港募资规模4.95亿港元。

国内家电龙头美的集团,9月17日正式在港交所主板挂牌上市,净募资额超300亿港元,成为近三年港股市场最大的IPO。美的集团12月19日最新总市值近5700亿元。

相比今年新增3家“A+H”股,去年仅有1家A股上市公司在港上市。

具体来看,Wind数据显示,截至10月底,有151家企业在内地与香港两地成功上市,它们多数来自多元金融、医疗等领域。然而,近几年成功赴港上市的A股上市公司廖廖,2020年为5家、2021年为2家、2022年为4家、2023年为1家、2024年为3家。

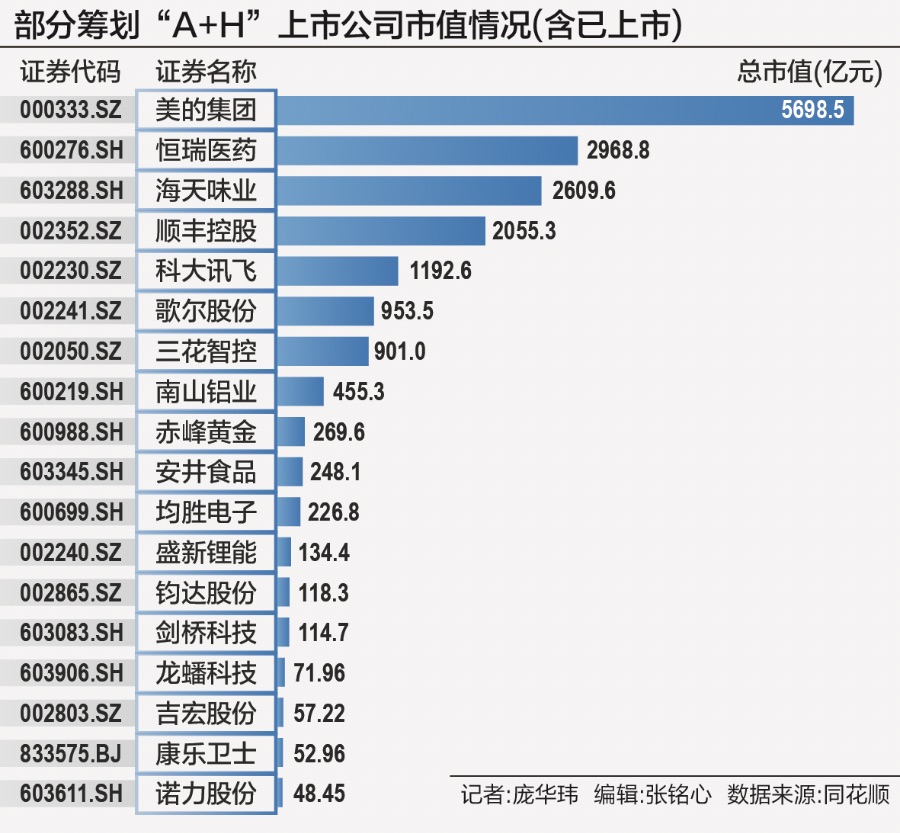

不过,“A+H”正在升温。据21世纪经济报道记者不完全统计,年内已有海天味业、恒瑞医药等行业龙头为代表的20家上市公司,筹划整体或分拆子公司赴港上市。

不少A股公司近期公告了“A+H”的最新进展。比如迈威生物12月15日公告,公司拟在境外发行H股并在港交所主板上市;诺力股份也在12月10日发布《关于拟筹划控股子公司分拆上市的提示性公告》,其赴港分拆上市的最新进度是已进入董事会预案。

值得一提的是,在今年筹划赴港上市的A股上市公司中,有多家市值超1000亿元的龙头公司,包括美的集团、恒瑞医药、海天味业、顺丰控股、科大讯飞等,另有10多家公司市值超100亿元。

目前,除了今年已完成H股上市的顺丰控股、龙蟠科技和美的集团3家公司之外,还有三花智控、海天味业、科大讯飞、歌尔股份、恒瑞医药、南山铝业、赤峰黄金、均胜电子、安井食品、剑桥科技、钧达股份、盛新锂能、吉宏股份、康乐卫士、诺力股份等10多家A股上市公司,在筹划发行H股股票。

记者注意到,今年拟“A+H”上市的企业,上市方式大多选择整体赴港上市,少数选择分拆子公司赴港上市。具体来看,歌尔股份、南山铝业、科大讯飞、诺力股份等A股上市公司计划分拆子公司赴港上市。

为何选择两地上市?

资深投行人士王骥跃分析,今年“A+H”上市升温,背后有两大因素。

“A股上市公司中,今年要发和已发H股者较多,一方面是香港市场恢复较好,活跃度提升。另一方面也是这些公司有国际化的需求,海外扩张需要有境外资本平台。同时,香港市场的定位也是国际资本投资内地企业的重要平台。”

王骥跃认为,“2025年还会有部分龙头公司去香港上市。”

分析人士认为,A股公司通过赴港上市,可以提升国际形象和全球竞争力,增加融资渠道,从而满足公司研发创新和国际化发展需求。

顺丰控股董事长王卫在上市仪式上表示,在港上市对顺丰意义重大,集团可依托香港平台更好发展国际市场。顺丰控股在招股书中提到,香港上市将助力公司进一步推进国际化战略、打造国际化资本运作平台、提升国际品牌形象。公开资料显示,顺丰控股港股IPO募集资金约45%用于加强公司的国际及跨境物流能力。

分析人士认为,“A+H”股两地上市是顺丰全球化战略下的关键一环,从资本运作层面帮助顺丰打开海外市场,也是顺丰加速出海的一个重要信号。同时,相较于其他融资方式,港股上市的低融资成本也有助于顺丰在保持财务健康的同时,扩张海外业务版图。

另一家巨头美的集团管理层也表示,对于美的集团而言,赴港上市是为了提升国际知名度,推进品牌全球化战略。

而国内医药龙头恒瑞医药公告称,计划赴港上市主要为深入推动科技创新和国际化双轮驱动战略,进一步助力公司国际化业务的发展。

调味品巨头海天味业指出,赴港上市主要是为加快公司的国际化战略及海外业务布局,增强公司的境外融资能力。

另外,香港市场的回暖也是促进“A+H”升温的一大因素。

2024年香港新股市场在经历近三个季度的放缓后,终于在9月份经过美联储降息、内地一揽子增量政策以及一只超大型新股——美的集团上市后渐趋活跃,令2024年全年市场的新股融资额显著超越2023年。

德勤的数据显示,截至2024年12月31日,预计香港将会录得69只新股,融资大约876亿港元。与2023年70只新股融资463亿港元相比,新股数量减少1%,而融资总额增加89%。中国内地的上市项目令香港交易所稳居2024年全球交易所IPO第四名。

对此,德勤中国资本市场服务部上市业务华南区(香港)主管合伙人吕志宏表示:“我们很高兴见到香港新股市场在2024年的出色表现和所奠定的重要里程碑。受惠于内地龙头企业的新股上市,在经历2023年的放缓后,香港继续稳守全球新股融资排行的第四位。”

业内人士预计,在美联储再次降息和内地推出更多经济刺激措施后,2025年香港新股市场动力将会增强, “A+H”升温趋势也将会延续。

(作者:庞华玮 编辑:张铭心)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。