美联储

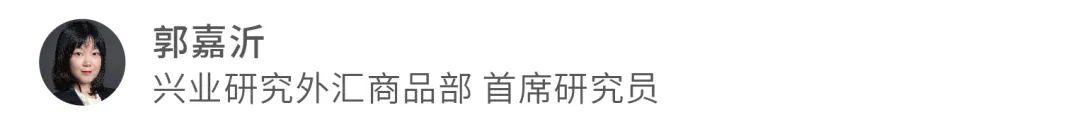

北京时间12月19日凌晨美联储公布12月议息会议结果,如期降息25bp至4.5%。议息会议结果公布后美元指数、美债10Y收益率冲高,美股、黄金遭受重挫,USDCNH夜盘突破7.32。19日USDCNY中间价报7.1911,较前一交易日上调31pips。市场对美联储2025年降息预期收敛至仅1次25bp。

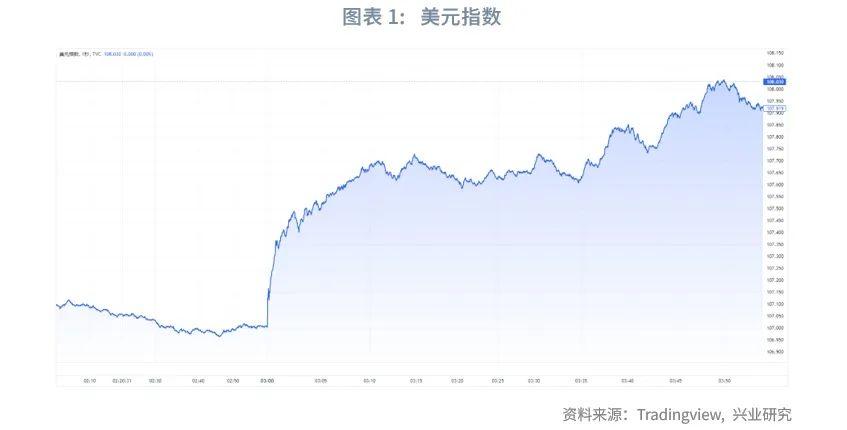

本次美联储议息会议声明几乎没有改动,增加“考虑进一步调整利率幅度(extent)和时机(timing)”。缩表目标不变。此次经济预测上修了经济增长和通胀预测,下修了失业率。点阵图中值预期2025年、2026年各降息50bp,较9月预测缩减50bp,向会议前市场预期收敛。点阵图分布较为离散,可能因为并非所有委员都将特朗普政策纳入考量。

我们仍认为,2025上半年美国再通胀风险相对可控,下半年存在关税、移民劳动力减少、经济周期性复苏、减税等多个促使通胀回升的因素,再通胀风险较高。2025年上半年美联储仍有进一步降息的可能性;下半年降息窗口可能关闭,甚至可能出现美联储重启加息的市场预期。

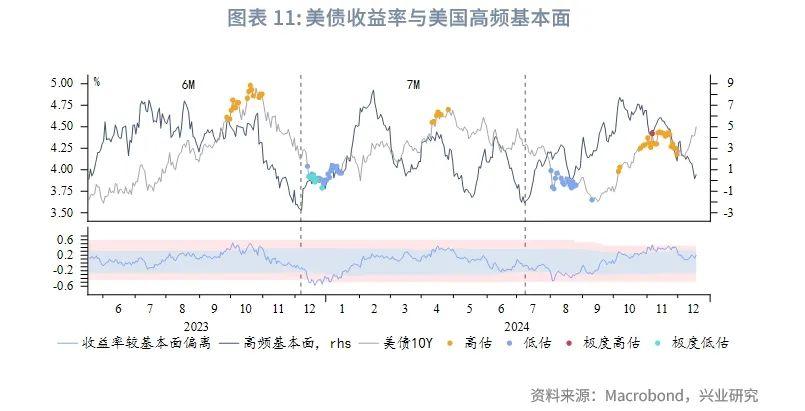

近期美国高频基本面已经明显转弱,但受到特朗普交易惯性的影响,美债收益率仍在上行。短线而言,若市场矫枉过正,完全抹去2025年降息预期,则美债10Y收益率可能触及4.6%~4.9%。2025年第一季度美债收益率有望从高位回调并触及阶段性低点。

事件:美联储鹰派降息

北京时间12月19日凌晨美联储公布12月议息会议结果,如期降息25bp,联邦基金目标利率上限降至4.5%;隔夜逆回购利率调至与联邦基金利率走廊下限一致(4.25%),原为高于走廊下限10bp。议息会议结果公布后美元指数、美债10Y收益率冲高,美股、黄金遭受重挫,USDCNH夜盘突破7.32。19日USDCNY中间价报7.1911,较前一交易日上调31pips(人民币贬值方向)。市场对美联储2025年降息预期收敛至仅1次25bp。

一、美联储议息会议要点

本次议息会议声明措辞几乎没有改动,措辞唯一改动为增加了“考虑进一步调整利率的幅度(extent)和时机(timing)”。美联储继续保持缩表目标不变,每月减少美国国债250亿美元,机构MBS 350亿美元。本次会议主要看点为季度经济预测,此次经济预测上修了经济增长和通胀预测,下修了失业率。这既体现出对于经济软着陆的信心,也反映出对于通胀顽固性的担忧。相应地,点阵图中值预期2025年、2026年各降息50bp,较9月预测缩减50bp,2025年点阵图中值向此前市场预期收敛。点阵图分布较为离散,可能因为并非所有委员都将特朗普政策纳入考量(详见下文新闻发布会要点)。此次有一名票委认为12月应不降息。

新闻发布会主要内容:

关于降息路径:在较利率峰值降息1%后,货币政策的限制性已经显著下降,对于进一步降息将更加谨慎。我们以非常快的速度到达当前水平,显然更进一步的步伐需要放缓。明年的实际降息幅度不取决于今天的会议结果,依然取决于经济数据。

关于新一届政府政策:需要时间进行谨慎评估,不能操之过急。需要看到具体的政策内容和政策如何被执行。但目前还没有到这样的阶段。此次会议部分FOMC委员对于特朗普政策和经济影响做了初步预测,部分委员表示他们并没有这么做。(笔者注:这可能是点阵图较为离散的原因。)

关于通胀:我们已经看到通胀增速下降,但人民依然感受到高物价。最佳的解决方案是美联储继续努力使通胀回到目标,使得薪资增速能够追赶通胀,最终改善消费者对于物价的感受。当考虑进一步降息时,需要看到通胀的进展。

关于劳动力市场:密切关注劳动力市场。目前仍然在降温,但并非快速降温或是以令人感到担忧的方式降温。

关于将比特币增加至官方储备:美联储并不被允许持有比特币。联邦储备法规定了美联储可以持有的资产,改变立法是国会应考虑的事务,当前美联储并不寻求改变立法从而持有比特币。

二、通胀不确定性

特朗普政策带来的短期通胀不确定性主要有两方面,一是加征关税带来的进口物价抬升,二是驱逐非法移民带来的劳动力成本抬升。对内减税刺激消费进而带来的通胀回升传导路径相对较长。在此我们主要聚焦短期通胀不确定性。

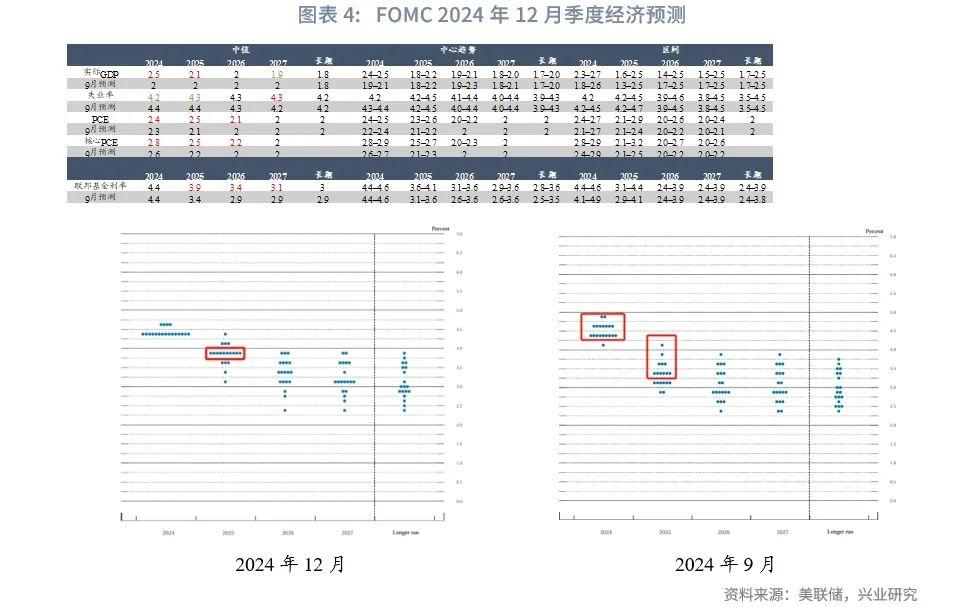

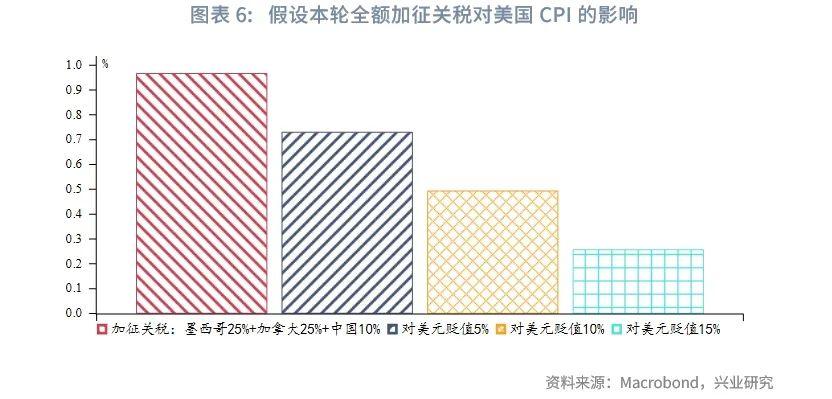

根据旧金山联储研究[1],美国个人消费支出(PCE)中约11%来自进口。尽管PCE和CPI篮子略有差异,但也可以按此作为CPI篮子中的进口来源占比。同时考虑进口来源地在美国进口中占比和汇率调整后关税,便可以大致计算加征关税对于CPI的影响。从2018年2月至2020年初的加征关税经验看,尽管当时对华进口商品加征关税的幅度达到18%,但很大程度被汇率波动抵消,最终没有对CPI同比带来持续的显著拉动。当前特朗普在社交媒体宣称的关税打击面覆盖美国前三大进口来源地,带来的通胀压力更大。不过最终对于通胀的影响既取决于加征关税的方式(一次性加征还是逐渐加征)和幅度,也取决于非美货币对美元的贬值幅度。由于加征关税只需要总统行政令,决策和生效流程短,具有突发性,且对于进口物价的抬升立竿见影,是目前最大的通胀短期不确定因素。

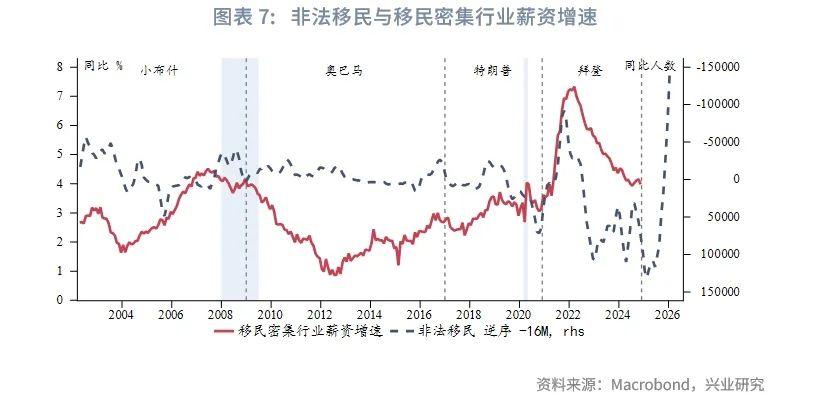

驱逐非法移民主要影响移民集中行业的劳动力供给,进而通过薪资影响通胀。不过驱逐非法移民传导至移民集中行业薪资上涨有较长的时滞。尽管拜登执政后期已经在大量驱逐非法移民,但对于移民集中行业薪资的推升可能要到2025年下半年才会显现。移民集中行业薪资增速与美国CPI趋势较为同步,但2020年后似乎领先美国CPI约3个月。由于驱逐非法移民传导至薪资和通胀回升存在明显时滞,即便特朗普上台后便开始大力驱逐非法移民,最快可能在2025年下半年才会推升通胀。

三、后市展望

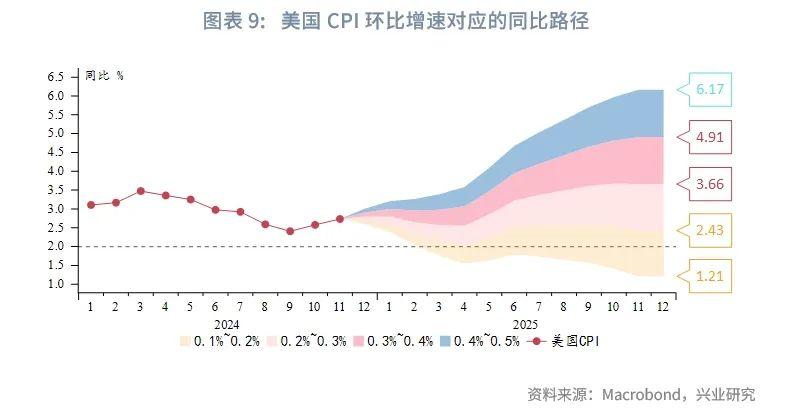

从CPI数据本身的特征而言,由于2024年上半年基数较高,也会相对压低2025年上半年同比增速,即便环比增速保持0.3%,同比也基本持平2024年末(约2.7%),5月开始同比回升的压力开始增大。即便年初便开始加征关税,但加元、墨西哥比索都有较大的汇率弹性,短期能够通过对美元贬值部分抵消关税影响。同时驱逐非法移民对于薪资的劳动可能下半年才会显现。从美国库存周期而言,尽管11月数据出现短暂好转,但2024年末至2025年上半年需求转弱进入主动去库存的可能性依然较高。总体而言,2025年上半年再通胀风险相对可控,下半年存在关税、移民劳动力减少、经济周期性复苏、减税等多个促使通胀回升的因素,再通胀风险较高。

综合上述因素,若2025年上半年美国库存周期进入主动去库存且没有显著再通胀,美联储仍有进一步降息的可能性。下半年再通胀风险较大,且美国经济可能进入第三库存周期出现周期性复苏,美联储降息窗口可能关闭,甚至可能出现美联储重启加息的市场预期。

近期美国高频基本面已经明显转弱,但受到特朗普交易惯性的影响,美债收益率仍在上行。短线而言,若市场矫枉过正,完全抹去2025年降息预期,则美债10Y收益率可能触及4.6%~4.9%。不过收益率趋势仍然追随基本面,随着美国进入主动去库存,收益率相对基本面显著高估后将面临修正压力。同时考虑到第一季度机构买入的季节性较强,2025年第一季度美债收益率有望从高位回调并触及阶段性低点。

注:

[1]https://www.frbsf.org/research-and-insights/publications/economic-letter/2019/01/how-much-do-we-spend-on-imports/

(作者:兴业研究 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。