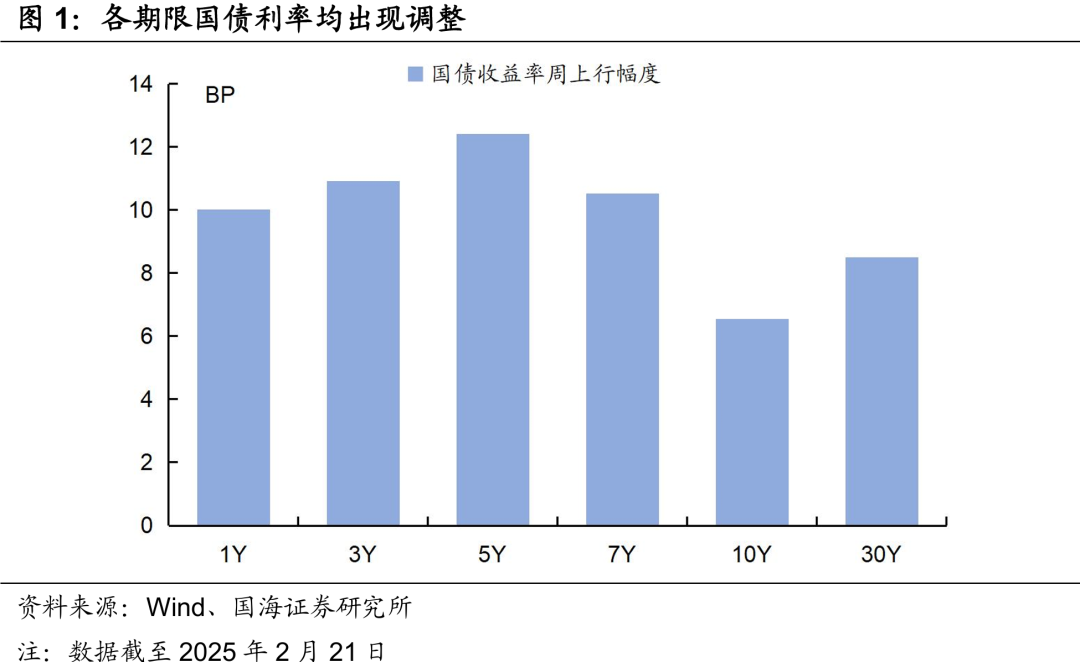

本周债市进行调整,资金面仍偏紧。DR001维持在1.9%以上,DR007上升至2.0%以上。短端利率带动长端利率上行,1年期国债利率上行10BP,长端表现稍好,10年期国债利率上行6.5BP。

债市目前面临两重风险:一是过度定价货币宽松的风险,二是资金面波动风险。后续债市压力何时会缓解?我们认为可以从以下三个角度来观察:

(1)汇率角度:关税扰动汇率,有反复可能性。从具体时间点上看,4月初是关键时点,在此之前稳汇率诉求或依旧较强。2月13日特朗普签署对等关税备忘录,研究工作预计在4月1日前完成;同时,特朗普在1月20日就职后签署行政令,对TikTok“不卖就禁”的法令推迟75天,4月初TikTok相关问题或再次成为博弈焦点。

(2)基本面角度:今年春节后复工节奏偏慢,宏观经济数据或走弱,1月信贷和通胀数据较好,但后续持续性有待观察。关注3月两会上政策力度、3月中旬公布的经济运行数据,若弱于预期,债市调整压力将得到缓解。

(3)货币财政协同角度:2024年11-12月,再融资债大量发行,债市面临供给扰动,央行开展买断式逆回购、国债买入,维护资金面平稳。后续若债券发行提速、央行重启买债,资金面转松,债市或迎来做多机会。

从债券比价角度看,10Y-1Y国债利差、30Y-10Y国债利差压缩较为极致,短期在资金面维持紧平衡状态下,长端利率仍有调整空间,本轮10年期国债利率调整上限或在1.8%左右。

本周债市进行调整,资金面仍偏紧,DR001维持在1.9%以上,DR007上升至2.0%以上。短端利率带动长端利率上行,1年期国债利率上行10BP,长端表现稍好,10年期国债利率上行6.5BP。

本篇报告中我们将探讨,债市调整是否到位?调整压力何时缓解?

1、债市调整到位了吗?

在上周报告《风险还是机会?》中,我们指出债市目前面临两重风险:一是过度定价货币宽松的风险,二是资金面波动风险,本周债市的调整也印证了这一判断,资金面延续偏紧,货币宽松预期收敛。

年初以来,央行收紧流动性,带动短端利率上行,同时长端表现一直坚挺,但近两周10年期、30年期国债利率也出现调整,反映资金利率持续高企,负carry环境下,长端利率也会受到冲击。从债券比价角度看,10Y-1Y国债利差、30Y-10Y国债利差压缩较为极致,短期在资金面维持紧平衡状态下,长端利率仍有调整空间。

2、债市压力何时缓解?

目前,债市面临调整压力,那么后续债市压力何时会缓解?我们认为可以从以下三个角度来观察:

(1)汇率角度

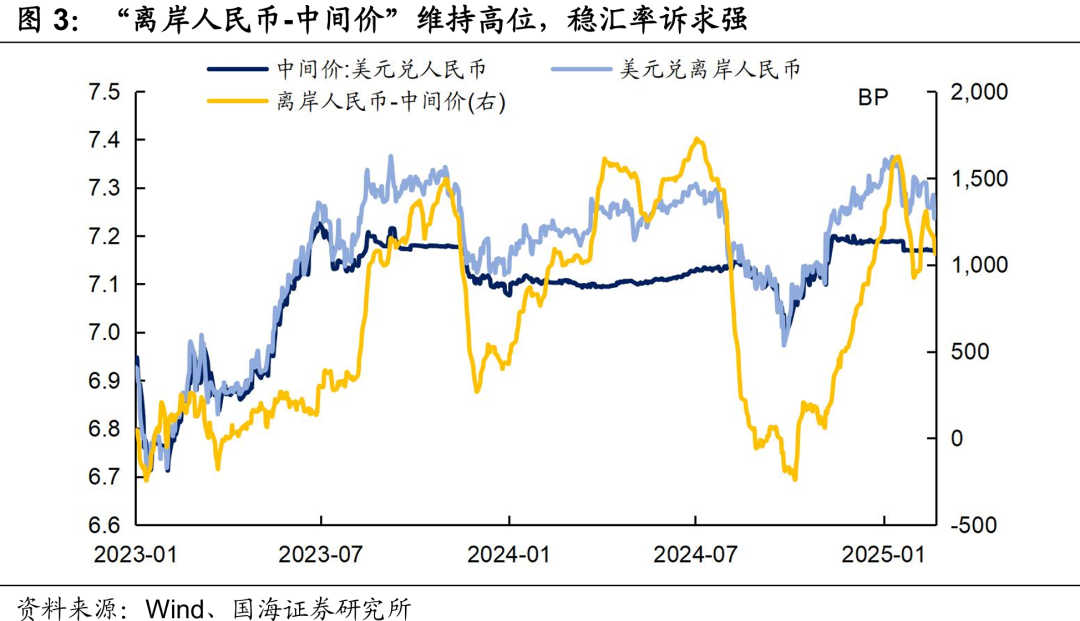

关税扰动汇率,有反复可能性。离岸人民币和人民币中间价差值维持高位,反映央行稳汇率压力仍偏大。关税是扰动汇率的重要因素,本轮美国对中国商品加征10%关税,幅度相对温和,但关税作为特朗普的主要工具之一,后续不排除有反复的可能性。

从具体时间点上看,4月初是关键时点,在此之前稳汇率诉求或依旧较强。一方面,2月13日,特朗普签署对等关税备忘录,研究工作预计在4月1日前完成;另一方面,特朗普在1月20日就职后签署行政令,对TikTok“不卖就禁”的法令推迟75天,4月初TikTok相关问题或再次成为博弈焦点。

(2)基本面角度

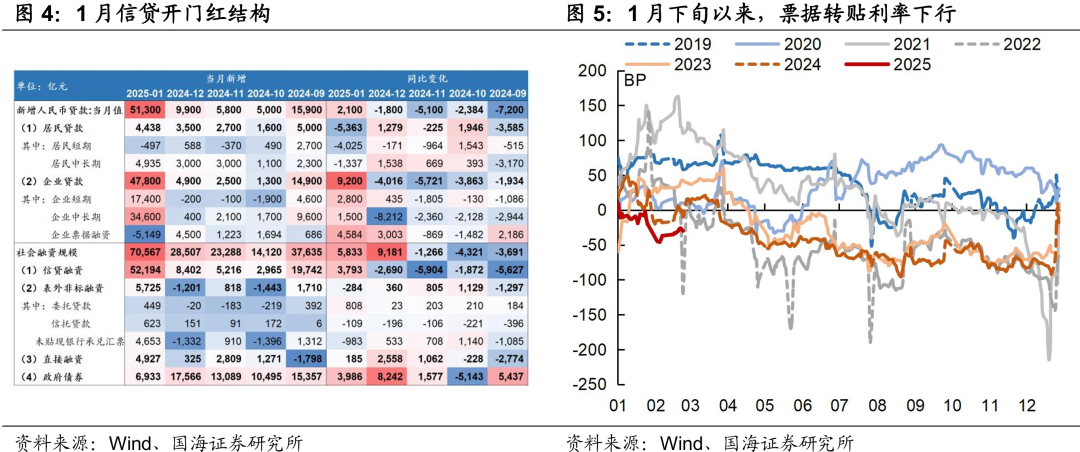

信贷方面,1月信贷实现开门红,其中主要由企业端的短贷和票据融资支撑,居民端信贷需求有待修复。同时从票据利率看,1月下旬以来票据转贴利率下行,位于2019年以来,除2022年外的同期最低水平,信贷投放效果有待观察。

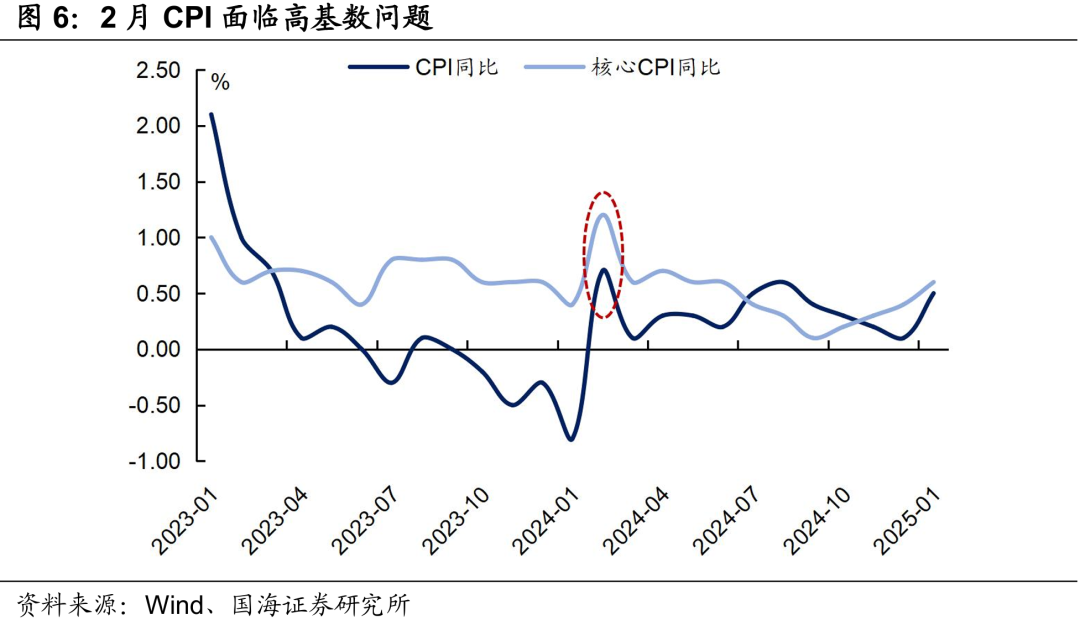

通胀方面,春节假期出行、消费热情高涨,1月CPI上升至0.5%,相较上月提升0.4个百分点,通胀有所升温。但2月受春节错位的影响,通胀水平回落可能性较大。

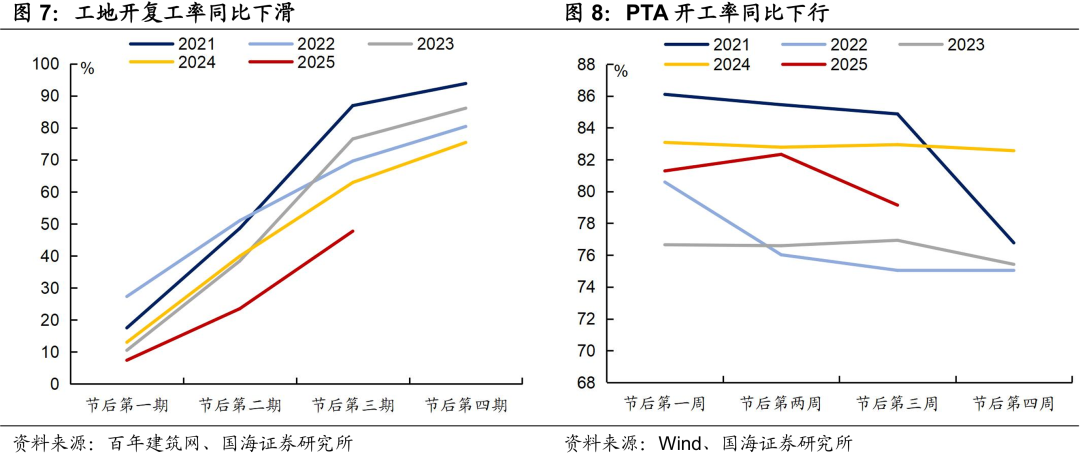

今年春节后复工节奏偏慢,宏观经济数据或走弱。据百年建筑调研,截至2025年2月20日,全国工地开复工率为47.7%,相比去年同期减少15.2个百分点。同时PTA开工率也同比下行,生产复工节奏偏慢。

关注3月两会和1-2月经济数据。两会上公布今年GDP增速目标、赤字率等信息,确定财政发力强度,届时债市将评估政策力度。之后3月中旬公布的1-2月经济数据若弱于预期,央行货币目标向稳增长倾斜,或放松对资金面的管控,债市可能迎来做多时机。

(3)货币财政协同角度

2024年11-12月,再融资债大量发行,债市面临供给扰动,央行开展买断式逆回购、国债买入,维护资金面平稳。后续若债券发行提速、央行重启买债,资金面转松,债市或迎来做多机会。

3、总结

目前债市面临过度定价货币宽松、资金面波动这两重风险,面临调整压力。后续债市压力何时会缓解?我们认为可以从以下三个角度来观察:

(1)关税扰动下,目前央行稳汇率诉求仍强,4月初将是重要观察时点。届时若汇率压力释放,央行或放松对资金面的管控;

(2)基本面角度,春节后复工节奏偏慢、信贷和通胀走强趋势或难以延续。关注3月两会上政策力度、3月中旬公布的经济运行数据,若弱于预期,债市调整压力将得到缓解;

(3)货币财政协同角度,后续若债券发行提速、央行重启买债,资金面转松,债市或迎来做多机会。

从债券比价角度看,10Y-1Y国债利差、30Y-10Y国债利差压缩较为极致,短期在资金面维持紧平衡状态下,长端利率仍有调整空间,本轮10年期国债利率调整上限或在1.8%左右。

风险提示:中国央行货币政策不及预期,金融监管超预期,利率波动风险,通胀超预期,信贷超预期,流动性波动超预期,汇率波动超预期,估算结果仅供参考,以实际为准。

相关声明

证券研究报告《债市调整结束了吗?》

对外发布时间:2025年2月23日

发布机构:国海证券股份有限公司

本报告分析师:

靳 毅 SAC编号:S0350517100001

联系人:

马闻倬 SAC编号:S0350124070011

本公众号推送观点和信息仅供国海证券股份有限公司(下称“国海证券”)研究服务客户参考,完整的投资观点应以国海证券研究所发布的完整报告为准。若您非国海证券研究服务客户,为控制投资风险,请取消订阅、接受或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。国海证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号不是国海证券的研究报告发布平台,只是转发国海证券已发布研究报告的部分观点,订阅者有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义,应以国海证券研究所发布的完整报告为准,且须寻求专业人士的指导及解读。

本公众号及国海证券研究报告所载资料的来源及观点的出处皆被国海证券认为可靠,但国海证券不对其可靠性、准确性、时效性或完整性做出任何保证。本微信号推送内容仅反映国海证券研究人员于发出完整报告当日的判断,本公众号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,国海证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

在任何情况下,本公众号所载信息、意见不构成对任何人的投资建议,所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。对任何直接或间接使用本公众号所载信息和内容或者据此进行投资所造成的任何一切后果或损失,国海证券及/或其关联人员均不承担任何形式的法律责任。

本微信号及其推送内容的版权归国海证券所有,国海证券对本微信号及其推送内容保留一切法律权利。未经国海证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容,否则将承担相应的法律责任,国海证券就此保留一切法律权利。

本报告的风险等级定级为R3,仅供符合国海证券股份有限公司(简称“本公司”)投资者适当性管理要求的的客户(简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。客户及/或投资者应当认识到有关本报告的短信提示、电话推荐等只是研究观点的简要沟通,需以本公司的完整报告为准,本公司接受客户的后续问询。

本公司具有中国证监会许可的证券投资咨询业务资格。本报告中的信息均来源于公开资料及合法获得的相关内部外部报告资料,本公司对这些信息的准确性及完整性不作任何保证,不保证其中的信息已做最新变更,也不保证相关的建议不会发生任何变更。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。报告中的内容和意见仅供参考,在任何情况下,本报告中所表达的意见并不构成对所述证券买卖的出价和征价。本公司及其本公司员工对使用本报告及其内容所引发的任何直接或间接损失概不负责。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行、财务顾问或者金融产品等服务。本公司在知晓范围内依法合规地履行披露义务。

市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向本公司或其他专业人士咨询并谨慎决策。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息。本报告不构成本公司向该机构之客户提供的投资建议。

任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。

本报告版权归国海证券所有。未经本公司的明确书面特别授权或协议约定,除法律规定的情况外,任何人不得对本报告的任何内容进行发布、复制、编辑、改编、转载、播放、展示或以其他任何方式非法使用本报告的部分或者全部内容,否则均构成对本公司版权的侵害,本公司有权依法追究其法律责任。

(作者:靳毅 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。