2025年年初以来美股“吃了瘪”,特别是科技股遭遇重创。

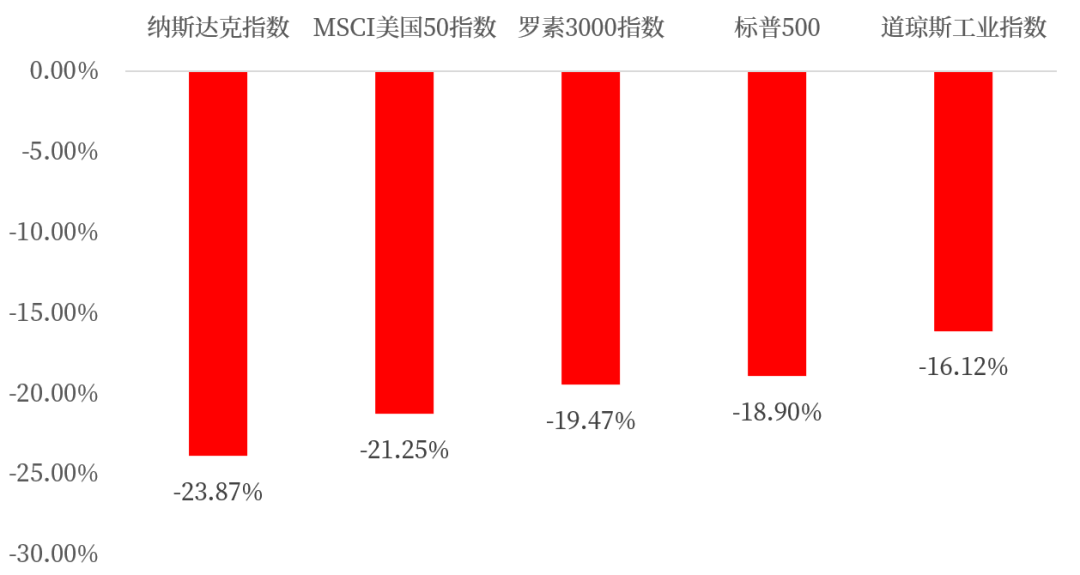

Wind数据显示,截至2025年4月15日,标普500指数今年以来最大回撤达18.9%,纳斯达克指数年内最大回撤幅度甚高达23.87%。

美股重要指数今年以来最大回撤

数据来源:Wind;截至20250415

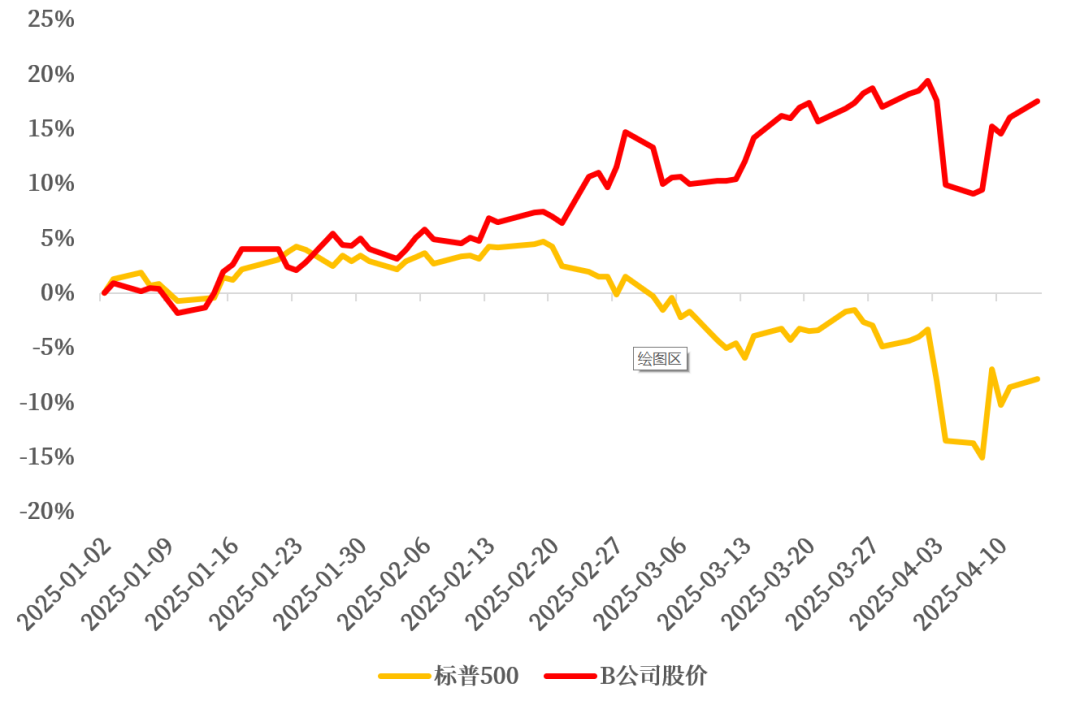

与此同时,年近95岁的“股神”巴菲特依然宝刀未老,旗下B公司(因法规要求隐去具体公司名称,简称为“B公司”)实现逆势上涨,股价还创下了历史新高。

Wind数据显示,截至2025年4月14日,B公司股价年内上涨17.5%,且在4月2日创下历史新高(80.8万美元/股,约合人民币591万元/股),标普500指数今年年内则下跌7.9%,跑输B公司约20个百分点。

今年以来标普500指数与B公司股价涨跌幅

数据来源:Wind

截至20250414

巴菲特为何这次又“赢”了?

“股神”的操作给普通投资者带来哪些启示?

今天就来好好聊聊。

1

保有现金,关键时点控制仓位

“

现金就像氧气,99%的时间你不会注意它,直到它缺席。

——巴菲特

巴菲特2024年大幅减持股票,而现金及等价物占总资产的比例则达到1995年以来最高水平。最新年报显示,截至2024年底,B公司的现金储备达到3342亿美元。

3300多亿美元约合人民币2.4万亿元,可以买下2016家A股上市公司了(将A股上市公司的自由流通市值按从小到大排列,截至4月15日)。

对很多习惯“一把梭”的散户来讲,巴菲特为什么留这么多现金?

是真的不看好美股,还是他廉颇老矣跟不上市场节奏?

其实巴菲特的操作并非心血来潮,而是有迹可循。如此庞大的现金储备,充分体现了巴菲特对市场风险的高度警惕。

早在2024年5月举办的股东大会上,巴菲特便提到,现在没有足够有吸引力的公司适合投资,体现出他对美股估值偏高的担忧。

而在特朗普关税引发市场震荡之前,巴菲特已悄然调整了投资组合,在2024年下半年采取了异常谨慎的防御性布局。

充足的现金储备降低了投资组合面临的短期市场波动风险,同时也为未来投资或抄底做好了准备。

对巴菲特而言,当你拥有猎枪却找不到合适的猎物时,耐心等待或是好方法。

2

能力圈内选股

危机时刻提高行业分散度

巴菲特的行业配置通常集中在能力圈范围内。

2011年之前,其行业配置集中于金融与日常消费。

2011年之后逐渐进入信息科技领域投资,形成了信息科技、金融、消费“三足鼎立”的格局。甚至在2020年一季度时,科技股跃升成为B公司的第一重仓行业。

当预测到金融危险事件可能发生时,巴菲特则可能改变策略,增加能源、可选消费、工业、医疗保健等行业的投资,降低科技等较为“激进”领域的布局,提升投资组合抗风险能力。

比如2022年一季度开始,巴菲特大量买入能源行业上市公司。而在2024年底,随着巴菲特大幅减仓某手机出圈的科技龙头公司,金融行业持仓再度反超信息科技行业。

目前,巴菲特在二级市场持仓呈现出金融、信息技术“两超”与日常消费、能源“两强”并存的行业配置格局。

3

不断学习、进化

巴菲特在投资中秉持 “公司的业务要能够被理解”的基本理念,但他也在不断学习。

他在投资上从不受过去的规则、话语、惯例、荣耀的约束,用“价值投资之父”格雷厄姆儿子的话说,巴菲特一直在进化,几乎五年一小变,十年一大变。

比如在早期的投资中,巴菲特偏好消费与金融行业,由此捕捉到某糖果公司、全球饮料巨头、以及美国几家大型银行等一系列优质公司的机会。

2011年巴菲特称赞了某手机出圈的科技巨头,称其轻资产、低投入是最佳的商业模式,但他并没有“下手”。当他面对为什么不投资该公司的提问时,仍多次表示“难以判断该公司未来10年的情况”。

这或许表明,当时的巴菲特认为科技股投资超出了能力圈范围,因此长时间都保持着“只看不买”的态度。

2016年以后,巴菲特从消费者行为角度重新审视该科技巨头时,在不断学习中扩大了自己的投资能力圈,将重仓行业转向了发展强劲的信息科技板块,并重仓了该公司。

2024年美国股市估值已进入高估水平,由于担心人工智能领域的商业化应用风险和美国大选可能给税收政策带来的重大不确定性,巴菲特又大幅减持了该科技巨头公司,其占二级市场股票投资的仓位从2023年底将近50%降至2024年底的28%左右。

再比如,过去几十年里,巴菲特一直都拿投资航空公司开玩笑,黑了航空公司几十年,他形容航空股投资是“如果你想成为百万富翁,你可以先成为千万富翁,然后再买入航空股”“航空业就是价值毁灭者”等等。

可就在2016年,他买入了每家航空公司的股票,因为它们足够便宜了。

4

基本面是投资的关键

巴菲特选股的重要依据之一,是公司基本面良好或颇具潜力。

而其他投资者选择巴菲特的B公司、带动B公司股价年内创新高的重要原因,也得益于B公司自身良好的经营数据。

年报数据显示,2024年全年B公司营业收入达3714亿美元,同比增长1.9%(上年同期为3645亿美元)。不含股票投资收益的经营业务税前净利润为539亿美元,同比大增23.6%,显示出传统经营业务表现十分亮眼。

如果加上股票投资贡献,同时扣除税收和少数股东权益影响,该公司归母净利润为889.95亿美元(税后)。虽然同比减少7.5%,但远高于市场此前预期的607.06亿美元。

从长期投资角度看,诚如巴菲特自己所言“如果一家企业生意做得好,股票最终会跟上”“而时间将会是优秀公司的朋友”。

主要参考资料:

方正证券《巴菲特应对美股危机的策略分析》20250413

(作者:小基快跑 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。