“资管新规”后,银行发行理财产品由原先的主要依靠理财产品的利差盈利转向依靠管理费盈利。长期以来,投资者普遍反映银行理财收费“雾里看花”,理财产品普遍存在各项费率收取标准不统一的情况,且不同银行理财子公...

对商业银行及理财公司而言,理财业务收入来自两部分,一部分为固定收入,例如固定管理费、销售服务费、申购费、赎回费等;另一部分为浮动收入,例如浮动管理费,也称超额业绩报酬,该部分收入与投资组合收益密切相关。在资管新规出台前,商业银行理财产品的浮动管理费率通常高达100%。资管新规出台后,随着理财产品信息披露的透明与完善,浮动管理费率才逐步降低。

长期以来,投资者普遍反映银行理财收费“雾里看花”,理财产品存在各项费率收取标准不统一的情况,且不同银行理财子公司收费标准差异过大。

目前银行理财产品收取的费用主要包括固定管理费、托管费、销售服务费、浮动投资管理费、交易费用(包括但不限于交易佣金、撮合费用等)、理财计划验资费、审计费、律师费、信息披露费、清算费等。

据南财理财通数据,截至2021年6月1日,理财子公司发行的理财产品全行业平均固定管理费率为0.37%,平均托管费率0.03%,平均超额业绩报酬提取比例为49.32%。

南财理财通课题组注意到,在理财产品收费花式报价的乱象中,有部分理财子公司开启了新的尝试,针对部分费用采取优惠让利措施。课题组对招银理财、宁银理财的创新收费理财产品进行样本研究,据课题组统计,这两家理财子公司的产品收费创新主要为两类,一类为费率优惠,另一类为对超额业绩报酬按照浮动比例收取。

宁银理财成本助力抢滩理财市场

近一年来,城商行及农商行系理财公司频频发力。作为全国首家开业的城商行理财公司,宁银理财交出了不俗的“成绩单”。据宁波银行2020年年报显示,截至2020年末,宁银理财实现净利润2.97亿元,宁银理财管理的理财产品余额为2882亿元。

从另外几家披露业绩的城农商行系理财公司来看,徽银理财、渝农商理财和青银理财均为2020年开业,经营时间较短,2020年分别实现净利润1.09亿元、0.06亿元和0.03亿元。

此外,南财理财通课题组关注到,南银理财现金管理类产品近期七日年化收益率表现不俗,青银理财成为所有理财公司中首家推出APP的机构。城农商行理财公司发展动能持续增强,其与国有大行、股份行系理财公司的竞争也将步入新阶段。

课题组选取招银理财、宁银理财发行的43只创新收费理财产品作为样本进行调研。其中,R3(中风险)产品占比9.30%,R2(中低风险)产品占比90.70%;公募产品占比88.37%,私募产品占比11.63%;固定收益类42只,混合类1只。

本次样本中,宁银理财费率创新产品均为固定收益类,其中R2中低风险等级产品占比88.89%,R3中风险等级产品占比11.11%。

特别的是,宁银理财“皎月挂钩型封闭式净值型理财6号”除固定管理费率为0.3%外,不收取申购赎回费、销售管理费、客户服务费,其内部风险评级为R3,也是样本中宁银理财唯一一款中风险等级产品。该产品投资策略为“固收+期权”,挂钩标的为沪深300指数,期权结构采用DNT(双边不触碰)结构。

据某理财公司人士透露,宁波银行对宁银理财不设绩效考核,宁银理财大幅度费用让利,也是出于“薄利多销”快速抢占市场的考虑。

记者梳理发现,宁银理财有多只产品不收取托管费率,如“宁欣固定收益类封闭式理财13号”“宁欣固定收益类封闭式理财23号”“宁欣固定收益类封闭式理财30号”等,这也是理财公司中较为少见的。

在收费优惠的背后,也有宁波银行支行客户经理对记者“叫苦”称,目前有多款理财产品在销售时拿不到相应的提成。

从综合成本的角度来考虑(不包含浮动管理费),有多位理财公司人士在接受课题组采访时表示,综合成本在0.5%左右的公司并不少。并且,现在理财子公司的综合成本(不含浮动管理费)整体已经低于公募基金。

不过,宁银理财“宁欣”系列固定收益类封闭式理财产品虽然在申购赎回等费用上有优惠,但产品的浮动管理费仍比较高。以“宁欣固定收益类封闭式理财71号理财产品”为例,该产品固定管理费率为年化0.30%,申购费、赎回费、销售管理费、客户服务费都为0,但是浮动管理费率达45%。

截至2021年一季度末,宁波银行等城商行手续费及佣金净收入增幅较大。宁波银行一季报显示,截至2021年3月末,宁波银行实现手续费及佣金净收入17.92亿元,其中财富管理手续费及佣金收入10.95亿元,同比增长65.01%。

业绩比较基准面临整改 浮动管理费率创新试点

在本次测评样本中,43只产品中有19只申购和赎回费率为0。招银理财对课题组表示,不收取申购和赎回费率较为常见,均是出于让利客户的考虑,简单产品也不太适合收取认/申购费,如果后续有费率调整会专门公告。

银行理财固定管理费率、托管费率和销售费率一般为固定费率,通常按照每个规定估值日理财产品净资产的一定比例(年化)进行每日计提、定期支付。从销售费率来看,课题组选取的样本中有14只产品销售费率为0%,占比32.56%,包括招银理财“招睿”卓远系列和“招睿”颐养系列部分新产品都作出了不收销售费率的创新。此外,有9只产品不收取申购和赎回费,如“招银理财招睿卓远稳进两年定开4号增强型固定收益类理财计划”、招睿颐养系列和招睿全球资产系列部分产品。

销售费率方面,以宁银理财“宁欣固定收益类封闭式理财71号”为例,该产品属于宁欣系列,风险评级为二级,该产品收取的销售费率为0%。申购赎回方面,宁银理财“皎月”、“宁欣”、“晶耀”等产品都不收申购和赎回费率。

值得注意的是,招银理财招睿卓远系列、招睿颐养系列、招睿金葵系列、招睿全球资产系列、招睿金鼎系列都有部分产品采取就超额业绩报酬按照浮动比例收费的策略。

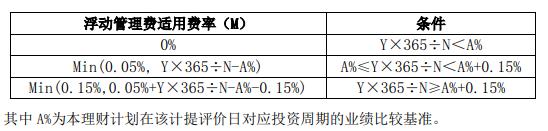

以招银理财“招睿金鼎九个月定开12号固定收益类理财计划”为例,该产品在超额业绩报酬的的收取上采取浮动收费,即根据实际收益表现的不同计提浮动的管理费率。

具体而言,该产品根据每个计提评价日对应投资周期的名义份额净值的大小将浮动管理率划分为三种不同的适用费率:年化后的名义份额净值收益率若小于该计提日对应的业绩比较基准,则浮动管理费为0%;年化后的名义份额净值收益率若在业绩比较基准到业绩比较基准上调0.15%这个区间内,则取0.05%和年化名义份额净值减去该区间的业绩比较基准这二者的较小值为浮动管理费率,这就意味着在这个区间内,浮动管理费不会超过0.05%;年化后的名义份额净值收益率若大于业绩比较基准上调0.15%,则取0.15%和0.05%加上年化名义份额减去业绩比较基准再减去0.15%的最小值,即在这个区间内,浮动管理费率不会超过0.15%。

招银理财相关人士回应称,浮动管理费率的设置计提一定程度是希望激励投资经理,但也不想投资经理太追高,毕竟产品本身还是定位低波动,所以设置了这样的计提。

实际上,计提浮动管理费率在资管产品中已不算“创新”,公募基金的浮动管理费率试点开始地更早,国内首只浮动费率基金于2013年首发。2019年11月21日,浮动管理费型基金重启试点,首批6家基金公司的产品获得批文。据Wind数据显示,截至2021年6月9日,浮动管理费型基金有131只。

从浮动管理费型基金的收费方式来看,债券型基金普遍为“支点式”上下浮动管理费基金,权益类基金则以“业绩报酬”浮动管理费为主,少量“支点式”上下浮动管理费方式。通俗来讲,“支点式”上下浮动管理费基金的管理费与基金的业绩表现直接挂钩,管理费在基金业绩比较基准上下浮动;“业绩报酬”浮动管理费基金在收取固定管理费的基础上,当基金的业绩超越预先设定的基准时,还要按照超额收益的一定比例收取附加管理费。

目前市场上采用浮动管理费的基金的管理费设置方式主要有4种:新高法原则、分档收取基金管理费、按照超过业绩比较基准提取相应的浮动管理费、根据投资者持有期间的年化收益率提取相应的浮动管理费。

2021年5月27日,《理财公司理财产品销售管理暂行办法》正式落地,与征求意见稿相比,理财销售新规明确不得“单独或突出使用绝对数值、区间数值展示业绩比较基准”,这也意味着,未来商业银行理财公司发行理财产品在设置业绩比较基准上或将与公募基金“看齐”,对业绩基准的宣传可能收紧。

若整改后业绩基准不再使用绝对数值、区间数值展示,与之对应的超额业绩报酬收费也需要创新。阶梯型浮动管理费率的设置增强了能动性,鼓励投资经理更好地运营产品,取得更好收益。相比以往的一刀切模式的管理费收取方法,这样鼓励机构创造更高的收益,同时消费者也能获得超过收益部分的分成。

“固收+”理财产品收费低于同类公募基金

课题组统计的43只银行理财产品样本中有6只“固收+”产品,其中“固收+权益”策略3只,“固收+期权”策略3只,包括招银理财的3只“固收+权益”产品”、2只“固收+期权”产品和宁银理财的1只“固收+期权”产品。

从产品收费来看,这六只产品平均客户服务费率为0.225%,平均托管费率为0.225%,平均销售服务费率为0.15%。其中,收费最高的为招银理财“招睿全球资产动量两年定开3号固定收益类”理财产品,总费率为0.63%;收费最低的为宁银理财“皎月挂钩型封闭式净值型理财6号”理财产品,总费率为0.3%,这两只产品投资策略均为“固收+期权”。

“固收+”公募基金中,“固收+权益”策略依然占据主流。国金证券研报显示,根据策略的不同,“固收+权益”基金进一步细分为两大类:一类是以股债混合策略为主的产品,包括二级债基及偏债混合基金;二是以打新策略为主的产品,目前债券型基金不能参与网下打新,混合型产品与股票型产品是参与打新的主力。

以股债混合策略为主的基金收费为例,据Wind数据显示,二级债基平均管理费率为0.63%,平均托管费率为0.16%,平均销售服务费率为0.36%;偏债混合基金平均管理费率为0.78%,平均托管费率为0.17%,平均销售服务费率为0.39%。

对比前文六只“固收+”理财产品收费来看,不难发现,“固收+”理财产品的平均托管费率较二级债基和偏债混合基金的费率稍高,平均销售费率则明显要低。从总费率来看,“固收+”理财产品收费低于同类公募基金。

不过,南财理财通课题组梳理发现,就样本收费情况而言,虽然部分产品采取了优惠费率的措施,但整体费用并没有显著减少,甚至略有上升。课题组也提醒投资者仔细阅读产品说明书,了解产品投资收益究竟是如何计算的。并且,在单项或多项费率优惠背后,总费率的数额以及超额业绩报酬的计提比例更值得关注。

设计:张佳俊

栏目主编:汤懿兰

(作者:薛茹云,实习生徐雨清 )

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【固收+相对论】、周二【固收围猎】、周三【现金掘金】、周四【混合锦囊】、周五【权益蓝海】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)