“固收+”相对论(上):期权怎么玩?银行理财子公司“固收+期权”产品解析报告

编者按

过去,投资非标资产是银行固定收益类理财产品增厚收益的主要手段。伴随着一系列轰轰烈烈改革新政的推出,非标投资逐步卸下“老大”的角色,“固收+”登上舞台。

非标资产规模下降,无风险利率持续走低,以固收类产品为主的银行理财收益下滑成为必然。2020年中国银行业理财市场年度报告显示,当期新发行封闭式产品的加权收益率为3.93%,较2019年下降23bp。

面对理财收益的下滑和理财客户对绝对收益的投资需求,理财子公司开始积极布局“固收+”,核心两大策略是“固收+期权”和“固收+权益”。据南财理财通数据,目前已推出“固收+期权”产品的理财子公司有7家,截至今日,“固收+期权”产品的发行数量为171只。理财子公司“固收+期权”产品今年来平均净值增长率的涨幅为5.13%,显著高于理财子公司纯固收产品今年来的平均净值增长率涨幅1.75%;波动率方面,理财子公司“固收+期权”产品今年来平均波动率涨幅为0.38%,亦高于理财子公司纯固收产品今年来的平均波动率涨幅0.02%。

期权具体怎么玩,如何玩出新花样?理财子公司还在探索的路上。

为此,南财理财通成立“固收+”课题研究组,揭开“固收+”神秘面纱,报告共分为上下两篇,本期为上篇,聚焦银行理财子公司“固收+期权”分析,宏观上有对机构总体期权面的解析,微观上剖析了典型产品具体期权结构的设计。下篇将聚焦“固收+权益”分析,敬请关注!

随着非标资产规模的压降和无风险利率的走低,纯固收产品收益率下滑。为满足理财资金对绝对收益的需求,理财子公司积极布局“固收+”。与纯固收不同的是,“固收+”产品在纯债的基础上叠加了权益类、衍生品等其它大类资产或策略。交银理财固定收益部总经理吕占甲认为,从财富管理端(客户资金端)而言,做“固收+”产品需要考虑客户资金属性、风险预算、收益目标及流动性诉求,“固收+”理财产品是为了满足追求最小回撤的绝对收益资金的理财需求而存在的。“固收+”不是简单地通过高配风险资产来增厚收益,而是通过“+”来降低投资组合波动,通过将固收与各类资产或策略进行加减乘除,对投资组合风险进行重分配,为客户提供匹配其风险收益的产品。目前,理财子公司推出的“固收+”产品多属于固定收益类。

“固收+”策略如何增强收益?

“固收+”产品的收益增强分为两个部分,一个是直接对固收部分进行收益增强;另一个是通过“+”的部分进行收益增强,即管理人在投资组合中叠加与固收类资产相关性较低的风险资产来增厚产品绝对收益。

值得注意的是,在对固定收益的获取上,公募基金的策略较为灵活多变。据华南理工大学经济与金融学院副教授于孝建介绍,有的基金甚至可以通过股票量化对冲的方式获得固定收益,主要策略是市场中性Alpha策略,例如对90%的权益仓位进行对冲以获取近似固收的收益,留下约5%的净多头以获得“+”的收益。

就理财子公司而言,其往往通过配置固收类资产来获取固定收益,并采用拉长久期、信用下沉、提高杠杆等方式增厚收益。但由于目前全球无风险利率走低,固收类资产收益整体下行,就固收部分进行收益增强的方式无法摆脱利率下行影响,尤其当管理人坚持中高信用等级的投资导向时,信用下沉、大幅叠加非标资产的方式受到局限。

因此,就理财子公司而言,“固收+”产品收益增强的重点在于“+”的部分。

据南财理财通课题组梳理,在对底层资产进行穿透后,根据“+”的资产属性不同,“固收+”策略主要分为四类:“固收+可转债”“固收+权益”“固收+衍生品(期权/期货)”以及前述三种策略的组合。

课题组认为,采用何种“固收+”策略,主要取决于管理人的风险管理能力边界。目前理财子公司采用较多的为“固收+权益”和“固收+场外期权”两种策略。

“固收+权益”策略主要适用于高波动性市场,不适用于震荡市。其中,“固收+股票+股指期货对冲+打新”是较为典型的“固收+权益”策略。于孝建表示,“固收+股票+股指期货对冲+打新”是在股债二八配置的原则上,以打新策略为核心,同时采用少量股指期货进行对冲以熨平权益底仓带来的净值波动,实现“固收+”的效果。据南财理财通数据显示,中银理财、建信理财、招银理财、华夏理财、杭银理财、南银理财六家理财子公司均有发行打新增强产品。需要注意的是,此类打新增强产品由于配置股票底仓、股指期货以及打新的需要,为使仓位更加灵活,投资性质均为混合类,相比固收性质的“固收+权益”产品,偏股性更强。

不同于“固收+权益”,“固收+场外期权”策略可同时应用于高波动性和低波动性市场,穿越牛市、熊市和震荡市。同时,相比“固收+权益”策略,“固收+场外期权”有更多的应用场景和更多变的创新结构,接下来本文将着重对“固收+场外期权”产品进行分析。

“固收+场外期权”产品三大基本要素

“固收+场外期权”结构性理财的设计思路来源于结构性产品,它是结构性产品的一种。

结构性产品是固定收益资产与衍生工具的组合,管理人通过调节固定收益资产和衍生工具的配置比例,改变投资组合的波动率、杠杆率,从而设计出不同风险等级的结构性产品。

“固收+场外期权”产品的三大基本要素:生息资产、期权合约、挂钩标的。

其资产配置公式为【P·生息资产+(1-P)·挂钩标的资产的期权合约】。(P表示生息资产在投资组合中的百分比)。

其中,生息资产包括标准化及非标债务工具,例如国债、央票、同业存单、债券回购等,风险和收益主要受到利率、久期和信用评级的影响。

期权合约的挂钩标的包括指数、利率、汇率、股票、信用、基金等。

目前,结构性理财和结构性存款对“固收+场外期权”策略均有应用。据南财理财通数据,仅结构性理财,挂钩标的数量排名前三的分别是指数、大宗商品和利率,占比约为71%、24%、2%;仅结构性存款,挂钩标的数量排名前三的分别是汇率、大宗商品和利率,占比约为50%、20%、19%。

就结构性存款而言,之所以挂钩汇率的数量最多,和我国理财产品的发展历史有关。我国零售理财产品最早起源于外汇结构性存款,由外资银行引入中国,目的是进军中国零售理财市场。中资银行在竞争压力下自2004年起开始发行挂钩汇率的结构性存款,因此,在此类结构性存款上,中资银行已累积近20年的发行经验,在风险管理上驾轻就熟。

虽然结构性存款与结构性理财在设计思路上并无二致,但由于结构性存款按照存款管理并纳入表内核算,属于银行负债,因此在风险预算的约束下,无论是挂钩标的还是场外期权结构,结构性存款都不如结构性理财灵活。

理财子公司借道收益凭证突破发行瓶颈

发行“固收+场外期权”理财产品涉及衍生品合约买卖,根据监管要求,银行及理财子公司直接从事非套期保值类衍生品交易需要获得普通类衍生产品交易业务资格。经课题组统计,目前具备该资格的银行理财子公司有10家,分别为工银理财、建信理财、中银理财、交银理财、农银理财、中邮理财、光大理财、招银理财、兴银理财、宁银理财。

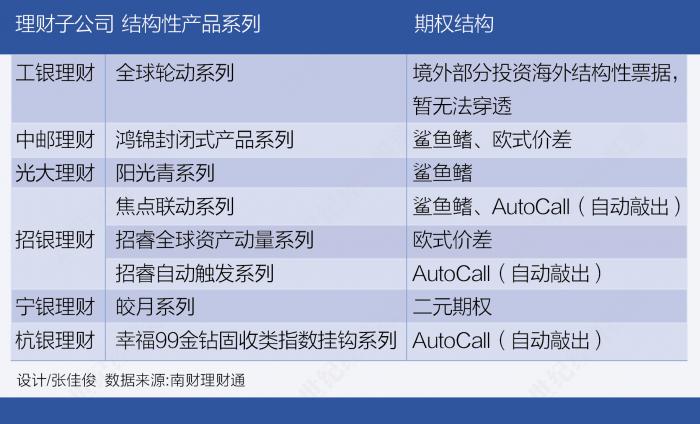

推出“固收+场外期权”结构性产品的有6家,包括工银理财、中邮理财、光大理财、招银理财、宁银理财、杭银理财。

在实践中,不具备普通类衍生产品交易业务资格的银行及理财子公司可通过向券商定制收益凭证来发行结构性产品,等同于借了一个通道。

不论是否具备普通类衍生产品交易业务资格,目前理财子公司发行结构性产品均须和做市商合作。原因是银行业金融机构的投研优势集中在固收领域,缺乏对衍生品的风险管理经验,不能通过配对发行期权、期权静态复制等方式转移风险,因此理财子公司只能向头部做市商定制场外期权或收益凭证,由做市商完成对冲。目前头部做市商包括中信证券、中金公司、华泰证券、中信建投等具备场外期权一级交易商资质的券商。

典型样本研究:鲨鱼鳍在银行理财固收+中的运用

据南财理财通数据显示,目前有7家理财公司发行“固收+场外期权”结构性产品,涉及的场外期权结构包括鲨鱼鳍、二元期权、价差期权等。根据波动率交易策略的不同,期权分为做多波动率和做空波动率两大策略。对理财客户而言,鲨鱼鳍、二元期权、价差期权属于做多波动率策略,AutoCall(自动敲出)属于做空波动率策略。由AutoCall又衍生出雪球结构、凤凰结构等奇异期权结构。

在众多场外期权结构中,鲨鱼鳍由于易于理解、风险可控,在结构性理财中应用广泛。

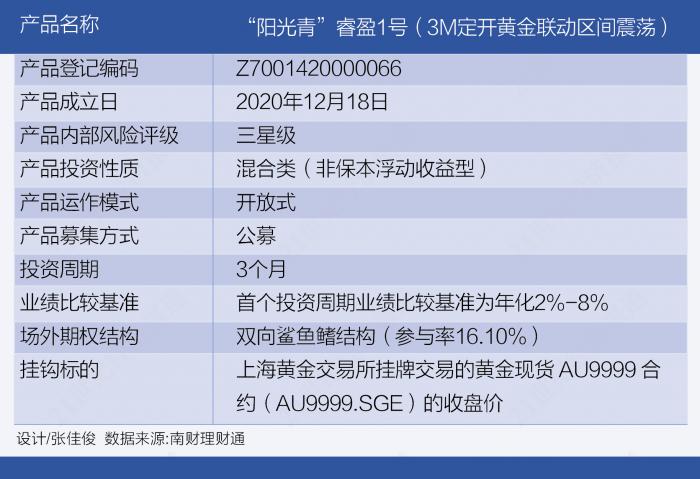

鲨鱼鳍分为单向鲨鱼鳍和双向鲨鱼鳍两种结构。课题组以光大理财发行的“阳光青”睿盈1号为样本,就双向鲨鱼鳍产品进行样本分析。

“阳光青”睿盈1号内嵌双向鲨鱼鳍期权,挂钩上海黄金交易所的黄金现货AU9999合约(AU9999.SGE),每三个月开放一次。该产品定位于风险容忍度较低的投资者。

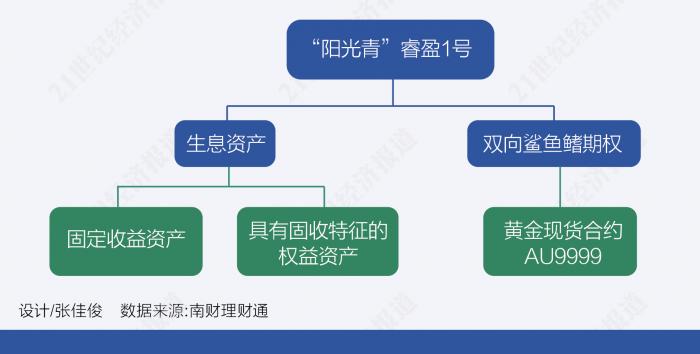

“阳光青”睿盈1号的三大要素为生息资产、场外期权、挂钩标的。其中,期权权利金不超过产品资产净值的5%。

1.生息资产部分:固定收益资产+优先股(类固收)

生息资产的作用为生产固定现金流,在覆盖期权费成本的同时,为结构性产品提供固定收益来源。通常,机构配置的生息资产以债券等固定收益资产为主。按照机构配置债券的习惯,一般在债券到期收益率见顶时入场,或者在右侧入场。

由于在2020年底,市场预期2021年一季度债券到期收益率将上行,离见顶仍有空间,未到债券配置良机,因此光大理财对“阳光青”睿盈1号的投资组合进行改造,将生息资产的配置范围扩大到具有类固收特征的权益类资产,例如优先股等,用于增厚生息资产收益。由于投资组合中加入了较高比例的优先股等类固收资产,因此该产品的投资性质为混合类。

2.场外期权部分:双向鲨鱼鳍期权挂钩黄金现货合约AU9999,做多波动率

期权策略的作用在于表达管理人对标的走势的看法,例如:做多波动率可以采用双向鲨鱼鳍,做空波动率可以采用AutoCall;看大涨或大跌,可以采用香草期权;看不大涨或不大跌,可以采用价差期权。在对期权挂钩标的的选择上,管理人通常选择接受度较高、定价原理清晰的资产。

在“阳光青”睿盈1号的设计上,投资经理基于看多黄金波动率的观点,采用双向鲨鱼鳍结构,并在成本约束下选择挂钩黄金现货合约AU9999,期权参与率为16.10%(非年化)。

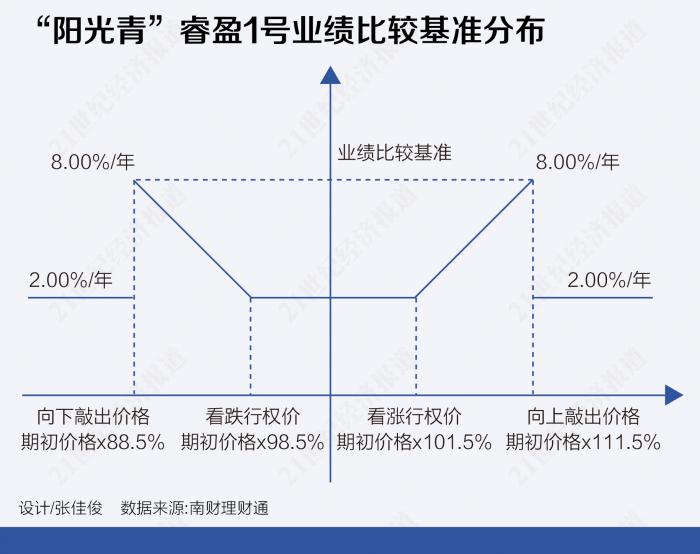

从结构上看,双向鲨鱼鳍是障碍期权的一种,在波动率看涨的情况下,其可在看涨、看跌中的任意一个方向博取收益。该结构同时具备2个行权价和2个敲出价(障碍价),当挂钩标的价格未在观察日超出向上敲出价或小于向下敲出价时,双向鲨鱼鳍可视为一个普通的跨式期权或宽跨式期权;当挂钩标的价格在观察日敲出时,期权失效。

以“阳光青”睿盈1号为例,双向鲨鱼鳍的到期收益场景有5种:

(1)期末观察日,如果黄金现货合约AU9999收盘价>向上敲出价格,则期权失效,投资者获得2%的年化收益率;

(2)期末观察日,如果黄金现货合约AU9999收盘价<向下敲出价格,则期权失效,投资者获得2%的年化收益率;

(3)期末观察日,如果看涨行权价<黄金现货合约AU9999收盘价≤向上敲出价格,则年化收益率=年化固定收益率+年化浮动收益率=2%+【(黄金现货合约AU9999收盘价-看涨行权价)/期初价格】·参与率16.10%·(365/投资周期);

(4)期末观察日,如果向下敲出价格≤黄金现货合约AU9999收盘价<看跌行权价,则年化收益率=年化固定收益率+年化浮动收益率=2%+【(看跌行权价-黄金现货合约AU9999收盘价)/期初价格】·参与率16.10%·(365/投资周期);

(5)期末观察日,如果看跌行权价≤黄金现货合约AU9999收盘价≤看涨行权价,则投资者获得2%的年化收益率。

3.双向鲨鱼鳍的成本/收益因子分析

双向鲨鱼鳍理财产品的到期收益来自两部分:固定收益和浮动收益。

(1)固定收益

固定收益主要与生息资产收益、期权费支出有关。

生息资产的作用在于生产固定现金流,以覆盖期权费的支出,并提供结构性产品的固定收益来源。期权费,即管理人向期权做市商买入期权合约时支付的成本。由于期权发行方通常会提供一定的期权敲出补偿收益,因此如果鲨鱼鳍产品敲出,其固定收益=生息资产收益-期权费+期权敲出补偿收益-产品税费;如果未敲出,固定收益=生息资产收益-期权费-产品税费。

(2)浮动收益

浮动收益部分则与期权挂钩标的走势、期权参与率有关。同时,挂钩标的走势、期权参与率会影响期权费,对固定收益部分造成影响。

挂钩标的,即期权合约的标的资产,标的资产的选择受到期权费的刚性约束。以“阳光青”睿盈1号为例,该产品在首个投资周期挂钩沪金期货主力合约,在第2个投资周期改为挂钩黄金现货合约AU9999。为此,课题组查看了沪金期货主力合约在首个投资周期(2020年12月18日-2021年3月22日)的走势。伴随美元指数在2021年1月6日短期见底并走出反弹行情,沪金期货主力合约走出急跌走势,这导致沪金期货主力合约的波动率加大,并导致市场上做多该合约波动率的期权投资者增加,从而导致挂钩沪金期货主力合约的期权隐含波动率加大,最终导致期权的权利金上升,即期权费增加。因此,课题组认为,选择变更挂钩标的是由于第1个投资周期结束后挂钩沪金期货主力合约的成本增加,在第2个投资周期把挂钩标的变更为在分时交易上活跃程度相对较低的黄金现货合约AU9999可以降低期权费支出,从而降低投资组合成本。无论是沪金期货主力合约还是黄金现货合约,其价格走势都向黄金现货价格收敛,因此两个合约在价格的涨跌幅上非常接近,对产品的到期收益率影响不大。

期权参与率,可视为仓位的概念。期权参与率越高,则投资者对标的资产涨幅(浮动收益)的分成率就越高,同时期权费支出也就越高,对固定收益部分的侵蚀就越大。所以,在期权费的刚性约束下,理财子公司在设计产品时,必须在固定收益、期权参与率之间进行权衡,同时对投资者需求进行考量。如果投资者追求浮动收益,就提高参与率、适当降低固定收益;如果投资者追求稳健收益,就降低参与率、适当提高固定收益,以满足投资者偏好。

4.双向鲨鱼鳍理财产品的收益归因

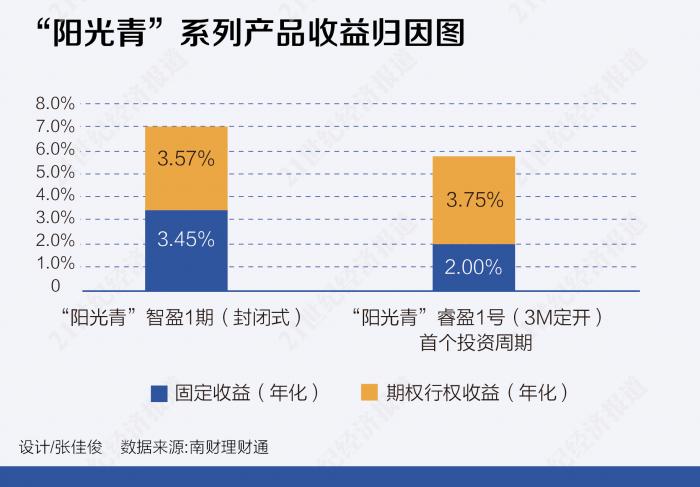

“阳光青”系列已发行4款产品,分别是“阳光青”智盈1期、“阳光青”睿盈1号、“阳光青”睿盈2号和“阳光青”睿盈3号。其中,“阳光青”智盈1期和“阳光青”睿盈1号的首个投资周期已结束,课题组对这两款产品的收益进行了归因分析。

“阳光青”智盈1期和“阳光青”睿盈1号在首个投资周期的年化收益率分别为7.02%和5.75%。从收益构成上看,双向鲨鱼鳍产品以占用产品资产净值不足5%的投资比例贡献了产品50%以上的收益。

结语

与公募基金不同的是,由于理财资金追求绝对收益的属性,理财子公司的“固收+”产品比公募基金的“固收+”基金更注重回撤控制,以求在最小回撤下满足理财资金对绝对收益的需求,而非进行简单的大类资产叠加。

在布局“固收+”的过程中,理财子公司体现出较强的创新精神,通过与券商进行跨市场合作,在产品开发中引入风险可控、易于理解的衍生品结构,开发出多系列、多结构的“固收+场外期权”产品,对预期收益产品形成有效替代,在打破刚兑的环境下找到新的业务增长点。

(作者:丁尽勉 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。