多头并进,华熙生物的增长天花板在哪里?

兼具“医疗+消费”双重属性的医美行业,到底有没有天花板?

看看玻尿酸龙头华熙生物,也许能找到答案。

自2021年3月初起,华熙生物的股价开始稳步上涨,这一趋势一直持续到5月末,期间虽有小幅下跌,但未改变其整体上涨的趋势,其涨幅高达一倍。然而在6月2日,医美概念股遭遇大跌,华熙生物跌幅一度达到11.54%。

专业人士分析,此次医美股的下跌,归因于前期快速上涨,导致行业内估值过高,甚至有严重的泡沫化。但是他们也认为医美项目具有较强的市场性和消费属性,我国的医美市场呈现蓬勃发展之势。在之后的6月3日,医药板块就出现回弹之势,华熙生物、爱美客、华东医药等集体拉涨。此后华熙生物的股价逐步走高,并在7月5日大涨超12%创历史新高,总市值超1500亿。

7月14日收盘,医美概念板块集体大涨,其中华熙生物大涨超6%,报296.05元;7月15日,开盘价为293.89元,微跌。

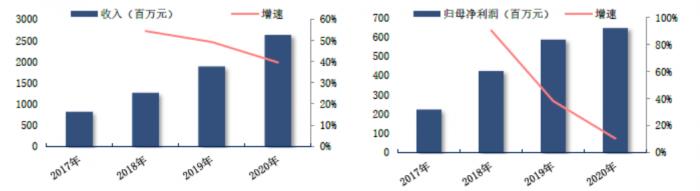

根据信达证券的分析,华熙生物2020年收入规模26.3亿元,同比增长40%,2017-2020年复合增速达47.6%,得益于功能性护肤品等多业务的良好延展及原料业务的稳定发展近4年收入保持高速增长。

透明质酸产品一直是医美注射领域的主流产品,近年来受到越来越多求美者的关注。作为中国乃至世界透明质酸原料和终端产品的头部企业,华熙生物到底有着什么样的特点?我们从它的规模、业务、产品和市场竞争等角度进行观察。

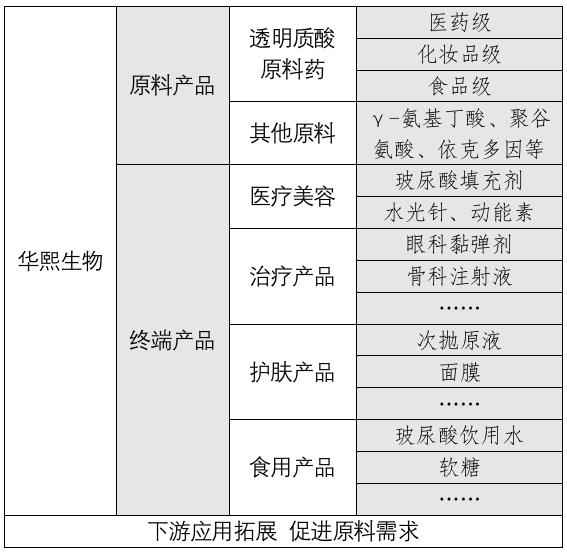

产品:三大主要板块配合新兴产品探索

近年来全球透明质酸(HA,俗称:玻尿酸)市场规模持续走高,2020年全球的规模已经达到600吨,其中食品级的玻尿酸占到50%的市场规模。医药级玻尿酸虽然占比较少,但是可以广泛应用在口腔、肿瘤、肠胃、组织工程几大医疗领域。

中国是全球最大的透明质酸原料生产销售国,2020年中国透明质酸原料的总销量占全球总销量的81.6%,中国企业占据全球销量排行榜前例。而华熙生物是全球最大的玻尿酸销售企业,2020年华熙生物的玻尿酸销量达到258吨,焦点生物90吨、阜丰生物48吨分别为行业第二和第三。

华熙生物的业务以透明质酸为核心,建立全产链体系公司业务,主要涉及透明质酸原料、骨科、眼科、医美等领域的医疗终端产品以及功能性护肤品、功能性食品、保健品、洗护用品等。2020年整个医疗终端板块实现收入5.76亿,同比增长17.79%。公司医疗终端板块收入占公司整体入的22%左右。华熙生物在医美板块的产品较为丰富,主要产品有软组织填充剂、医用皮肤创面保护剂、Cytocare动能素3种。其中软组填充剂占比超过50%,2020年公司又取得了3个软组织填充产品的三类医疗器械注册证。

其中,原料板块是华熙生物重要的现金流支撑。公司在透明质酸发酵、分子量控制方面引领行业高水平,发酵产率约为同行两倍。同时,华熙生物基础研究继续夯实。在公司成熟发酵平台上,开发的其他生物活性物如依克多因何GABA氨基丁酸等同样具有成本效应。

在医疗终端板块,华熙生物已经布局有浅层-皮肤保护剂、中胚层-润致“娃娃针”、“御龄双子针”等产品,以及真皮中层到深层-含交联剂的填充产品。2021年公司也将重新梳理品牌线,积极推广重点产品。国元证券预计未来三年板块实现30-40%的年化成长。

在功能性护肤品板块,2020年华熙生物在该板块实现营收13.46亿元,跨过10亿营收量级。华熙生物目前品牌和渠道双管齐下,品牌方面全力夯实润百颜的“玻尿酸第一品牌”形象,同时也形成四大品牌:“润百颜”、“夸迪”、“米蓓尔”和“肌活”;渠道方面公司主力布局线上,形成头部主播、腰部主播、自播、私域流量和话题等方式高频宣传方式。国元证券研究表示,该板块收入有望在短期内保持70%以上的增速,2021年有望延续翻倍。

其他新兴产品板块,华熙生物依托原料研究基础,探索HA饮用水“水肌泉”、HA零食“黑零”,并合作杰士邦推出HA替代硅油安全套、合作高露洁含HA牙膏等多元新兴产品,预计个别产品有望形成现象级话题。

资料来源:公司公告,信达证券研发中心

其中,在功能性护肤品版块,华熙生物表现较为突出,其业务初步获得成功。润百颜、夸迪等子品牌初具规模,2020年公司功能性护肤品板块实现收入同比提升112.19%,在2021年有望继续保持高速增长。目前公司的子品牌已经形成以润百颜为核心的第一梯队,2020年实现销售约5.65亿,以夸迪、米蓓尔、肌活三个品牌为第二梯队的品牌格局,其中夸迪2020年实现销售约3.91亿元。

润百颜采用HA+生物活肤技术,针对皮肤问题提供差异化解决方案,是全品类、面向中高端人群的玻尿酸产品。润百颜玻尿酸次抛原液是以华熙生物的专利成分“蜂巢结构玻尿酸”为基础原料,形成大、小、mini分子的玻尿酸组合。mini分子玻尿酸直达真皮层,根源锁水;小分子为表皮细胞快速补充水分;大分子玻尿酸在肌肤表层形成“保护膜”。据意大利权威检测机构的Farcoderm srl报告显示,miniHA®的透皮吸收率24小时高达69.5%。

华熙生物加速产品更新,推出377次抛及温和果酸换肤系列产品,除此之外,2020年润百颜品牌新增4项特殊化妆品注册证。2020年,华熙生物还通过多类社交媒体完善线上、线下渠道建设。“润百颜”品牌2020年实现收入5.65亿元,同比增长65.29%,毛利率同比提高2.80个百分点。

“夸迪”是华熙生物旗下致力于冻龄抗初老的高端院线的品牌,主打5D玻尿酸复配科技。主要产品系列包括5D玻尿酸次抛原液、5D玻尿酸水活修复喷雾和水漾美肌多肽冻干粉。2020年推出新品CT50面霜。 “夸迪”品牌与头部主播李佳琦进行深度合作,推动小蓝抛、小绿抛等产品相继迅速走红。同时直播结合天猫及微信小程序等不同渠道,2020年收入实现爆发式增长。2020年“夸迪”品牌实现收入3.91亿元,同比增长513.29%,毛利率同比提高5.95个百分点。

华熙生物医药级HA原料附加值高,几乎处于国内市场独家地位。预计未来三年华熙生物将不断夯实品牌力,医疗板块、护肤品版块、新兴产板块仍有超预期潜力,预计公司未来三年营收增速有望达到50%,净利润增速有望达到20%。

资料来源:公司公告,信达证券研发中心

市场:激烈竞争倒逼企业加大研发投入

受疫情影响,海外原料出口及线下医美终端业务受到冲击,华熙生物在2020年收入增速有所放缓。公司2020年归母净利润为6.5亿元,同比增长10%,2017-2020年复合增速为42.7%,业绩增速略低于收入增速,主要在于2019年以来C端战略性投入影响短期业绩。

华熙生物产品结构优化及规模效率助力毛利率稳定提升,销售费用率提升带来净利率波动。公司毛利率维持稳步提升,2020年毛利率提升1.7个百分点至81.4%。而公司2019年以来归母净利率有所下降,2020年同比下降6.6个百分点至24.5%。

华熙生物的现金储备充足,但存货周转天数拖累资金周转。截至2020年,公司现金储备充足,货币资金、交易性金融资产与结构性存款合计为26.5亿元。公司2020年以来存货周转效率有所下降,存货周转天数为291天,主要受原材料与产品备货周期拉长拖累。

2017年-2020年公司收入及增速 2017年-2020年公司归母净利润及增速

资料来源: 公司公告,信达证券研发中心

中国医美行业合规机构数量从2015年的7000家增加至2019年的12700家,增长超过80%。2019年监管下合规的医疗美容服务市场规模为1436亿元。而非手术类市场模増速高于同期手术类市场增速。2019年,非手术类医疗美容市场占市场的市场份额为41.8%。市场规模不断扩大,进入机构不断增加,势必会带来愈加激烈的市场竞争。

目前,透明质酸钠和肉毒毒素已经成为最受欢迎的医疗美容项目,据国际整形美容医学会统计,2017年两个项目占全球医疗美容项目数的比例分别为17.35%和16.47%。透明质酸钠市场的受欢迎程度,也必将市场竞争拖入白热化阶段。

庞大的市场规模和持续的市场增速下,华熙生物就处于透明质酸市场的激烈竞争中。在国内透明质酸领域品牌集中,top5销量市场占有率约85%。国内透明质酸注射填充剂的格局,按照销售金额看,华熙生物的占比持续提升,从2017年占比仅有5.4%到2019年占比8.1%,市场占有率稳健提高;而从销量的市场占有率来看,2019年华熙生物占比16.1%市场占有率第三,仅次于爱美客和韩国LG。从销售金额和销售量的市场占有率差异,国内和进口的透明质酸在出厂价格还有较大的区间,爱美客、华熙生物、昊海生科三家国内厂商的出厂价格差异不大,而韩国LG和韩国艾莉薇的约是国产品牌的的2倍多。而全球最顶尖的玻尿酸品牌美国艾尔建的乔雅登系列产品更具有定价权,产品更高端,显示出了消费类产品的品牌定价属性。

激烈的市场竞争,也要求企业加大研发投入。华熙生物2020年研发投入为1.41亿元,占比收入5.4%,同比增长50%,维持高研发投入。相比于行业可比公司,华熙生物研发团队人员规模庞大,高于爱美客、贝泰妮、上海家化等公司。

华熙生物不断开发新产品,推出三类械字号水光针,强化市场竞争力。2020年下半年,正式推出拥有微交联技术及利多卡因缓释技术的润致“娃娃针”产品,成为为数不多拥有三类械字号的水光针产品,具有较强的市场竞争力。

挑战:核心业务面临竞争冲击 新兴业务开拓受挫

在市场竞争中,华熙生物有着独特优势。公司的微生物发酵和交联两大科技平台优势显著。这两大平台下包括全球领先的生物发酵技术、酶切和分子量精准控制透明质酸梯度3D交联技术以及国内率先采用的玻璃酸钠注射液终端湿热灭菌。

华熙生物也制定了一些市场竞争策略。这包括医美管线分步设计,以经销快速扩大市场后转型直销把握大客户。目前覆盖终端机构数量超过1500+家,且公司正在逐渐提升直销占比,合作头部连锁医疗服务机构。

此外,华熙生物2020年12月13日与海口国家高新区正式签署合作协议,建立“华熙生物科技产业园”。将在该产业园设立法国Revitacare中国区总部和国际业务中心并引进生产线,实现丝丽Cytocare的本土化生产和销售。在乐城先行区内可以率先使用国外产品,该区域未来极有可能成为国内高端医美的示范区。在当地新政策助推下,有望在海南进一步打开长期成长空间。

但与此同时,华熙生物也面临着诸多考验。竞争加剧会导致化妆品业务增长不及预期,尽管近年来功效性肤受社交媒体兴起需求旺盛,但是众多小众化品牌陆续进入市场,同时畅销成分存在变化,终端竞争激烈。随着更多企业进入HA原料市场以及现有企业产能扩大,HA原料行业竞争加剧,存在价格下降的风险。若公司旗下的品牌未能抓住流量变化趋势持续获取新客户,同时不断提升产品力,维持高复购率,将影响公司化妆品业务持续高增长。

华熙生物目前多业务多品牌共同发力,可能会影响利润率。公司透明质酸钠全产业链布局,拥有丰富的品牌矩阵,这也对组织架构搭建及人员管理、费用投放提出更高要求。同时,近年来化妆品行业流量成本不断上升,公司正处于多品牌孵化的关键时期,且以润百颜、润致为代表的医美品牌的建设力度不断加大。若公司未能树立良好的机制,优化资源投放,影响公司未来利润率稳定。与此同时润致等新产品推广不及预期,注射类透明质酸钠行业竞争激烈,近年来受能量类项目火爆影响,需求及价格有所影响,同时行业也会受到终端用户评价影响。未来若公司未能精细化运营注射类产品,维持良好的机构粘性,将不利于医美针剂产品销售或影响价格的稳定性。

在原料业务方面,受到价格战的冲击,盈利水平收到影响。受疫情影响行业出现价格战,公司作为全球龙头企业价格较为稳定,但若公司通过降低价格获取更高份额,将可能对原料利润率造成负面影响。

在华熙生物的新兴业务方面也存在风险,功能性食品市场教育进展不及预期。华熙生物抢先进入功能性食品市场,持续推出新的功能性食品品牌,但是目前中国消费者市场还需进行教育,若公司市场教育进展不及预期,可能会影响功能性食品销售计划。例如目前在市场上,针对口服玻尿酸产品就存在较大的争议,对口服玻尿酸是“智商税”的言论从未中断。

此外,华熙生物在市场营销推广也未达预期。未来直播方式众多头部流量可能被分流,而导致市场营销不达预期,尤其是新产品娃娃针的销售不及预期。

另外,公司的新业务拓展也遇挫,肉毒素无法获得NMPA审批。公司代理的韩国肉毒Medytox目前在韩国被暂停,而华熙与其合作的肉毒素在国内临床已经做完,有待观察后续NMPA是否会审批通过。同时,华熙生物的水光针产品一类械字号也受到核查。

除上述风险之外,华熙生物的核心业务透明质酸产品也面临着童颜针、少女针、婴儿针等新型医美注射产品的冲击。2021年4月13日华东医药的Ellansé® “少女针”成功获批,这是目前中国大陆唯一一款获批的少女针产品。专业人士预计,这款产品将于今年下半年上市。少女针是华东医药的医美板块“第一针”,在我国的少女针治疗市场中,华东医药一马当先。自华东医药的少女针产品获批一周后,2021年4月22日长春圣博玛生物材料有限公司申请的“聚乳酸面部填充剂”正式获得NMPA注册审批,获准上市。据悉,这是经NMPA批准上市的首款聚乳酸面部填充剂也就是童颜针产品。在目前国内童颜针的品牌市场中,长春圣博玛童颜针成为国内首个获批三类械产品,瑞博童颜针获批二类械产品,老牌医美企业爱美客的童颜针产品近期也获批了。

相比于玻尿酸疗法,童颜针和少女针见效快,持续效果更加持久。玻尿酸疗法的持续时间多为6个月-1年,但少女针的手术效果可以持续1-4年,最快一周就可以见效,而童颜针的持续效果则更胜一筹。童颜针和少女针在注射后不易位移,效果更加自然,且副作用较小,因医生操作不当而出现的风险也较小。临床表明,1支Ellansé®少女针增加胶原蛋白体积约等于3-4支玻尿酸效果。虽然由于获批较晚,目前的童颜针和少女针注射服务多来自于港台和海外的美容机构,但在其获批和上市后,也必将得到大力推广。而到那时,华熙生物的老本行玻尿酸则只具有价格上的优势,而在效果上则已不是最佳选择。在童颜针和少女针的冲击之下,华熙生物的核心业务也必将面临革新的挑战。

医美股测评②|昊海生科:增长乏力,玻尿酸业务与投资并购谁能解困?

医美股测评①|爱美客:玻尿酸独撑超千亿市值,下一个拳头产品在哪?

(作者:朱萍,实习生林昀肖 编辑:徐旭)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。