21世纪资本研究院 研究员 钱奕昀

21世纪资本研究院特别推出养老公募基金研究系列报道,测评重点产品,分析市场趋势。

本期为系列报道第一期,聚焦养老目标基金发展三周年背景下,相关产业的趋势特点、业绩表现与相关机构的管理能力等话题。

三年来,129只养老目标基金究竟组成了什么样的产品矩阵,它们又各自交出了怎样的答卷?

9月13日,我国养老目标基金成立,恰满三周年。

一个代表性的事件是,2018年9月13日,华夏养老目标日期2040三年持有期混合型基金中基金(FOF)(006289)正式成立。

三年来,养老目标基金稳健发展,当前已成立基金129只(份额合并统计),总规模超过800亿元。

当下,正在募集的基金有11只。

几乎所有养老目标基金成立以来都实现了正收益。

截至9月13日,养老目标基金成立至今平均净值增长率25.80%,最高净值增长率81.62%,净值增长率超过50%的有19只(份额合并统计)。

产品:目标日期2040三年、目标风险稳健一年最多

作为我国养老第三支柱的重要补充,养老目标基金甫一推出,便根据产品特征,设定了混合型FOF、定期开放运作的方式。

每只基金规定了封闭运作期和投资人最短持有期限(1、3、5年),各期限基金投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金 ETF)的比例合计原则上不超过30%、60%、80%。

从类型来看,养老目标基金可分为以“20XX年”为标志的目标日期基金,和以“积极、平衡、稳健”等为标志的目标风险基金。

前者针对目标退休日期前后5年人群设计,如“目标日期2050基金”是为2048年~2052年的退休人群设计的,它假定投资者随着年龄增长,风险承受能力逐渐下降,因此会逐步降低高风险资产的配置比例。

后者根据高、低风险资产配置比例来决定并其风险特征,并长期保持投资比例。一般来说,积极型目标养老基金投资高风险资产的比例在65%~80%,平衡型在45%~60%,稳健型在10%~25%。

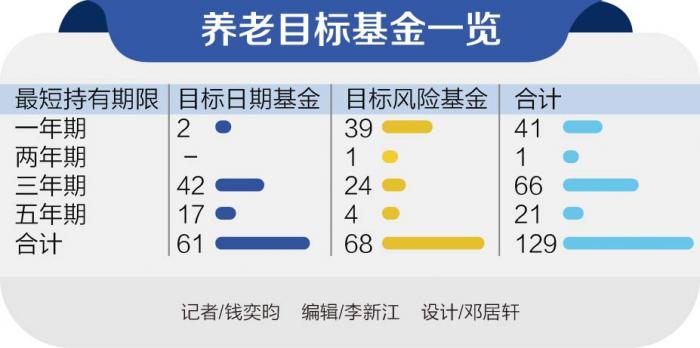

根据21世纪资本研究院研究数据,截至9月13日,市场共成立养老目标日期基金 61只、养老目标风险基金68只(份额合并统计)。

其中,三年持有期基金数量最多,占到半壁江山。

从投资人最短持有期限来看,目标风险基金比目标日期基金更短。

后者以三年期、五年期为主,前期高风险资产配比更高,后期逐步降低风险;前者以一年期、三年期为主,始终保持固定风险水平。

单看目标日期基金,产品设计基本以5年为一个梯度,其中目标日期2040年、2035年的基金最多。

如果以男性60岁、女性55岁退休计算,产品主要为现年39~48岁的男性、34~43岁的女性投资者设计。

所有基金中,目标日期最近的为2025年,产品有中欧预见养老2025年一年持有(008639)和平安养老2025一年持有(010643);最远的为2055年,产品有工银养老2055五年持有(009340)和华夏养老2055五年持有(011745)。除常规的5年梯度外,易方达还单独推出了2033、2038、2043年目标日期基金。

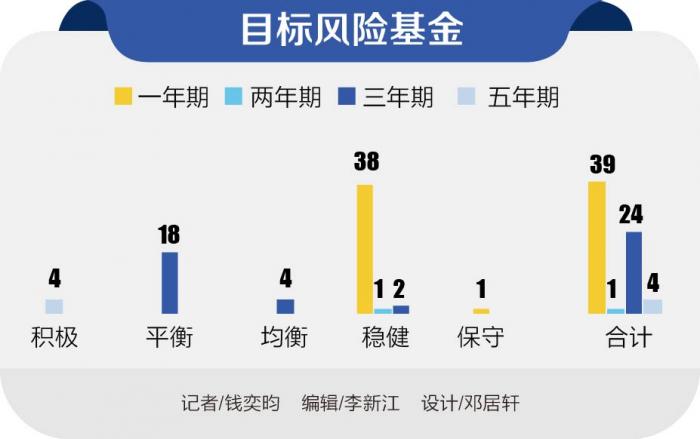

目标风险基金方面,更符合养老低风险需求的稳健型基金独占鳌头。

它们大多为高风险资产配比更低的一年持有期基金。此外,平衡型和均衡型基金的最低持有期为三年,积极型基金为五年。

养老目标基金发行最早、产品最多的华夏基金,当前拥有保守一年、稳健一年2只目标风险基金和2035三年、2040三年、2045三年、2050五年4只目标日期基金。

谈及产品体系,华夏基金FOF严选团团长、华夏基金副总经理、机构权益投资部和资产配置部行政负责人、混合资产投委会主任孙彬表示,华夏养老目标基金包括稳健配置策略类产品和进取配置型产品。

控制任意点最大回撤的稳健配置策略类产品,最大特点是每位投资者申购时产品都能尽量达到同样的风险等级,因此在战略资产配置方面,会保持较为恒定的股债比和战略资产配置比例。

进取配置型产品,希望在整个产品运作期中追求中长期的收益弹性,会基于投资者的生命曲线调整战略资产配置和战术资产配置的结构,为投资者获得退休后最稳定的回报。

业绩:今年以来回报率跑赢混合型FOF

按A、C类份额分别统计,截至9月13日,市场上共有混合型FOF 227只,其中养老目标基金145只。

在今年的结构性行情中,养老目标基金今年以来的平均回报率为4.63%,跑赢所有混合型FOF(含养老目标基金)的4.61%;近2年的平均回报率36.50%同样略胜于混合型FOF的36.38%。

目标日期基金的收益率普遍高于目标风险基金。

回报率前十名榜单中,只有上投摩根锦程积极成长养老目标五年(009161)、安信禧悦稳健养老目标一年(009460)、国泰民泽平衡养老目标三年(008361)进入了今年以来回报率的前十,其余上榜基金均为目标日期基金。

其中,嘉实养老2050五年(007188)、嘉实养老2040五年(006307)、中欧预见养老2050五年A(007241)同时出现在了三个阶段的前十,华夏、汇添富等基金则同时登上近1年与近2年榜单。

同时,养老目标基金整体较其它混合型FOF基金更为稳定。

半年报数据显示,养老目标基金近6个月、近1年、成立至今的平均标准差为0.67、0.68、0.58,低于混合型FOF的0.69、0.73、0.61。不过,低风险主要由目标风险基金贡献,目标日期基金的平均标准差要高于FOF基金。

去年6月成立的安信禧悦稳健养老目标一年(009460),今年以来取得了10.86%的回报率,标准差也控制在目标风险基金均值附近。

安信基金FOF投资部总经理、该基金基金经理占冠良表示:“我们对产品的定位可能与同业有一些细微差别。许多同业产品非常注重净值波动的控制,注重回撤的控制,这是有利的一面,不利的是这种情况下也很容易出现对投资机会把握的主观积极性不足。我们理解,目标风险养老FOF,不是完全规避风险,而是在承受预先约定的目标风险的基础上,追求长期投资的合理的风险回报。在设定的目标风险下,建立权益资产仓位,把握市场的结构性行情特征,构造投资组合。相比而言,我们的投资会更积极进取,长期而言,也有望为投资者实现更好的回报。”

投资:获得超额收益的确定性

在披露半年报的109只养老目标基金(份额合并统计)中,二季度末,基金投资占基金资产净值平均比例高达87.26%。

以FOF形式运作的养老目标基金,面对市场上两倍于A股数量的8000多只基金,基金经理们又是如何“万里挑一”的呢?

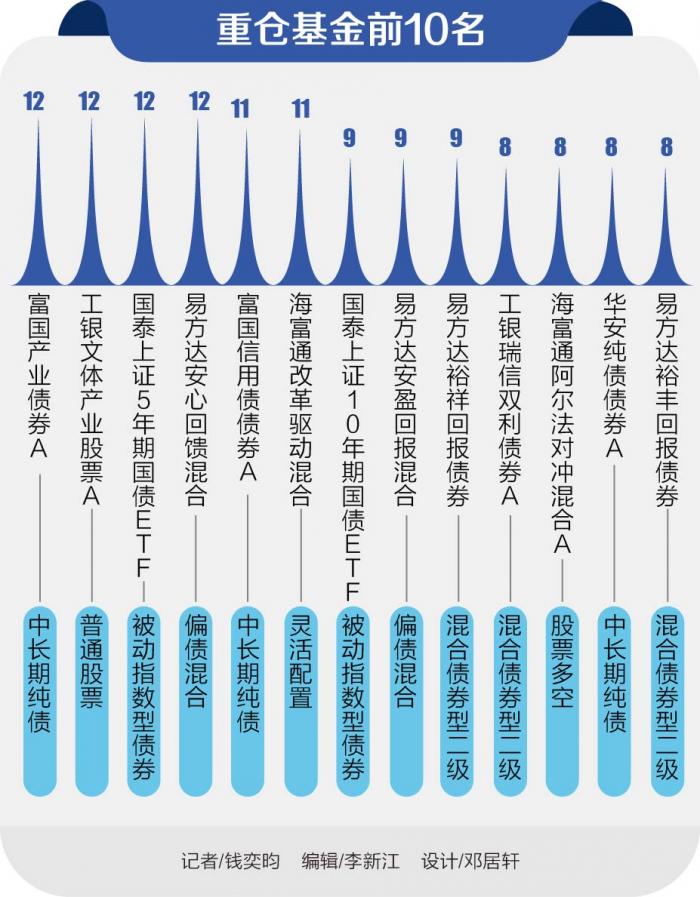

21世纪经济资本院统计了养老目标基金半年报的前十名重仓基金。

前十名重仓基中,共出现了545只基金,其中,出现10次以上的有6只,5次以上的41只,2次以上的238只,可见基金经理的选择还是相对比较集中的。

最受欢迎的基金类型是灵活配置混合型基金,在总共1090频次的持仓中出现了238次,超过1/5。债券基金方面,中长期纯债型基金频次最高,共出现194次,混合债券型二级基金出现102次,混合债券型一级基金出现50次。

总频次排名第三的是偏股混合型基金,共出现141次,普通股票型基金出现了109次,偏债混合型基金则出现了62次。稳健的货币市场基金并非基金经理的心头好,只出现了27次。

在最受基金经理青睐的前十名基金中,股票型基金工银文体产业股票A(001714)收获了包括华夏养老2035三年A(006622)、汇添富养老2040五年(007059)在内的回报率排名前10的养老目标基金的投资。

它的二季度末,既有“宁组合”龙头股宁德时代,也有海康威视、药明康德、伊利股份、五粮液4只“茅指数”股票。

“FOF产品设计的目的并不是为了获得最高的收益,而是通过分散性的投资和专业化的资产配置来提高获得超额收益的确定性。”谈及FOF基金的投资策略,华夏基金资产配置部基金经理郑铮说表示。

“FOF和股票基金、债券基金有一个非常大的区别,那就是FOF享受了一个冗余的流动性,对于调仓来说,可能要比后两者容易得多。FOF切换时,做基金份额的转换是一天的事情。股票组合转换时没有这么容易,债券风格的转换更是难上加难,所以对于个人投资者来说,FOF确实是能够给他们提供一个有效提高收益确定性的产品。”郑铮说。

他表示,从今年行情来看,基本以春节后的一个月作为划分节点,蕴含着一次风格上大的切换。春节前以传统的蓝筹消费为主的板块上涨,春节后整个市场情绪迅速转向了景气的新能源、周期这些板块。

FOF基金经理需要始终顺应市场风格做选择,帮助投资者把握结构性机遇,在各类市场环境下努力获得最好的收益。

孙彬表示,FOF投资有两个非常重要的环节,一个是资产配置,一个是基金选择。

在资产配置上,FOF基金经理要既懂宏观,又懂中观。在基金选择上,华夏基金秉承六大理念:一是基金经理考核机制,二是关注投研平台的支持,三是关注投资经理能力的变化,四是鼓励研究员和基金经理去挖掘市场的“黑马”,五是关注策略的更迭,六是关注基金层面的投资框架,以及底层基金投资框架之间的一致性。

关于如何挖掘“黑马”, FOF基金严选团的卢少强表示:“首先,我们希望做全市场基金的覆盖。市场上很多熟知的一些明星基金经理都是华夏基金的前员工,同行也会给我们一些内部推荐。最后,通过一些翻石头式的研究,不断去发现石头下是否有好的产品,通过勤奋和努力,自下而上去寻找‘黑马’。”

(作者:钱奕昀 编辑:李新江)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。