21世纪经济报道主办的中国资管年会在上海外滩W酒店召开。在当日下午的财富管理主题论坛上,南财理财通CEO汤懿兰发布了《银行理财子公司2021年上半年产品运作报告》。该份报告由南财理财通课题组独家调研发...

21世纪经济报道记者 薛茹云、黄桂煊上海报道 9月17日,由21世纪经济报道主办的中国资管年会在上海外滩W酒店召开。在当日下午的财富管理主题论坛上,南财理财通CEO汤懿兰发布了《银行理财子公司2021年上半年产品运作报告》。

该份报告由南财理财通课题组独家调研发布,分为六部分依次对理财子公司“固收+”产品、权益类产品、纯固收产品、现金管理类产品、混合类产品进行数据分析,并就各类产品进行细分行业透视。值得关注的是,南财理财通课题组在该份报告中首次公布了独家研发的“固收+期权”综合指数的编制方案及指数样本产品清单。

54只“固收+期权”、950只“固收+权益”产品跑赢大盘了吗?

“固收+”策略的重点在于“+”的部分。南财理财通课题组在对底层资产进行穿透后发现,目前理财子公司采用较多的“固收+”策略包括“固收+权益”和“固收+场外期权”。

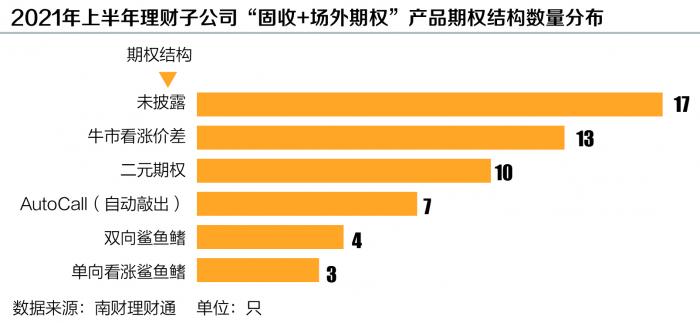

据南财理财通数据,截至2021年上半年,有6家理财子公司发行“固收+场外期权”理财产品,发行数量为54只,发行人包括中邮理财、光大理财、招银理财、平安理财、宁银理财、杭银理财。

21世纪经济报道记者了解到,本次报告不仅对“固收+场外期权”产品的发行数量、募集方式、运作模式、投资性质、挂钩标的进行统计分析,还首次基于独家大数据对所有理财子公司“固收+场外期权”产品的期权结构进行透视,例如鲨鱼鳍、雪球结构等。

就银行及理财子而言,“固收+场外期权”理财产品该如何设计?采用哪些场外期权结构?挂钩何种标的?哪家理财子“固收+期权”产品净值增长率位列榜首?南财理财通课题组在报告中进行了全面解析。

“固收+权益”产品方面,本次报告显示,截至2021年上半年,有18家理财子公司发行“固收+权益”理财产品,发行数量合计950只(同一产品登记编码项下的不同子份额均纳入统计范围)。其中,中银理财、建信理财、工银理财位列“固收+权益”产品发行数量的前三甲,发行数量分别为179只、160只和138只。在该份报告中,南财理财通课题组对理财子公司“固收+权益”产品进行收益排名,分别对产品净值增长率、年化波动率进行统计,其中收益表现最强的产品近3月年化收益率超10%。本次榜单,建信理财、光大理财、中银理财、交银理财均有上榜。

7款权益类产品收关注 单只产品吸金高达13亿元

银行理财子公司的成立,不仅旨在强化母行的法人风险隔离,更是为了让资管业务回归本源,同时大力发展资管业务,并支持实体经济。在我国建立多层次资本市场的战略背景下,银行理财公司加大权益资产配置是大势所趋。

据南财理财通数据,今年以来,银行理财子公司发行权益类产品节奏加快。仅2021年上半年,银行理财子公司就已发行7款权益类公募产品,超过2019年和2020年两年的发行数量总和。

该份报告中,南财理财通课题组对理财子公司权益类产品的募集规模进行了全行业统计,并公布了“吸金能力”排行榜。

该份榜单中,招银理财三款产品包揽前三,最新规模合计达到27.36亿元,占权益类公募产品总规模比例高达77%。其中,“招卓泓瑞全明星精选日开一号”单只产品贡献超过13亿。除招银理财外,工银理财、光大理财、信银理财、华夏理财、宁银理财均吸金有术,榜上有名。

报告中,南财理财通课题组就理财子权益类公募产品上半年业绩表现进行了排名,收益表现最强产品上半年净值增长率为14.02%,年化收益率约28%。

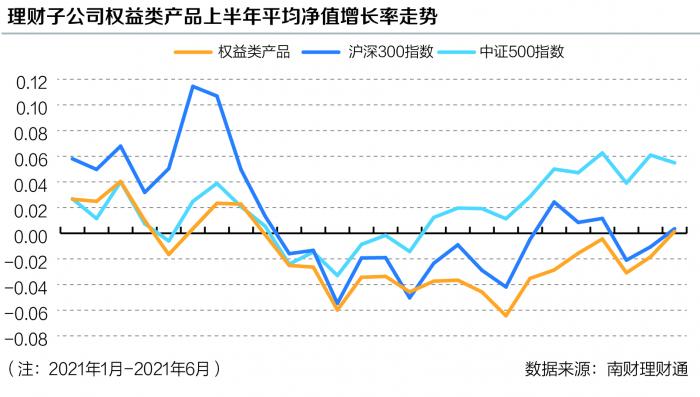

同时,从权益类产品的整体情况来看,上半年权益类产品平均净值增长率增幅为0.14%,走势与沪深300指数大体一致,但跑输沪深300指数和中证500指数。

银行理财纯固收的优势是否还在?

目前,固定收益类产品仍然是各家理财子公司发行的主流产品,据南财理财通已入库产品数据,今年上半年理财子公司共发行了3248只固定收益类理财产品,占公募型人民币理财产品发行总量的84%。

今年上半年固定收益类理财产品主要通过投资非标资产、久期错配、提高杠杆率等方式提高固定收益资产投资的收益水平,总体收益率水平较高,年化收益率超过6%的产品比比皆是。同时,部分产品投资单一非标资产比例过高、风险过于集中的问题值得关注。

非标资产选择方面,地方融资平台、房地产开发商以及知名企业的信贷资产以及同业借款依然是固定收益类理财产品青睐的投资标的。债券投资方面,同业存单、金融债、城投债等品种普遍受到固定收益类理财产品青睐。

从理财子6个月以上期限固定收益类产品上半年年化收益率来看,收益最高的产品年化收益率达7.626%。

“现金新规”整改期,相关产品收益可有下降?

记者了解到,“现金管理类产品”的概念出现于2018年7月发布的“资管新规”补充通知。彼时,由于该份文件未对现金管理类产品的投资者集中度、单日赎回限额做出明确规定,导致现金管理类产品与货币基金之间出现监管套利空间。

2021年6月11日,银保监会、人民银行联合发布《关于规范现金管理类理财产品管理有关事项的通知》,将现金管理类产品的监管标准与货币基金全面拉齐。

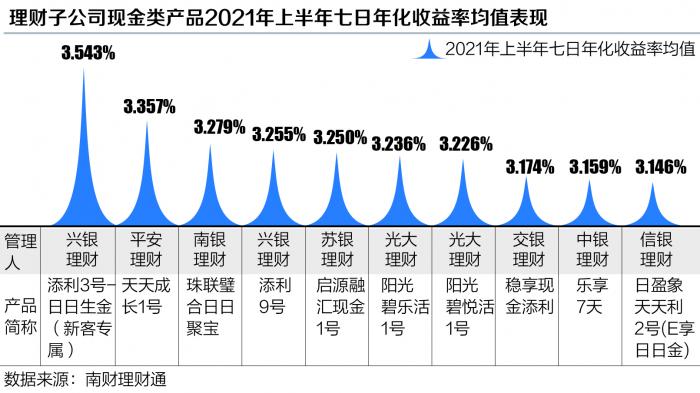

据南财理财通数据显示,从2021年上半年理财子公司现金管理类产品七日年化收益率均值来看,排名前十的产品平均七日年化收益率均超3%。

目前,理财子公司现金管理类产品收益总体跑赢货币基金。从 2021年上半年货币基金区间七日年化收益率均值来看,排名前十的货基无一均值超3%。

值得一提的是,城商行理财子公司开始“冒尖”,南银理财、苏银理财的现金类产品均在此次榜单中上榜。

多名理财子公司人士对南财理财通课题组感慨,理财子运作现金管理类产品优势愈发不明显,也期待监管能对银行现金类产品拉齐公募基金的免税优势。

“对理财子公司而言,也在考虑发行一些替代性的产品去替代现金类产品,包括持有期、短期定开产品来‘绕过’现金类产品的投资要求,以做高产品收益率。”一位城商行理财子人士表示。

1007只混合类产品,谁家收益最高?

过去,由于银行理财资金不能直接投资权益市场,只能以FOF等委外方式对权益资产进行间接投资。2019年,理财子公司陆续开业。根据"资管新规",理财子公司所募集资金可直接投向股市,目的是构建多层次融资市场,支持实体经济发展。

要在股票投资领域建立优势,与公募基金并驾齐驱,非一朝一夕之功。目前,理财子公司采取循序渐进的转型方式,通过发行混合类产品,逐渐在股票投资领域积累经验。

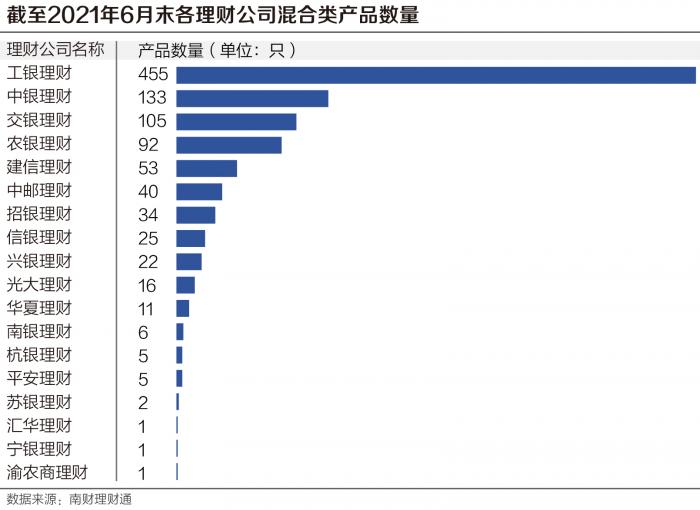

据南财理财通数据,有18家理财公司发行混合类理财产品,截至2021年6月已累计发行公募型混合类产品1007只。其中,工银理财发行数量最多,累计发行455只,占18家理财公司的45.18%。

据南财理财通课题组统计发现,目前理财公司混合类理财产品以偏债打法为主。与混合型基金追求相对收益不同,混合类理财产品追求的是绝对收益,因而在回撤控制上更加严格。同时,部分银行及理财公司在混合类理财中加入量化对冲等策略,构建多策略组合,通过扩大敞口来提高风险收益。从投资模式上来看,混合类理财产品的股票投资多以 MOM 或 FOF 形式委外,通过配置主动管理型股票基金、指数基金、券商资管计划等产品进行投资。

截至6月30日,根据近3个月净值增长率排序,南财理财通机器人全自动筛选出10只产品,有6家理财公司混合类产品上榜,分别是兴银理财、中银理财、光大理财、招银理财、工银理财和建信理财。其中,中银理财表现较为突出,旗下“智富”、“禄”、“禧”系列共有4只产品上榜。

今年以来,南财理财通基于独有特色大数据,已累计发布140篇重磅报道和研报。

同时,南财理财通课题组立足大数据平台,借助21世纪资管研究院的智库力量,自主研发“固收+期权”指数体系,其中“固收+期权”综合指数于9月17日在第14届中国资产管理年会上首发。南财理财通将继续保持夯实研究能力、推动行业发展的初心,竭力促进行业交流和行业健康发展。

《银行理财子公司2021年上半年产品运作报告》暨“固收+期权”综合指数重磅发布!

获取报告全文,请联系研究助理19521241569(微信同号),还可申请南财理财通试用账号,查看最全银行理财数据。

附录:《银行理财子公司2021年上半年产品运作报告》目录

前 言

第一部分:“固收+”理财产品分析

1.1固收+场外期权

1.1.1明星结构:普遍热衷牛市看涨价差、二元期权、AutoCall结构

1.1.2挂钩标的分布:61%指数,32%基金,7%大宗商品

1.1.3业绩表现:近3月净值增长率最高2.39%,年化波动率最高2.77%

1.2固收+权益

1.2.1发行爆发:上半年18家理财子发行950只“固收+权益”产品

1.2.2业绩表现:建信理财收益领跑

第二部分:权益类产品分析

2.1超强吸金:12只产品资产规模超35亿元,FOF、MOM持续受捧

2.2业绩表现:超高收益、超高波动、超大回撤、夏普比率总体偏低

第三部分:固定收益类产品分析

3.1 6个月固收榜:兴银理财、中银理财收益走强

3.2样本解析:中银理财“稳富”系列

第四部分:现金管理类产品分析

4.1业绩表现:上半年平均七日年化收益率超3%总体跑赢货币基金

4.2整改压力:多家理财子超半成规模现金类产品面临整改

第五部分:混合类产品分析

5.1理财公司混合类理财产品偏债打法是主流

5.1.1理财公司混合类公募产品情况

5.2 样本解析1:兴银理财“兴睿优选进取”的投资策略

5.3 样本解析2:首次募集规模超200亿,光大理财“阳光橙增盈稳健1号”到底能不能打?

第六部分:“固收+期权”综合指数

6.1 指数编制背景

6.2 指数编制意义

6.3 指数编制方案

6.3.1 指数基期和基点

6.3.2 指数样本空间

6.3.3 指数选样方法

6.3.4 指数样本调整

6.3.5指数计算公式

6.4指数市场表现

6.5指数样本清单

图表清单:

图1-1:2021年上半年理财子公司“固收+场外期权”产品发行数量

图1-2:2021年上半年理财子公司“固收+场外期权”产品运作模式数量分布

图1-3:2021年上半年理财子公司“固收+场外期权”产品期权结构数量分布

图1-4:2021年上半年理财子公司“固收+场外期权”产品系列

图1-5:2021年上半年理财子公司“固收+场外期权”产品挂钩标的数量分布

图1-6:2021上半年理财子公司“固收+场外期权”公募型产品近3个月净值增长率TOP10

图1-7:2021上半年“固收+权益”产品发行数量排名前10的理财子公司

图1-8:2021上半年理财子公司“固收+权益”产品募集方式数量分布

图1-9:2021上半年各理财子公司公募及私募“固收+权益”产品数量的比重

图1-10:2021上半年理财子公司封闭型及开放型“固收+权益”产品数量的比重

图1-11:2021上半年理财子公司“固收+权益”公募型产品近3个月净值增长率TOP10

图2-1:理财子公司公募型权益类产品资产规模榜单

图2-2:2021上半年理财子公司权益类公募产品业绩表现

图2-3:理财子公司权益类公募产品业绩表现

图2-4:理财子公司权益类产品上半年平均净值增长率走势

图3-1:理财子公司6个月以上期限固定收益类理财产品今年上半年收益表现

图3-2:中银理财进入排行榜前二十的产品

图4-1:理财子公司现金类产品2021年上半年七日年化收益率均值表现

图4-2:理财子公司现金类产品七日年化收益表现

图4-3:“邮银财富·理财宝”2021年二季度末投资组合情况

图4-4:“邮银财富·理财宝”2020年年末投资组合情况

图4-5:货币基金2021年上半年七日年化收益率均值TOP10

图5-1:截至2021年6月末各理财公司混合类产品数量

图5-2:截至2021年6月末理财公司混合类产品内部风险等级情况

图5-3:截至2021年6月末理财公司混合类产品运作模式情况

图5-4:理财公司发行的混合类产品(覆盖全投资周期)榜单

图5-5:“兴睿优选进取9H910001”各个季度资产投资组合情况

图5-6:2021年6月末“兴睿优选进取9H910001”前十大持仓资产

图5-7:2021年6月末“兴睿优选进取9H910001”累计净值情况

图5-8:2021年6月末“阳光橙增盈稳健1号”资产投资组合情况

图5-9:2021年6月末“阳光橙增盈稳健1号”累计净值情况

图6-1:“固收+期权”综合指数自基期以来走势

图6-2:“固收+期权”综合指数的样本清单

(作者:黄桂煊,薛茹云 编辑:丁尽勉)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。