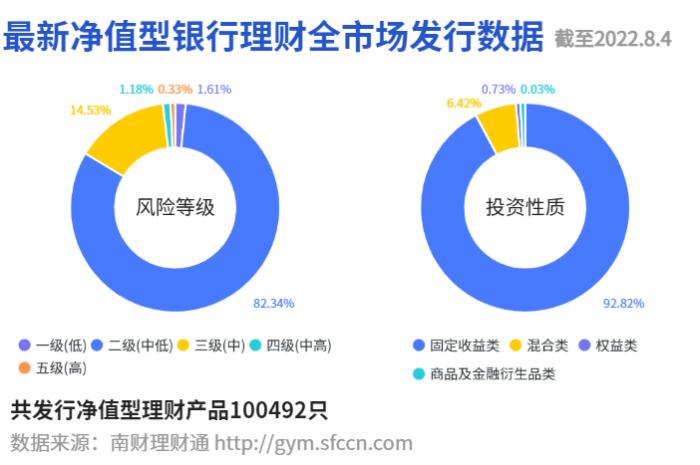

南财理财通数据显示,截至2022年8月4日,全市场共发行净值型理财产品100492只。其中,一级(低风险)产品占比1.61%,二级(中低风险)产品占比82.34%,三级(中风险)产品占比14.53%,四级(中高风险)产品占比1.18%,五级(高风险)产品占比0.33%。

投资性质方面,固定收益类产品占绝对主流,占比92.82%;混合类产品占比6.42%;权益类产品占比0.73%;商品及金融衍生品类占比0.03%。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

截至8月3日,理财公司"固收+权益"产品近6月收益榜单中,共有8家机构上榜,分别是华夏理财、平安理财、苏银理财、杭银理财、汇华理财、青银理财、渝农商理财、交银理财。其中,华夏理财、平安理财、杭银理财分别有2只产品上榜,其余均为1只。

从收益率来看,华夏理财发行的“龙盈ESG固定收益类1号一年定开”、“龙盈ESG固定收益类5号一年定开”以及平安理财发行的“卓越成长一年定开20号”近6月净值增长率均高于3%,分别为3.35%、3.08%和3.06%。从年化波动率来看,这3款产品的波动也相应较大,近6月年化波动率均高于6%。

在回撤控制方面,平安理财两款上榜产品“卓越成长一年定开20号”和“卓越成长一年定开33号”的回撤控制能力较强,最大回撤率均低于1%。

华夏理财2款上榜产品投资非标资产提升收益

2021年第4季度报告显示,华夏理财“龙盈ESG固定收益类1号一年定开”穿透后的持仓中,2.71%为现金及银行存款;1.01%为同业存单;0.21%为拆放同业及债券买入返售;55.56%为债券;38.71%为非标准化债券资产;1.81%为公募基金。

其中,非标资产全部为“青岛西海岸金融发展有限公司2021年底第三期债权融资计划”,收益率5.2%,剩余期限287天。

另一款上榜产品“龙盈ESG固定收益类5号一年定开”持仓也较高。据2021年4季度报告显示,该产品穿透后的资产1.22%为现金及银行存款;4.52%为同业存单;0.38%为拆放同业及债券买入返售;64.26%为债券;23.33%为非标准化债权类资产;0.29%为权益类投资;6%为公募基金。其中,非标资产全部投向“华阳新材料科技集团有限公司2021年第一期债权融资计划“,收益率5.3%,剩余期限322天。

对公募产品而言,据“资管新规”第十条规定,公募产品主要投资标准化债权类资产以及上市交易的股票。有多位理财公司人士对课题组指出,一般业内认为“主要”的最低标准为50%,即公募产品投资于标准化债权类资产应高于50%,相应地,非标应低于50%。私募产品则无限制。

第二批养老理财陆续发行

8月3日,中邮理财有限责任公司(以下简称“中邮理财”)首只养老理财产品“邮银财富添颐·鸿锦封闭式系列2022年第1期养老理财产品”正式发行,产品不设认购起点,面向北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳等十个试点地区销售。

该产品初始计划募集规模上限为30亿元,业绩比较基准为年化5.8%-8%,风险等级为PR2(中低风险),产品期限为5年,封闭式运作。

中邮理财表示,其养老理财产品的研发设计遵循四项原则:一是坚持长期投资、价值投资理念,产品封闭期限不低于5年,通过较长期限的投资抵御市场短期波动;二是采用科学合理、成熟稳健的资产配置策略,在风险可控的前提下,实现资产稳健增值;三是坚持审慎稳健,通过设置风险准备金、收益平滑基金等多层次风险保障机制,护航产品稳健运行,增强风险抵御能力;四是加强投资者权益保护,做好销售管理与信息披露,引导投资者合理预期,坚持“卖者尽责”与“买者自负”的有机统一。

除中邮理财外,中银理财也将在8月8日发行其首只养老理财产品“中银理财‘福’固收增强(封闭式)养老理财产品2022年01期”,风险等级为R2(中低风险),在北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳等十个试点地区销售,续存期限为5年(1830天),业绩比较基准为年化5.8%-8.0%。

数据分析师:马怡婷

实习生:尤锴瀚

作者:吴霜

编辑:周炎炎

(作者:吴霜 编辑:周炎炎)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)