《机警理财日报》2023年2月17日报道。

南财理财通课题组、21世纪经济报道

陈子卉、唐曜华

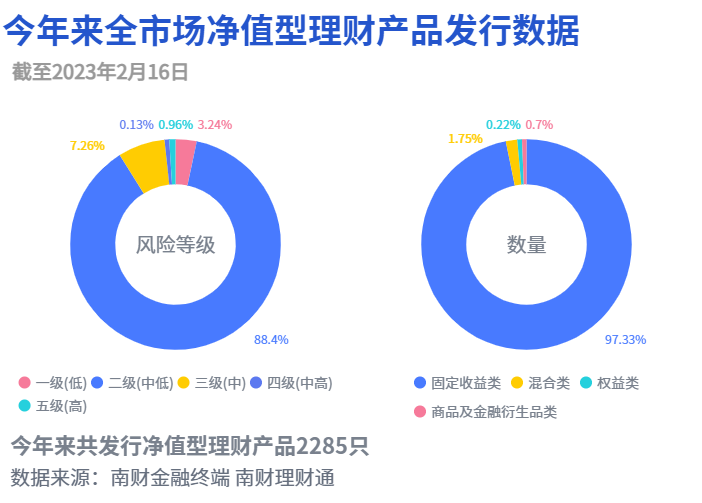

据南财理财通最新数据,截至2023年2月16日,今年以来全市场已新增发行净值型银行理财达2285只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)的产品占比3.24%,二级(中低风险)占比88.4%,三级(中风险)占比7.26%,四级(中高风险)占比0.13%,五级(高风险)占比0.96%。

从投资性质来看,固收类产品占比97.33%;混合类产品占比1.75%;权益类产品占比0.22%;商品及金融衍生品类产品占比0.7%。由此看出,固定收益类产品仍占据理财产品的主流。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

两款混合估值法纯固收产品收益曲线“笔直”如摊余成本法

据南财理财通数据,截至2023年2月10日,理财公司投资期限两年的纯固收产品近6月收益排行榜显示,招银理财上榜三只产品,徽银理财上榜两只产品,青银理财、宁银理财、苏银理财、渝农商理财、光大理财各上榜一只产品。与上次榜单(8月19号)对比,“招睿青葵”系列产品依旧保持良好发挥,招银理财“招睿青葵系列两年定开13号C款”凭借8.35%近6月年化收益率夺得榜首,高于之前的5.03%。值得注意的是,本次榜单罕见没有国有行理财身影。

除招银理财“招睿青葵”系列外,在去年年末债券赎回潮下,青银理财“海融财富·创赢系列"青鑫共享"2021年105期(封闭净值型)”和招银理财“招睿增利QDII两年封闭1号A款”均有不俗表现,近半年年化收益率分别为5.58%和5.11%,高于5%。

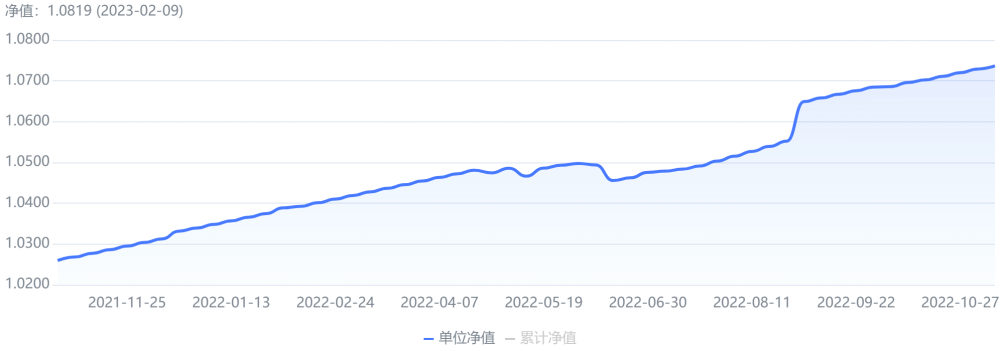

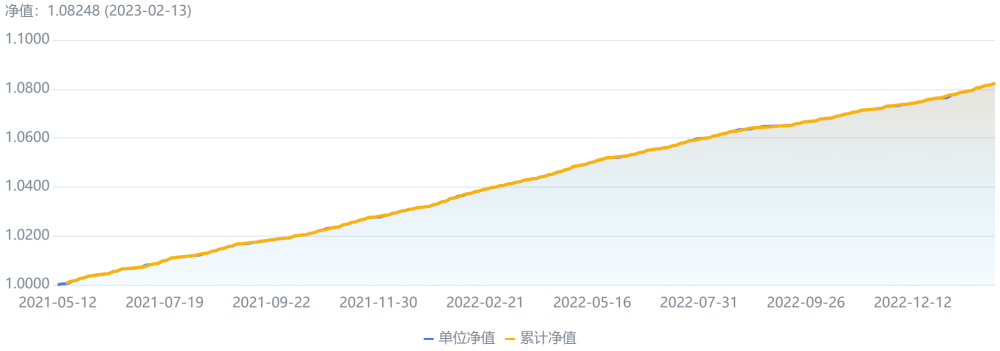

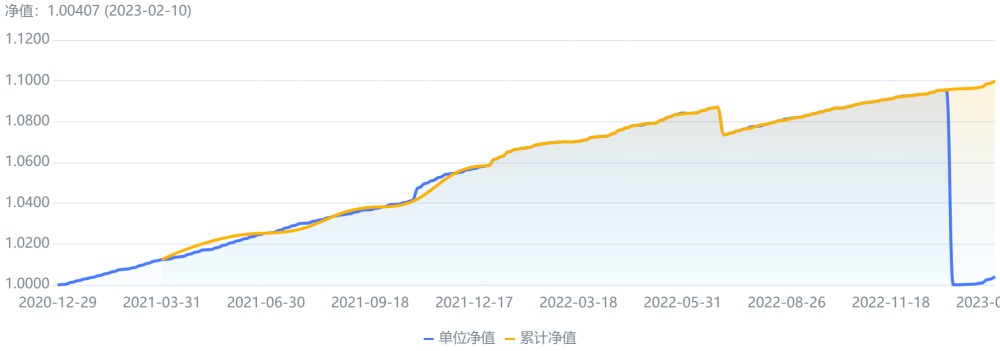

纯固收产品持续稳健发挥,上榜产品近6月最大回撤最高为1.61%,其余最大回撤均不超过1%。其中有三只上榜产品近半年最大回撤为0,分别为青银理财“海融财富·创赢系列"青鑫共享"2021年105期(封闭净值型)”“宁欣固定收益类封闭式理财103号(立夏专属)”和徽银理财“安盈固定收益类两年定开200035”。两只产品收益曲线近似直线,南财理财通研究组猜测所涉标的多使用摊余成本法,这也是业界通过净值曲线走势预判是否采用摊余成本法的共识,但如采用混合估值法,净值曲线依旧“笔直”和使用摊余成本法没有区别,是否合理?

徽银理财该产品说明书中关于估值方法的表述为混合估值法,所投资的债券资产中以持有到期为目的按摊余成本法计量,以交易为目的按公允价值计量。“宁欣固定收益类封闭式理财103号(立夏专属)”在固定收益类证券估值方法说明部分也明确提到,以收取合同现金流量为目的并持有到期的,在符合监管规定的情况下按摊余成本法计量。部分债券资产采取摊余成本法估值可能是两款纯固收产品净值保持相对稳定的“功臣”。

“海融财富·创赢系列“青鑫共享"人民币"净值曲线

(数据来源:南财理财通gym.sfccn.com)

“宁银理财宁欣固定收益类封闭式理财103号”净值曲线

(数据来源:南财理财通gym.sfccn.com)

“徽银理财安盈固定收益类两年定开净值型理财产品200035”净值曲线

(数据来源:南财理财通gym.sfccn.com)

南财理财通课题组曾指出摊余成本法和混合法存在的问题。南财理财通首席研究员丁尽勉认为,摊余成本法计价的产品一方面需满足封闭式运作的要求,另一方面还需满足资产配置的要求。混合法则对需要管理人对市价法计价债券的比例进行限制。在风险管理上,摊余成本法计价债券和市值法计价债券需分单元进行隔离管理。归入摊余成本法的资产不能轻易调整估值方式。因此,是否选择混合估值法需要理财管理人结合市场环境审慎决定。

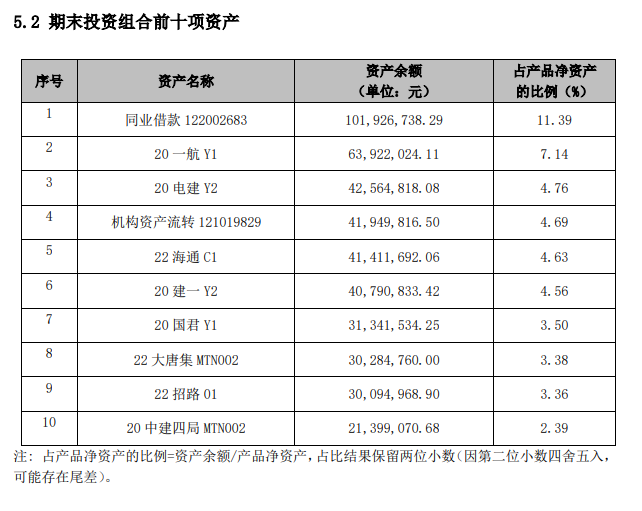

前十大持仓聚焦优质信用债和非标,2022年理财非标配置环比减少192BP

据最新投资报告来看,招银理财“招睿青葵系列两年定开13号C款”前十大持仓占总资产比49.8%。第一大持仓为“同业借款122002683”,持仓比例11.39%,资金流向为非标债权类资产。该产品的2022年上半年报告显示,“同业借款 122002683”的融资客户为华夏金租。

仓位调整顺应监管,非标资产投资标的大幅降低。据《中国银行业理财市场年度报告(2022年)》,22年理财产品资产配置投向非标准化债权类资产规模为1.94 万亿元(21年2.62万亿),占总投资资产的6.48%(21年占比8.4%),环比占比减少192BP。与二季度投资报告相比,三季度末该产品提高债券比例至81.12%(6月末为62.81%),非标比例降至17.82%(6月末为36.76%),现金及银行存款和同业存单比例提升至1.06%(6月末为0.43%)。同时,前十大持仓中多为AAA级信用债,发行主体包括中交第一航务工程局、中国电力建设有限公司、海通证券公司和国泰君安等公司等。

该产品在债市波动方向明确前采取了相对谨慎的策略。在2022年三季报中展望未来投资策略时,管理人提到,将保证一定久期仓位,和一定利率债以及流动性资产的仓位,以备市场在突发政策性刺激下能够及时调整。在市场呈现波动性没有明显方向的情况下,维持中性久期。投资标的仍以高评级信用债为主。交易层面则提高利率债交易频率,寻找确定性短期波段机会增厚产品收益。

(数据来源:招银理财“招睿青葵系列两年定开 13 号固定收益类” 2022 年第 3 季度报告)

据广发固收观点,年后债市总体趋于回暖,主要理财子公司破净趋势下降。银行理财多增持优质信用债,银行理财整体卖出压力或已降低,但仍需注意2月理财产品定开规模情况。

(数据分析师:张稆方;实习生:杨晓丽)

(作者:陈子卉,唐曜华 编辑:汤懿兰)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)