一年营收63亿,华熙生物还在学做品牌

华熙生物营收增速与前两年相比明显放缓,销售毛利率也逐年降低,赚钱能力不及竞争对手爱美客。

21世纪经济报道 王琦 广州报道

玻尿酸原料起家、顶着“玻尿酸第一股”名头上市的华熙生物,近年转型重点发力功能性护肤品业务,撑起了全年营收的半边天。

近日,华熙生物发布2022年度报告,2022年华熙生物实现营收63.59亿元,比上年同期增长28.53%;实现归母净利润9.7亿元,比上年同期增长24.11%。主营业务中,凭借原料供应和技术研发上的优势,华熙生物在功能性护肤品业务上持续增长,在总营收中占比超过70%,成为华熙生物的第一大营收贡献。

虽然整体营收和净利润保持了双位数增长,但梳理华熙生物近年财报也不难发现,华熙生物营收增速与前两年相比明显放缓,销售毛利率逐年降低,赚钱能力不及同行业竞争对手。

华熙生物重点发力的功效性护肤市场,向来是头部企业争抢的热门领域。市场第一梯队中,总营收破50亿的贝泰妮、同在医美赛道凭借两大品牌卖出23亿的巨子生物,以及年销售毛利率高达94%的医美龙头企业爱美客,均有超越之势。

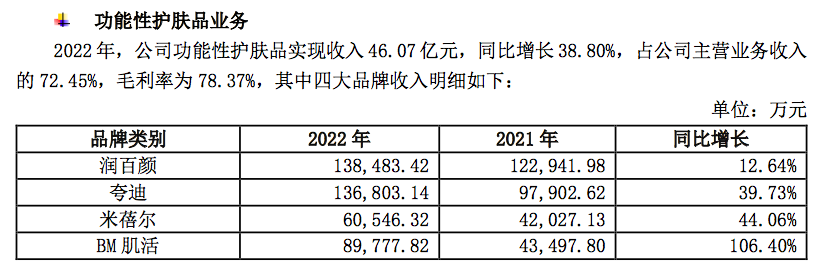

华熙生物旗下“润百颜”、“夸迪”、“米蓓尔”、“BM肌活”四大主力品牌,分别布局敏感肌、抗衰老、油性肤质等功能性护肤细分赛道,凭借大单品策略打开市场。不过,子品牌市场定位、受众画像、功效重合度较高,加上产品形态上存在同质化问题,四大主力品牌距离成为美妆市场的四大天王,还有很长的路要走。

医美还是护肤?华熙不想只卖原料

从业务布局上看,华熙生物包含原料业务、医疗终端业务、功能性护肤品业务、功能性食品业务四大板块。其中,功能性护肤品板块营收自2020年首超其他板块后,成为华熙生物业绩贡献最大的板块,其业务营收也从2020年的26.33亿元,增长至2022年的46.07亿元。

华熙生物急于向外界证明,不管是玻尿酸原料,还是功效性护肤品业务,都是支撑公司发展的两大重要引擎。

早在2019年,华熙生物玻尿酸原料就已经占据了全球市场份额的39%。2020年,华熙出资近3亿元收购了全球排名第4的东辰生物100%股权,后者同样在玻尿酸的生产、销售领域中持续深耕。

完成收购后的华熙生物,总产能大幅提升,其中光是原料业务在全球范围内的客户就超过了2000多家。2021年,华熙生物玻尿酸原料销量在全球份额中占比44%,已是全球最大的玻尿酸原料供应商。

在产能供应上,华熙生物仍有足够的发挥空间。据弗若斯特沙利文《2021全球及中国透明质酸行业市场研究报告》,在未来五年,全球透明质酸(即玻尿酸)原料市场将保持12.3%的复合增长率,在2026年达到1285.2吨的市场销量。

华熙生物在2022年报中披露的最新数据是,其透明质酸钠产能已达到770吨,这一数字比2021年全球透明质酸原料市场一年的销量还要多。(报告显示2021年全球透明质酸原料市场销量达到720吨)。

年报显示,2022 年华熙生物原料业务实现收入9.80亿元。

从营收结构上看,华熙生物玻尿酸原料业务在总营收中占比逐年走低,从2020年的26.72%,降到2022年的15.41%。与之对应的,是华熙生物不断加大医疗终端业务、功能性护肤品业务、功能性食品业务的布局。

其中,功能性护肤品业务持续增长,2022年该部分业务营收在总营收中占比已经超过70%。

此前,关于华熙生物究竟是一家玻尿酸原料供应的医美公司,还是化妆品公司,业内有过一波讨论。按年报中的定位描述,华熙生物“坚守生物科技公司和生物活性材料公司定位”,由此看来,原料供应仍是其主营业务。

4月3日,华熙生物董事长兼总经理赵燕在2022年度公司业绩说明会上,否认了其“医美企业”的标签,并重申了公司定位,即华熙生物是一家“用合成生物科技创新驱动的生物科技公司,是生物材料全产业链平台公司”。

在下游渠道布局上,面向To B市场,主要是医美和医药类的医疗终端,对标爱美客;在To C市场的布局上,除功能性护肤品外,还有玻尿酸食品领域,也就是将食品级透明质酸原料应用于功能型饮品、膳食补充剂、乳制品等普通食品领域。

华熙生物在2021年开启了将透明质酸钠应用于普通食品的布局,先后推出了玻尿酸水品牌“水肌泉”、透明质酸食品品牌“黑零”,以及GABA夜间健康饮品品牌“休想角落”。

虽然,在国内食品市场健康化升级的趋势下,玻尿酸食品级新领域被业内视为一片蓝海,但目前看来,并没有形成规模营收。加上近几个月来该业务又陷入“智商税”质疑,行业赛道前景未明。华熙生物布局食饮的算盘,并未如预期。

全年营收63亿,真赚钱了?

医美行业平均毛利率水平较高,尤其非手术类医疗美容项目,随着社会接受度和医疗技术的发展成熟,市场占有率和渗透率不断提高。但由于医美行业进入壁垒较高,行业竞争主要集中在少数具备技术优势且已经形成规模的企业之间展开。

头部企业中,华熙生物、爱美客占据了主要市场份额。

从整体营收上看,华熙生物有原料自供和品牌直营形成成本优势,2022全年整体营收63.59亿元,比爱美客高了44亿元(爱美客2022全年营收约19.39亿元),在行业第一梯队中保持领先优势。

不过,在赚钱能力上,华熙生物却不及爱美客。

翻看华熙生物近三年年报数据,各业务的销售毛利率逐年走低。其中,原料业务上,2020年、2021年,华熙生物原料业务毛利率分别为78.09%、72.19%,到了2022年,华熙生物原料业务整体毛利率降到了71.54%。

对比来看,同属医美赛道的爱美客,据其近期发布的年报显示,2022年爱美客各主营业务毛利率均在94%以上,其中溶液类注射产品毛利率94.23%,凝胶类注射产品毛利率96.52%。

To C功能性护肤品业务上,由于上下游产业链较多,价格受供需因素、产品原材料及包材价格、人工成本、物流成本、用户诉求、价格偏好等因素影响,虽然华熙生物在原料供应和全产业链上有先发优势,但毛利率近三年仍波动明显。

年报显示,2022年华熙生物功能性护肤品毛利率为78.37%,而2020年、2021年,华熙生物在该业务的整体毛利率分别为81.89%、78.98%。而功能性护肤品赛道第一梯队中,华熙生物的主要竞争对象巨子生物,据近期披露的财报显示,巨子生物2022年整体毛利率为84.4%。

与行业竞争对手的差距,还体现在研发投入占比上。年报显示,2022年华熙生物研发费用约3.82亿元,较上一年增长了36.52%;近三年研发投入在总营业收入的占比,较上一年保持了稳定增长,2020年、2021年、2022年华熙生物研发投入占比分别为5.36%、5.75%、6.1%。

总体上看,华熙生物在研发投入数额上保持高投入,但对比同属医美赛道的爱美客,华熙生物的研发投入在总营收中占比并不算高。

据财报显示,爱美客近三年研发投入在总营收中占比均在7%以上,2020年、2021年、2022年,三年间爱美客研发投入占比分别为8.71%、7.07%、8.93%。

学做品牌三年,2022年销售费用超30亿

总营收破60亿大关,其中功能性护肤品实现收入46.07亿元,同比增长38.8%,占公司主营业务收入的72.45%。华熙生物从玻尿酸原料供应大户到全面进军护肤品市场,转型之路似乎已经完成。

年报显示,华熙生物旗下四大核心品牌中,润百颜、夸迪2022年营收均迈过10亿级门槛,全年营收分别为13.85亿元、13.68亿元,另两大主力品牌米蓓尔、肌活全年营收分别为6.05亿元、8.98亿元。

但从近几年市场表现上,华熙生物在品牌打造上,似乎仍处在探索阶段,子品牌人群定位、功效重合度较高、产品形态上存在同质化问题。同样是次抛精华原液,在润百颜、夸迪等主力品牌的产品线中均有布局。

华熙生物在此前财报中称,2020年是华熙生物品牌建设的“元年”。而事实上,旗下主力品牌润百颜早在2012年就已经面世,产品定位上最初主要面向医美终端,之后凭借次抛精华原液这一单品走红C端市场,主打玻尿酸功效护肤。

大单品策略的好处是能集中资源通过投放迅速铺开市场声量,但覆盖人群和增长空间有限,后期增长乏力。夸迪、米蓓尔和肌活是2018年之后华熙生物重点培育的品牌。其中,夸迪作为继润百颜之后第二个营收迈入10亿的品牌,主攻抗衰老领域。与“老大哥”润百颜一样,夸迪也是走大单品策略,焕颜、战痘次抛精华原液等单品,线上平台销量不俗。

从最初跟淘系头部主播李佳琦的深入绑定打开市场,到重点布局抖音平台,打造品牌主理人IP,增加了品牌背书和曝光度,夸迪在品牌力上的表现,在旗下所有品牌中算得上亮眼。夸迪还在年报中透露,未来品牌将全面布局线下渠道,大有将其发展成为第一主力品牌的势头。

不过,在“神仙打架”的功效性护肤市场,想要“出圈”并不容易。

另两大品牌米蓓尔和肌活,业绩和声量上相对弱一些。最新发布的年报中,华熙生物将2022年看作是两个品牌建设的第一年。从细分赛道上看,米蓓尔和肌活,分别专注敏感肌和油皮护肤赛道,主要定位中低端护肤市场。

不过,敏感肌赛道因为人群特殊,消费者心智种草的门槛更高,需要在差异化定位上有深入思考。毕竟,同赛道的薇诺娜已经占据80%以上的敏感肌护肤市场份额,米蓓尔想要超越,难度较大。

而肌活虽然在2022年营收增长翻倍,其主打的油性护肤功效市场也在业内被视为潜力赛道,但能否把握住市场机遇,还要从整体上考虑产品和渠道的布局。

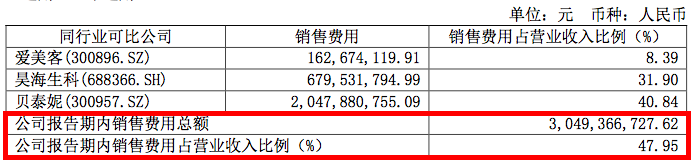

与护肤业务营收高增长对应的,是销售费用的持续上涨。年报显示,2022年华熙生物销售费用约30.49亿元,较上一年增长25.17%(2021年销售费用约24.36亿元),销售费用在总营收中占比为47.95%。

这一数据,与竞争对手爱美客、昊海生物、贝泰妮相比,着实高出不少。

财报显示,爱美客、昊海生物、贝泰妮2022年销售费用在总营收中占比分别为8.39%、31.9%、40.84%(全年销售费用分别为1.63亿元、6.80亿元、20.48亿元)。

值得注意的是,超30亿的销售费用中,线上推广服务费就有17.22亿元,在总销售费用投入中占到了一半以上。

对此,华熙生物对此解释,销售费用的增加主要是在销售渠道拓展和布局调整,其中重点布局抖音渠道的信息流推广,并与平台头部及中腰部达人带货合作,使得线上推广费较同期有所增长。

据21世纪经济报道记者了解,抖音信息流推广按千次曝光在不同广告位的报价不同,单个品牌若想依靠抖音信息流推广维持较高的曝光量,所需费用至少在千万元以上,营销推广策略包括短视频曝光、达人推广合作、自营直播间引流等。

玻尿酸之外,市场期待能有更多突破

作为全球最大的玻尿酸原料供应商,华熙生物在发酵技术、原料研发、规模化生产、技术平台上有较强的领先优势。

在近日召开的业绩说明会上,华熙生物董事长赵燕表示,2023年华熙生物将重点聚焦研发创新、中试及产业转化、市场转化上,与此同时,进一步加强基础研究和应用基础研究,推动科研成果的转化。

而除玻尿酸原料业务外,年报显示,2022年华熙生物通过底层研发不断推出新的生物活性物产品,2022年华熙生物完成3个化妆品新原料备案,全年进行原料及合成生物研发项目有116项,探索胶原蛋白、麦角硫因、人乳寡糖等新赛道新领域。

其中,胶原蛋白项目是华熙生物未来的重点布局之一。2022年4月,华熙生物通过收购益尔康51%的股权,正式进军胶原蛋白行业,后者深耕胶原蛋白领域二十余年。之后,赵燕宣布,要把胶原蛋白打造成为玻尿酸之后的第二个战略性生物活性物。

一年过去,该项目如今进展如何?

据华熙生物在2022年报中披露,新布局的胶原蛋白项目已进入中试,已制备可用于妆品的公斤级原料,正开展量产规划。

不过,从研发突破到量产再到上市,要在C端市场看到产品,尚需耐心等待。有原料研发和合成生物技术先发优势的华熙生物,是否能在其他生物活性物的产品研发上有更多动作,在原料板块形成新的增长动力,市场期待华熙生物能有更多突破。

(作者:王琦 编辑:林曦)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。