2022年,归属于上市公司股东的净利润跌至2011年以来的最低值,为161.18亿元,同比下降34.3%。

21世纪经济报道记者 郑植文 上海报道

4月28日,上海汽车集团股份有限公司(600104.SH,以下简称“上汽集团”)发布2022年年度报告和2023年第一季度报告。

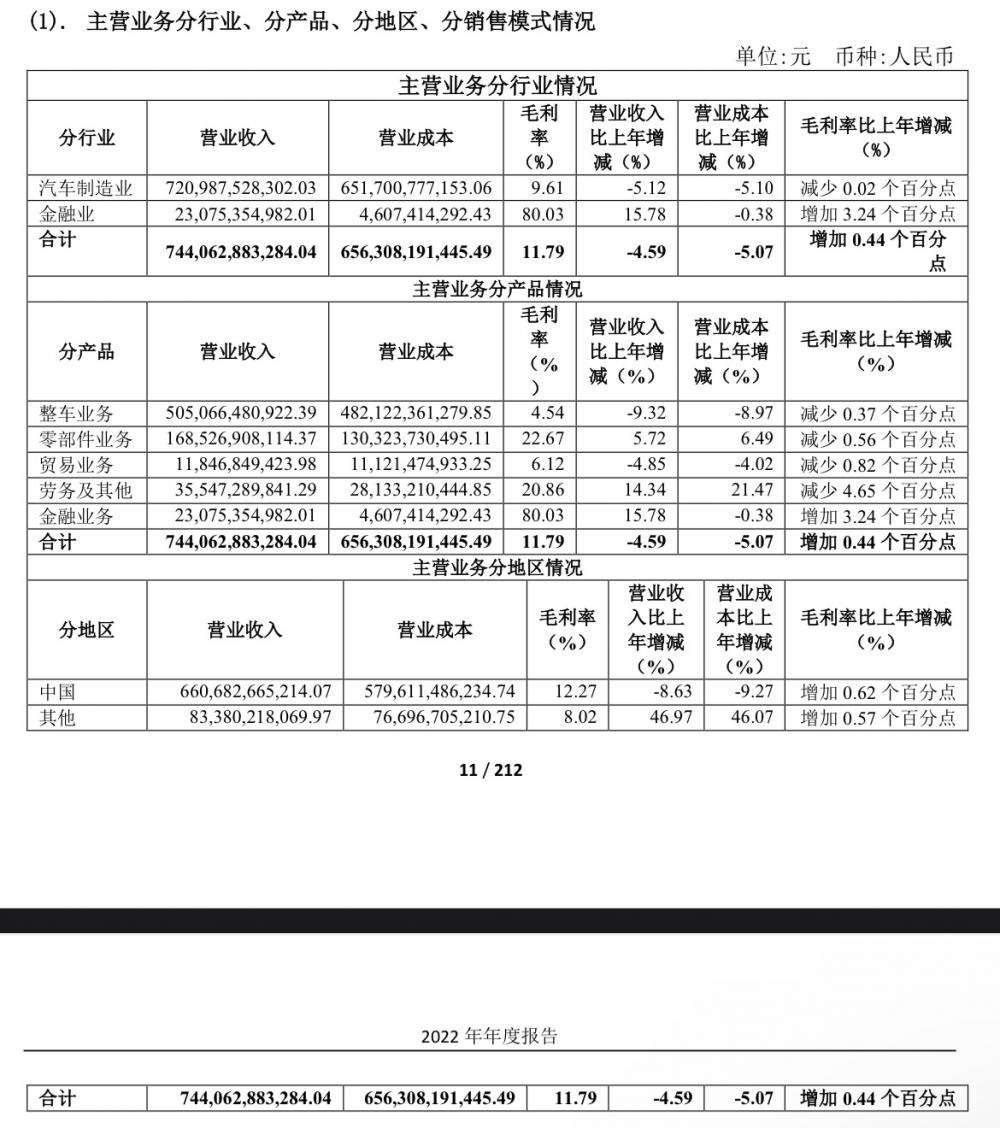

最新年报显示,2022年,上汽集团实现总收入7440.63亿元,同比下降4.59%;其中汽车制造业务的营业收入为7209.88亿元,同比下降5.12%,毛利率为9.61%,较上年同期减少0.02个百分点。归属于上市公司股东的净利润跌至2011年以来的最低值,为161.18亿元,同比下降34.3%。

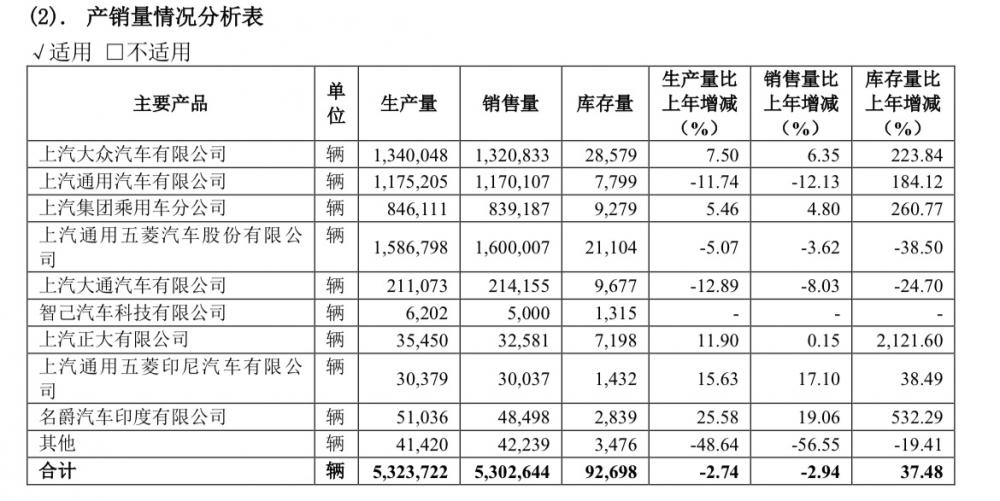

报告期内,上汽实现整车批售530.3万辆,同比下滑2.94%。其中自主品牌整车销量为278.5万辆,同比下降2.5%,占比达52.5%;新能源汽车销量为107.3万辆,同比增长46.5%;海外市场销量为101.7万辆,同比增长45.9%。

尽管未及600万的年销量目标,但上汽率先成为中国首个新能源汽车和海外市场年销“双百万辆”的汽车集团,但市场增速明显放缓。

值得注意的是,在海外市场,上汽营业收入达833.8亿元,同比增长46.97%,而在中国市场,上汽集团营业收入为6606.83亿元,同比下降8.63%,面对国内市场的“内卷”浪潮,上汽顶风前行遇阻力,挑战才刚刚开始。

“利润奶牛”显现疲态

2022财年的营收净利双降的趋势在今年一季度进一步扩大。最新季度财报显示,2023年一季度上汽集团营业总收入为1459.16亿元,同比下降20.03%;归属于上市公司股东的净利润为27.83亿元,同比下降49.55%。同期,整车销量为89.1万辆,同比下降26.97%。

尽管目前,上汽整体销量仍为国内车企榜首,但大多数销量都是合资品牌贡献的,而被誉为“利润奶牛”的上汽大众和上汽通用已显现疲态,销量增速放缓甚至下跌。

具体来看,近年来,上汽大众的销量一路下滑。2022年上汽大众的销量为132.1万辆,尽管同比增长6.35%,但未及2020年的水平,库存量也高达28579辆,同比增长223.84%。

与此同时,近年来,上汽通用销量下滑态势逐渐加剧,报告期内销量为117万辆,同比下降12.13%。此外,上汽通用五菱、上汽大通以及其他产品销量也在报告期出现不同程度的下滑。

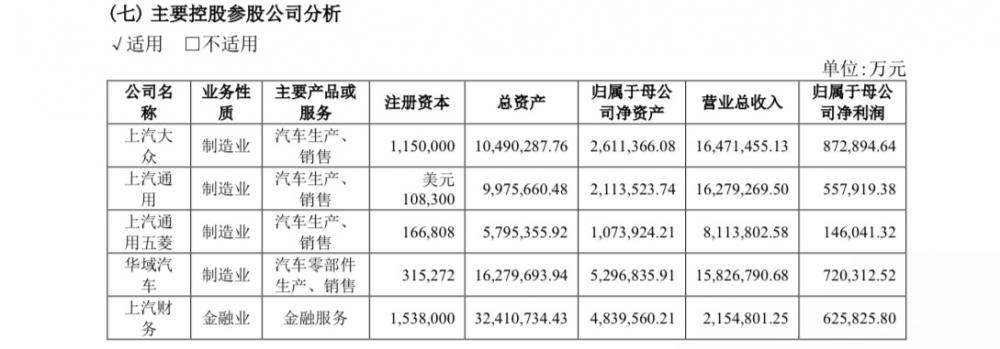

而在利润贡献方面,上汽大众和上汽通用也显得心有余而力不足。在归属于母公司所有者的净利润方面,上汽集团在2018年达到360亿元的巅峰后,便开始呈下滑趋势,尽管在2021年有所回升,但2022年也难掩颓势。

2022财年,上汽大众归属于母公司净利润首次跌破百亿,达87.29亿元,同比下滑14.3%;上汽通用则为55.79亿元,同比下滑23.2%,与2019年相比将近腰斩。

如今,自主品牌依靠新能源汽车实现“弯道超车”的能力已不容小觑。中国品牌乘用车市场占有率一路攀升,乘联会数据显示,2022年中国品牌乘用车销量为1176.6万辆,同比增长22.8%;市场份额达到49.9%,上升5.4个百分点。有投资分析师表示,自主品牌的崛起已是大势所趋。相较而言,销量不佳是合资品牌共同的阵痛。

上述分析师指出,上汽通用销量的下滑一方面来自于自主品牌崛起带来的直接冲击,另一方面则是近年来自身战略选择出现了问题。

长江证券的一份研报也指出,上汽通用近年来的销量走势弱于行业。从销量增速角度来看,2017-2018年,上汽通用销量增速与行业增速相近;2019年由于三缸机影响,销量增速低于行业;2020-2021年受疫情、芯片短缺影响,上汽通用销量连续两年下滑,销量走势低于行业整体。

报告期内销量表现较好的上汽大众也遇到转型升级的瓶颈,在高端化和电动化方面的表现均不如预期。其中,发力于电动化的ID.系列纯电车型仅售出74858辆,与造车新势力仍有差距;上汽奥迪更是出师不利,2022年只卖出6280辆。

新能源品牌向上不及预期

尽管上汽集团在新能源市场和海外市场均表现突出,但当下上汽集团最棘手的问题在于新能源自主品牌,智己、飞凡两个中高端品牌在国内市场的表现并不如意。乘联会秘书长崔东树在接受21世纪经济报道记者采访时表示,国企品牌向上有较大的压力,而主流市场有一定发展空间,“尤其是像广汽埃安系列,选择的方向都是小车比较有优势的一个市场,所以表现相对不错。”

2022年,开启交付半年的智己汽车全部交付量仅为5000辆,被寄予厚望的智己SUV LS7今年一季度的销量仍不足4000辆,智己L7的销量在3月甚至仅有29辆,交付十个月以来已面临停产风险。与年初智己联席CEO刘涛定下的4.5万辆年销量目标相比,现实并不乐观。

而飞凡汽车的销量情况甚至在上汽集团的财报中未有单独披露,有数据显示,2022年飞凡累计销量仅为14837台。进入一季度,飞凡汽车旗下两款产品飞凡R7和F7的累计销量仅为1251辆。

多份最新研报提示上汽集团存在“电动智能新车型落地不及预期”的风险,也有业内人士指出,定价过高、差异化优势不够显著以及品牌力不足都是上汽高端化落地的痛点。

一位投资人告诉21世纪经济报道记者,一个好的能够脱颖而出的新汽车企业,需要面对四个维度的挑战:品牌与市场维度、产品与技术维度、生产与供应维度以及组织与财务维度。就智己而言,产品与技术、生产与供应是其强项,但是品牌与市场不足,组织与财务没有跟上。“车是好车,但是品牌的认知度太低,标签也不够明显出挑。”上述投资人表示。

在大众市场的品牌力弱是上汽集团自主品牌向高端冲击道路上最大的绊脚石,刘涛和飞凡汽车CEO吴冰都明白这是各自品牌面临的最大问题。“如果需要在品牌和销量之间权衡,品牌建设比短期销量更重要。从短期来看,智己迈上了一个小台阶,已经被用户认可为智电豪华品牌,但远没有达到令人满意的程度。我们需要努力通过锐度传播、渠道拓展去进一步提升自己。”对于智己的现状,刘涛在LS7面世前不久接受21世纪经济报道采访时也并不回避。

而在飞凡R7上市之初,飞凡汽车CEO吴冰也坦言,品牌力的打造至关重要,“让用户相信上汽飞凡能够做好一款汽车,能够树立一个高端品牌的形象”是飞凡遇到的最大挑战。但显然,随着2023年新能源市场竞争进入“白热化”阶段,智己和飞凡面临的挑战可能远比想象中的大。在电动化进程中担负上汽集团品牌向上重任的飞凡、智己两大品牌,亟需解决的正是品牌力。

在刚刚落下帷幕的2023上海车展中,上汽集团发布“新能源汽车发展三年行动计划”:到2025年,上汽新能源车年销量达到350万辆,较2022年增长2.5倍,年复合增长率达到50%。其中自主品牌在新能源车整体销量中的占比将达到70%,基本完成新老赛道的发展动力切换。

计划指出,上汽将优化品牌战略,为用户提供多样化选择。其中,智己定位“高端纯电智能汽车品牌”,飞凡和荣威将成为中国消费者“首选的新能源汽车品牌”,MG定位“全球知名汽车品牌”。未来三年,智己将推出4款全新车型,飞凡、荣威、MG将发布13款以上新能源产品。

为实现大船高速前进,上汽加快转型升级迫在眉睫。

(作者:郑植文 编辑:张明艳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。