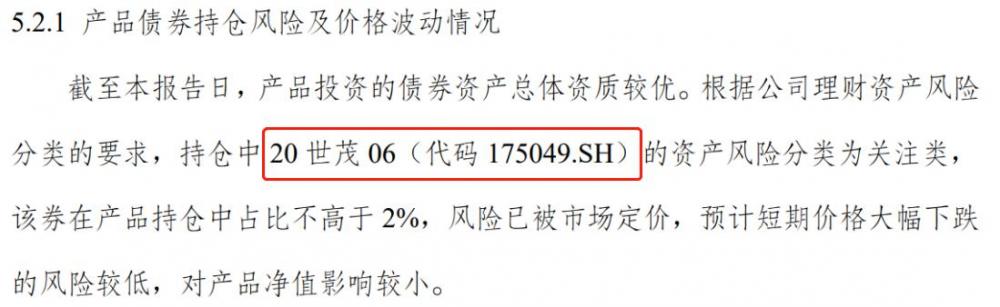

值得注意的是,榜首产品一季度的运作报告显示,产品持仓中有一项“20世茂06”的债券,根据理财风险资产分类的要求被列为关注类。

南财理财通研究员 陈子卉

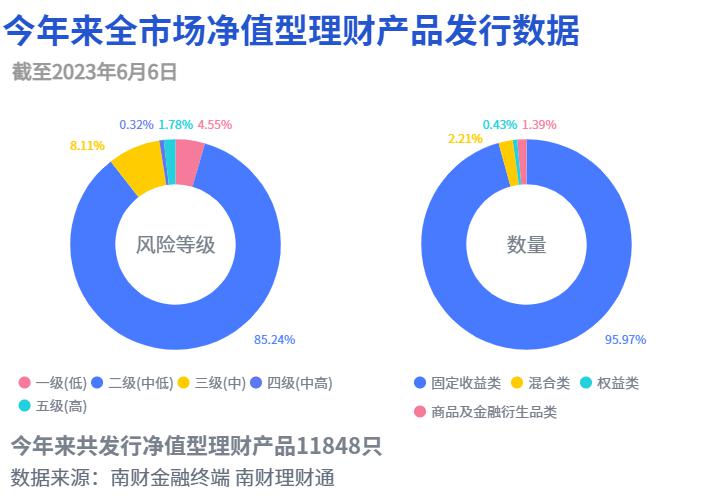

据南财理财通最新数据,截至2023年6月6日,今年来全市场已发行净值型银行理财产品11,848只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.55%,二级(中低风险)产品占比85.24%,三级(中风险)产品占比8.11%,四级(中高风险)产品占比0.32%,五级(高风险)产品占比1.78%。

从投资性质来看,固收类产品占比95.97%;混合类产品占比2.21%;权益类产品占比0.43%;商品及金融衍生品类产品占比1.39%。由此看出,固定收益类产品仍占据理财产品的主流。

注:收益/回撤=(年化收益率-现金类产品7日年化收益率均值)/最大回撤;据南财理财通数据,近6月现金类产品七日年化收益率均值为2.33%。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

光大理财“阳光青睿盈3号”收益回撤比高达155.64,领跑榜单

南财理财通数据显示,截至6月2日,在理财公司投资周期为3-6个月(含)的公募混合类产品近6月收益榜单中,共有7家理财公司产品上榜。其中,华夏理财、农银理财、工银理财各有2只产品上榜,平安理财、光大理财、中邮理财和信银理财各有1只产品上榜。(注:同系列同投资周期的产品仅保留一只上榜)

从收益角度看,华夏理财“混合偏债型半年定开1号”以近半年2.70%的净值涨幅成为榜单冠军。平安理财“新安鑫6号六个月定开”和光大理财“阳光青睿盈3号”分别以近6月2.27%和1.89%的净值涨幅位列榜单第二名和第三名。

从风险指标“最大回撤”来看,光大理财“阳光青睿盈3号”在回撤控制上表现较好,产品近6月最大回撤仅为0.01%。同时,工银理财“两权其美私银尊享120天持盈”和农银理财“农银同心·半年开放优选配置第6期”也有较好表现,近6月最大回撤分别为0.26%和0.34%。

从绩效指标“收益回撤比”看,光大理财“阳光青睿盈3号”的收益回撤比达155.64,为榜单最高。其余上榜产品收益回撤比均低于5。

华夏理财“混合偏债型半年定开1号”样本分析

(1)“混合偏债型半年定开1号”基本情况

华夏理财“混合偏债型半年定开1号”的收益率位列本期榜单冠军,因此课题组对其资产配置情况进行简析。

该产品成立于2021年8月25日,内部风险评级为PR3(中风险),当前业绩比较基准为年化3.1%-3.7%。从资金投向上来看,在2023年一季度末该产品将67.04%的资金投向了债券,并将21.05%的资金投向了权益类资产。

从持仓分布来看,该产品前十大资产包括一项现金类资产和九项债券,其中债券主要为中高信用评级的城投债、股份制银行二级资本债、国企债和房地产企业债,所涉行业包括道路运输、传媒、房地产、传统制造业、租赁等。九项债券的加权平均票面利率约为4.07%。

该产品的第一大持仓为“16黔高速”,其单项资产价值为65.67万元,占总资产的5.38%。其债项评级为AAA,发行主体为贵州高速公路集团有限公司,票面利率为3.65%,剩余期限为0.19年。

值得注意的是,企业预警通显示,第四大持仓“21首置01”的发行主体为“橙档”房企。该项资产占总资产的比例为2.84%,债项信用风险评级为AAA,票面利率为4%,剩余期限为2.77年。

(华夏理财“混合偏债型半年定开1号”2023年一季度末前十大持仓;数据来源:华夏理财)

(2)“混合偏债型半年定开1号”一季度末份额跌破1000万下限,同系列产品一季度末规模不足千万提前终止

运作报告显示,截至一季度末,“混合偏债型半年定开1号”产品份额总数为875.65万份,较去年四季度末环比下降44.89%,不足1000万份。

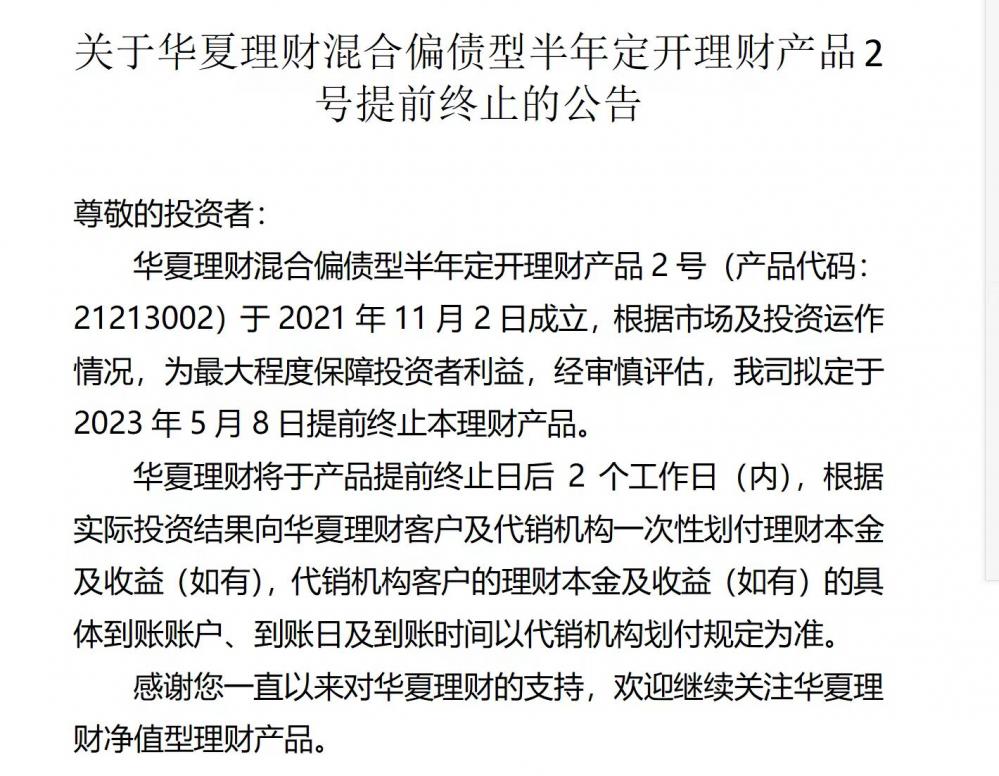

就提前终止权,产品说明书显示,当理财产品份额低于1,000万份时,华夏理财有权提前终止该理财产品。值得注意的是,在今年4月末,同系列产品“混合偏债型半年定开理财产品2号”已宣布提前终止,该产品运作报告显示,一季度末产品A和B份额合计为917.59万份。

实际上,受去年11月理财产品“赎回潮”影响,多数开放期在2022年11月-2023年3月的理财产品资产份额下降幅度较大,哪怕是业绩表现较好的理财产品在资产份额上也受到波及。

(华夏理财“混合偏债型半年定开2号”终止公告;数据来源:华夏理财)

(3)持仓资产“20世茂06”列入关注类,盛京银行多只理财产品2023年一季度末持仓该债券

值得注意的是,华夏理财“混合偏债型半年定开1号”一季度运作报告显示,产品持仓中一项债券“20世茂06”被列为理财风险资产分类中的关注类。(关注类:虽然存在一些可能对履行合同产生不利影响的因素,但债务人目前有能力偿付本金、利息或收益)

企业预警通数据显示,“20世茂06”起息日为2020年8月26日,发行规模为27亿元,票面利率为3.9%,期限为“3+2”年。截至6月6日,上清所估值净价为21.0699元,该项债券已于今年2月21日停牌。

企业预警通数据显示,“20世茂06”的发行主体上海世茂建设有限公司为“红档”房企,这意味着该企业不能增加有息债务规模;同时,其近期隐含违约率较高。该公司6月2日公告显示,公司及子公司近期有7.39亿元的公开市场债务未能按期支付。此外,公司及下属子公司有46.3 亿元的非公开市场的银行和非银金融机构债务未能按期支付。

该项资产不属于一季度末前十大持仓资产,其在产品持仓中占比不高于2%,结合一季度末产品资产总额911.97万元来看,该项持仓不超过18.24万元。

华夏理财在公告中表示,该债券的风险已被市场定价,预计短期价格大幅下跌的风险较低,对产品净值影响较小。

(华夏理财“混合偏债型半年定开1号”2023年一季度末债券持仓风险;数据来源:华夏理财)

此外,企业预警通数据显示,盛京银行部分理财产品2023年一季度末持仓该债券,产品净值或受影响。以盛京银行“添益系列一年定开51期”为例,该产品在一季度末对该债券的持仓金额为1389.7万元。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(数据分析师:马怡婷;实习生:王晓琪)

(课题统筹:汤懿兰)

(作者:陈子卉 编辑:丁尽勉)

本文数据、榜单来自南财理财通AI智能排名,7*24小时自动更新,如您对数据有任何疑问,请联系我们的研究助理:19521241569(微信同号)或登录南财理财通独家数据库gym.sfccn.com进一步核实相关信息。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财、财富管理特色栏目,旨在帮投资者守好“钱袋子”,并创造更高的行业价值。

每个交易日中午12点更新,下设5大投资选题:周一【权益蓝海】、周二【现金掘金】、周三【混合锦囊】、周四【固收+相对论】、周五【固收围猎】,内容于《21世纪经济报道》报纸、21财经APP独家刊登。

机警理财,机智投资,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。本专栏系列文章系南财理财通独家原创,抄袭必究,转载请联系作者。)