南方财经全媒体记者 吴立洋 实习生董思宇 上海报道

编者按:

时值中报季,21世纪经济报道·南财合规科技研究院数字娱乐课题组将对A股/港股上市游戏公司的业绩进行综合分析,并深入观察各上市游企上半年新游表现、买量市场变迁、游戏出海对业绩的贡献、后续游戏储备,以及AI技术如何为业务开展提效。

出海,既是国内游戏市场最为火热的关键词,亦贡献了诸多游戏公司近年来游戏是版号收紧期主要的增量来源,但2023年以来,出海市场似乎已阶段性触顶,欧美日韩成熟市场红利消退,买量成本上升,各大厂商出海业绩普遍增长的局面不复存在。

系列报道第五篇,我们将目光转向海外,回顾上半年各大游戏厂商在全球化拓展行至中段时面临的挑战,探讨引领下一阶段游戏出海扬帆的风向。

在经历了2022年的市场衰退后,2023上半年国内游戏产业开始缓慢复苏,但当目光转向海外,近年来高歌猛进的出海市场似乎仍未从去年的阵痛中完全恢复,从前的蓝海市场在愈加激烈的市场竞争下运营难度直线上升。

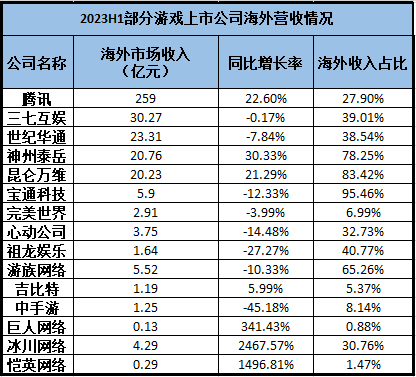

这一变化也体现在上半年国内厂商的出海营收数据中,南方财经全媒体记者梳理15家游戏企业上半年出海业绩发现,具有海外市场头部产品的厂商仍保持了较好的出海势头,但头部效应愈加明显的后果则是中腰部厂商收入的普遍下滑,如何维持现有产品的盈利能力以及寻找新的海外增长点,成为出海厂商关注的焦点问题。

数据来源:各公司2023H1/(Q1&Q2)业绩报不完全整理

出海业绩分化

从整体来看,上半年海外游戏市场的逐渐止住了2022年的下滑趋势,但整体市场环境显然不及2020与2021年的增长速度,中国厂商的出海扩张亦有所放缓。

Meetgames发布的《2023游戏出海趋势洞察白皮书》显示,2023年上半年国产自研手游国内收入为2245亿元,海外收入为175亿美元(约合人民币1225亿元),占到了国产自研手游总收入的33.3%,环比增长1%。预计全年国产自研手游海外收入总额可能超过350亿美元。Sensor Tower发布的数据则显示,2023年上半年,中国手游海外吸金超过75亿美元,占海外手游市场总收入的24%。

具体到公司层面,此前市场上升期各家出海业务均赚得盆满钵满的盛况已一去不返,在市场规模收缩,受众需求多元化的大背景下,不同厂商的业绩开始出现分化。

从15家游戏公司财报数据梳理情况来看,7家公司海外营收出现了增长,8家公司海外营收下滑。值得一提的是,这些增长的公司里大多是因为此前较少探索海外市场、营收基数小,而在报告期内开始布局海外业务后导致海外收入暴增。

一方面,在海外市场拥有长线运营的重点产品的厂商,财务数据表现往往更为理想。例如,作为国内第一大游戏厂商腾讯发布的财报显示,2023年H1腾讯海外市场收入259亿元,同比增长22.6%。

具体到第二季度,腾讯本土游戏市场营收318亿元,同比下降9.4%;国际游戏市场营收127亿元,同比增长19%;海外游戏营收占总体游戏收入比例为28.5%,较一季度的27.3%进一步提升。

出海业务同样保持快速增长的还有昆仑万维,其财报显示,2023上半年,昆仑万维的海外业务收入规模达20.2亿元,同比增长21%,海外业务占总收入比重达83%,同比进一步上升9个百分点。

需要指出的是,作为国内老牌厂商,昆仑万维经过多年转型,其主营业务中游戏收入占比逐年减少,当前其营收来源中占比前三的产品分别为社交网络产品、网络广告服务于搜索引擎收入。其财报中特别披露了旗下重要浏览器产品Opera的营收数据,数据显示,2023年上半年Opera实现营业收入1.5亿美元(约10.37亿元人民币),同比增长34%,极大支撑了其海外营收增长。

但另一方面,很多老牌厂商上半年出海业绩却出现增长停滞乃至下滑的情况。心动网络、祖龙娱乐、游族网络、中手游海外市场收入均出现超过10%以上幅度的下滑,A股网络游戏板块当前市值最高的三七互娱,其海外收入亦陷入增长停滞,世纪华通、完美世界各出现不同程度下滑。

海外收入的下降也影响了这些公司的部分营收指标表现,例如心动网络在财报中提到报告期游戏运营收入钱少主要由于《仙境传说M》在海外市场的收入减少。

“和前两年相比,海外市场确实难做了很多。”一位坐标上海的游戏市场从业者在与记者交流时指出,上半年欧美日韩等成熟市场普遍收缩,买量单价进一步提升,两重压力下,出海厂商,尤其是缺乏重点出海产品的中腰部游戏公司上半年出海成绩往往不甚理想。

“游戏出海买量的痛点源于多个行业和趋势的影响。”汇量科技相关负责人在接受南方财经全媒体记者采访时指出,一方面,随着近年来出海厂商增多,广告渠道的供需失衡,用户注意力也愈发稀缺,使得购入广告资源变得昂贵并且竞争激烈;另一方面,海外数据安全和隐私保护的要求愈发严格,苹果谷歌隐私保护政策相继出台,既使得广告流量精准度降低,也推高了买量成本,越是依赖隐私数据作为广告定向的公司,就面临着越大的获客成本压力。

寻找新增量

值得注意的是,无论是从商店收入端还是厂商财报端,支撑海外营收数据的大多是已经发行一段时间的成熟运营产品,新游越来越难以跻身吸金榜单前列,海外游戏市场存量竞争趋势进一步加强。

早在2022年,出海厂商头部固化的趋势已现端倪,2022年出海收入前三的产品《原神》《PUBG MOBILE》《State of Survival》也是2021年的收入前三甲,出海收入TOP30的产品中,仅有9款为新游戏,其中绝大部分来自于头部出海大厂。

各家公司披露的财报中,成熟游戏的重要性亦得到充分体现。例如腾讯旗下最重要的出海产品《PUBGMobile》,截至2023年6月,该游戏在海外的总收入已突破40亿美元;腾讯在财报中提到:“疫情后玩家活跃度下降的迹象已经消退,尤其体现在《PUBG MOBILE》上”。

点点数据发布的《2023上半年全球移动游戏市场数据报告》指出,手游题材、玩法固化,缺乏创新是品类收入向头部产品集中根本原因。尤其对于休闲游戏而言,由于游戏本身玩法简单,可复制性强,于是大量的同质化产品层出不穷,使得玩家降低了对新游戏的期待值,转而回归头部产品。

对成熟产品和长线运营的重视也传导至厂商决策的各个阶段。汇量科技负责人在接受南方财经全媒体记者采访时还表示,已有一定规模和成熟产品的老牌出海厂商,会更关注回收的稳定性,通过持续买量来保证市场份额和回收表现;从新上线到长线运营,游戏的买量周期整体呈现缩短趋势,新游的快速回收能力成为普遍考核要求,一些游戏厂商会对新游前期(尤其是测试期)的数据指标考核更加严格。

其引用汇量科技近期发布的《国内手游出海白皮书——全球买量指南》表示,精品游戏的关键在于用户体验的升级。海外市场没有版号压力,但并不意味着就可以走量取胜,特别是对一些中小企业而言,应该认真对待每一个项目。游戏的本质还是文化艺术品,唯有高质量的精品,才能在四郊多垒的战场中生存下去。

在这样的大背景下,快速堆量完成转化的新品推广模式已不再可行,国内出海厂商也力图在产品形式、市场选择与运营等方面开辟新的出海路径,在存量竞争外寻找新的增量空间。

例如在近期举办的科隆游戏展上,昆仑万维展出的出海的AI游戏《Club Koala》,为玩家提供AI赋能的无代码UGC游戏编辑器,力图通过人工智能赋能打开另一条出海赛道。

布局海外工作室,收购成熟开发团队与IP也是国内厂商寻求国际化运营的重要途径。自今年开始,腾讯先后收购或投资《消逝的光芒》开发商Techland、知名Galgame类游戏开发商Key社母公司等知名游戏开发商,网易收购加拿大游戏开发商SkyBox Labs等,都显示着国内头部厂商的全球研发布局。

“直接收购或参股成熟的海外开发商,一方面能够帮助国内厂商快速补齐在特定类型产品或市场的研发能力,另一方面也有利于分散研发风险,通过更多元的产品布局提升海外市场占有率。”广州某游戏行业从业者在与记者交流时表示,相较于从头投入研发一款完全原创的新游戏,投资已有市场基础的IP或团队,往往被厂商视为更稳妥的选择。

(作者:吴立洋,实习生董思宇 编辑:郭美婷)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。