2023年,在大盘指数悉数下跌的背景下,通信板块逆市而起,以26%的涨幅大幅领跑全市场,超额收益明显。从上半年的数字经济和人工智能,到下半年末的华为产业链和卫星互联网,通信可谓是轮番站上风口。

实际上,随着数字化、信息化和智能化的发展,通信行业的下游需求结构也在发生变化,从以传统运营商为主到云计算、AI、卫星等新下游兴起,通信作为信息社会的战略基础设施迎来了大时代,行业内众多上市公司的业务也逐渐脱离运营商需求,新的业务不断发展。

展望2024年,通信板块是否能否保持强势、跑出超额收益呢?在众多细分板块中,哪些新兴产业发展方向能成为今年的投资主线?本文主要聚焦以下三个方面:

1、2023年通信板块表现

2、2024年三大主线

3、2024年布局建议

2023年通信板块表现:领涨全市场,多阶段主题轮动

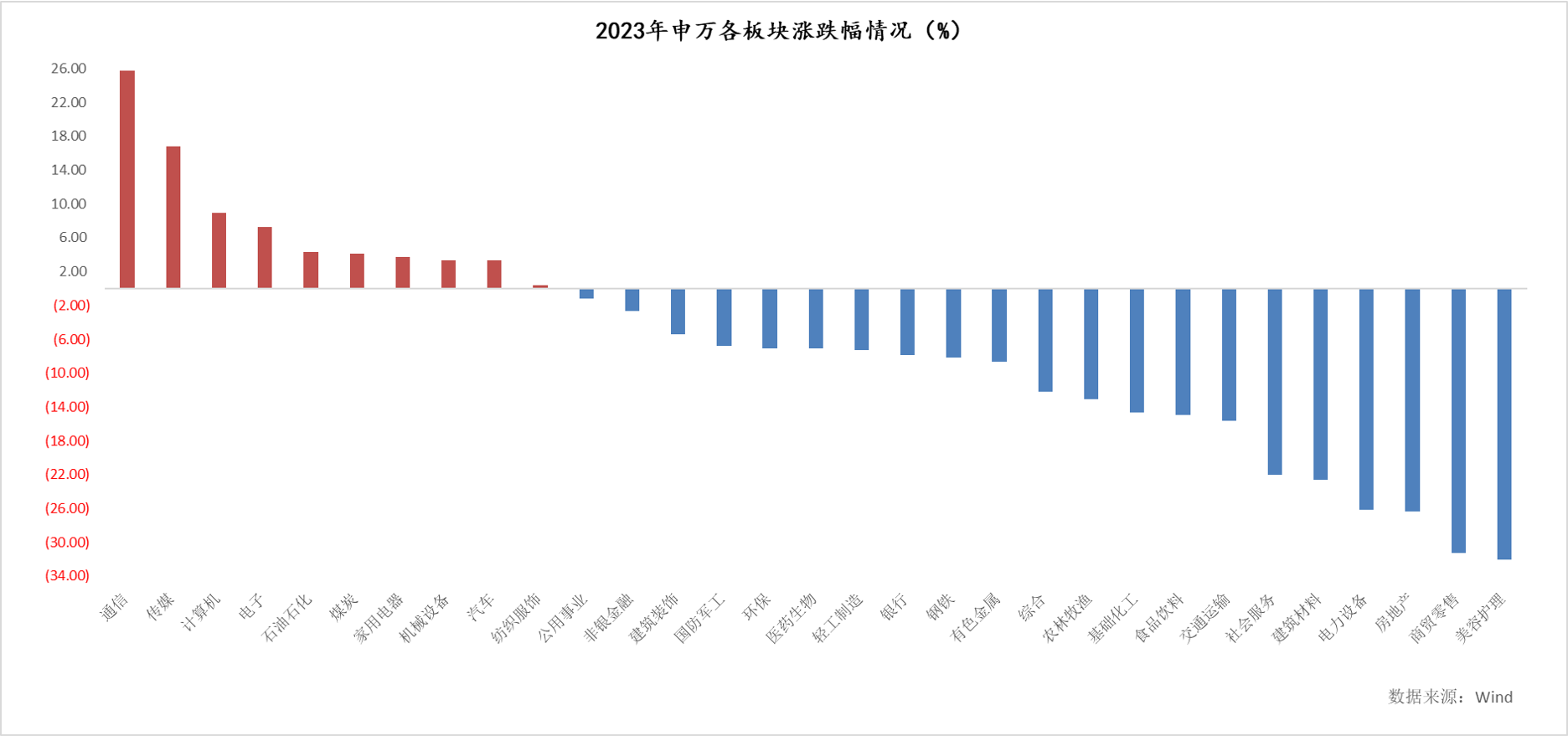

通信板块全行业涨幅第一。2023年,在A股三大指数悉数下跌,沪深300全年收跌11.38%的背景下,通信板块却以近26%的涨幅逆市领涨全市场,成为市场“最靓的仔”,超额收益明显。

(图源:Wind)

全年看,多阶段主题轮动表现。从全年走势看,2023年上半年在数字经济和由ChatGPT掀起的AI双主线之下,通信行业产业链上下游迎来蓬勃发展,光模块、光芯片、液冷、算力等多细分领域轮动开花。其中5-6月是通信板块走势最为陡峭的一段上涨区间,5月底英伟达一季报业绩超预期,市场不断上调未来800G高速率光模块的需求预期,光模块主要标的股价几乎都达到历史最高位,带领整个板块快速向上。

到了下半年,前期大热的AI热潮情绪降温,相关主题催化减少,加上三季度以来资金风险偏好下降等多重因素影响,通信板块整体出现回调,但结构性行情依旧存在,如华为产业链、卫星互联网和5.5G概念主题轮动表现。

(图源:招商证券)

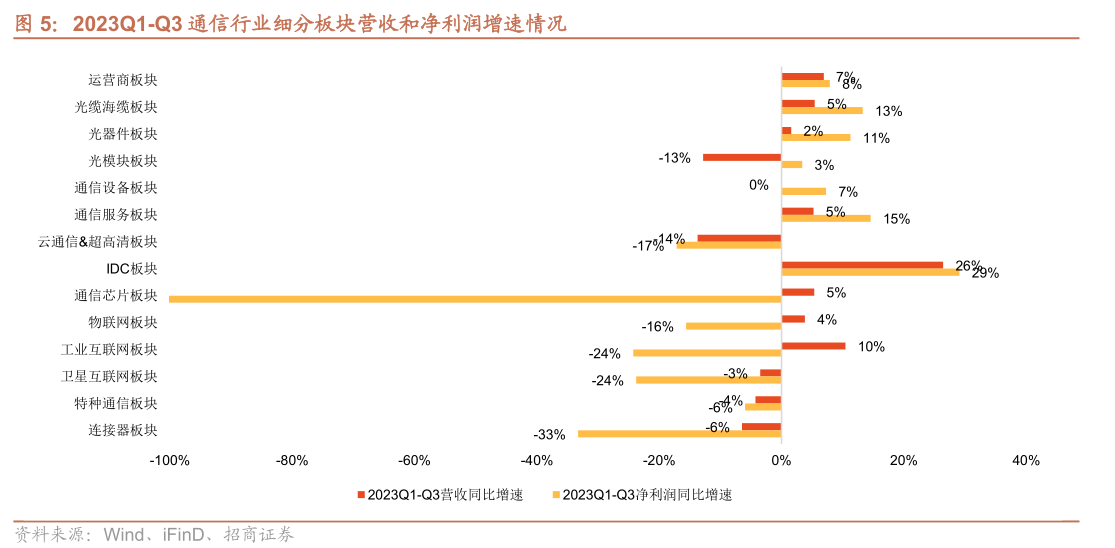

细分板块业绩有所分化。从基本面看,通信行业2023年前三季度整体业绩表现亮眼,但各细分板块分化明显。其中,IDC板块表现最为优异,收入和利润增速均在20%以上,运营商也展现了较强的经营韧性,光缆海缆、光器件、通信服务板块营收和利润也均维持高增长。光模块、通信设备板块在需求趋缓的背景下增效降本,实现利润明显增长;云通信&超高清、通信芯片、连接器板块受制于电子周期表现欠佳。

(图源:招商证券)

行业估值处于历史较低位。截至去年年末,通信板块整体滚动市盈率为29.08倍,低于十年估值平均水平42.69倍,处于近十年7.05%的历史分位点,较去年年底回升6.37%。

(图源:Wind)

Q3机构持仓维持稳健,基金维持超配。华创证券研报指出,截至2023年三季度,通信行业机构持股市值为5523.36亿元,持股占比1.40%,较二季度持股占比下降 0.18%;通信行业基金持股市值为798.76亿元,持股占比 2.55%,较二季度持股占比下降0.51%,较2023年二季度股票市场标准通信行业配置比例,即通信行业占市场总流通市值的比例(2.08%)仍高出0.47%,维持超配状态。

(图源:华创证券)

2024年:通信行业或仍具超额收益,关注“光通信+卫星互联网+运营商”三主线

不同于此前的2G/3G时代,进入4G时代以来,尤其随着5G、6G网络的推进,通信行业的下游需求结构发生了质的变化。兴业证券指出,通信行业从传统运营商为主到云计算、新能源、AI、卫星等新下游层出不穷,且均具备超千亿产值空间,行业内众多上市公司的业务也逐渐脱离运营商需求,呈现出更多成长性。

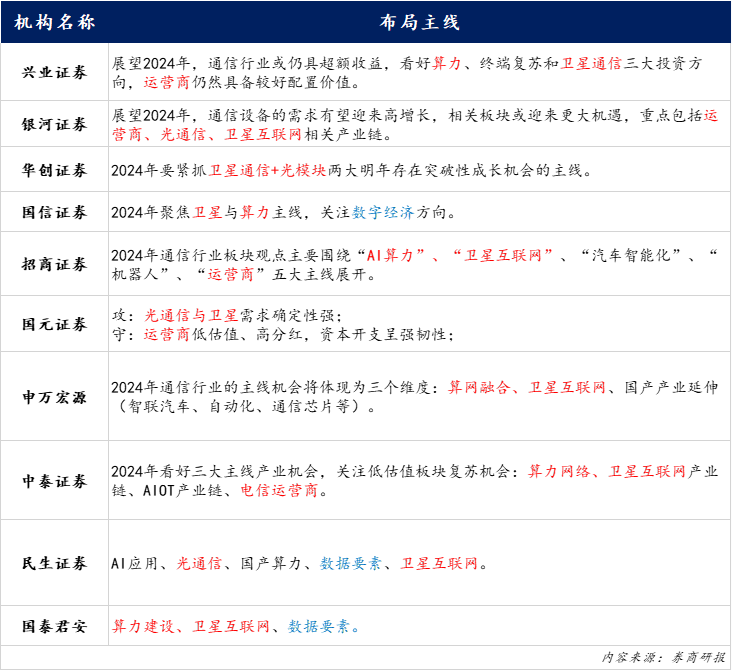

展望2024年,通信行业能否延续2023年的强势行情?在众多细分领域中,机构又看好哪些主线?

整体来看,机构认为2024年通信行业或仍具超额收益,提及次数较多的主线包括:算力(光通信)、卫星互联网以及低估值高分红的运营商板块。

1)算力(光模块)

Al浪潮催生算力需求,预计未来AI应用将层出不穷,拉动通信基础设施建设及扩容。光模块作为数据传输的基础部件,需求首先迎来爆发。

- 西南证券:随着光连接高速率、大密度方向发展,2022年为800G元年,市场出货量约为万只级别,2023年迈入起步年份,2024年随着大模型厂商加速AI建设,加单意愿强烈、节奏频繁,预计将迎来爆发式增长。同时随着芯片速率翻倍,英伟达的B100和H200等产品将逐步标配1.6T光模块,光模块更新迭代也将加速。中国光模块企业占据全球60%以上的市场份额,进入市场较早,先发优势显著,拿下北美订单具有高确定性,同时业绩能见度高、落地性强。

2)卫星互联网

2023年12月12日,中央经济工作会议在论述科技发展时,重点提到打造生物制造、商业航天、低空经济等若干战略性新兴产业。特别是商业航天是首次提出,明年是商业航天常态化发射的第一年。

此外,2023年华为Mate60 pro手机可使用卫星通信功能,是板块的一个非常核心的环节。

- 民生证券指出,展望2024年,目前已经有多家手机厂商明确表示将新增卫星通信功能,海外SpaceX也在加快布局手机直连技术。

- 华创证券指出,目前从国家和地方的政策支持,以及产业链的成熟度来看,预计2024年低轨卫星通信均已具备产业化的条件。此外面向未来6G的空天地一体化网络演进,包括天通通信、北斗导航等卫星通信应用,也将进入一个快速发展阶段。

3)运营商

2023年运营商的业务持续稳健增长,同时资本开支占收比下降带动利润释放。随着产业数字化进程加深,AI算力持续推进,同时叠加数据资产入表,运营商作为“卖水者”,第二曲线增长可期。

- 兴业证券:5G渗透率平稳提升,移动业务有望继续增长,云计算业务仍有望较快增长。“数据要素+AIGC”驱动新业务成长空间广阔;分红继续增加,股息率仍高,运营商仍具备长期配置价值。

- 东方证券:数据资产入表,运营商作为海量数据拥有者有望受益。2023年8月21日,财政部印发《企业数据资源相关会计处理暂行规定》,明确规定了数据资产的入表形式。运营商作为数据要素和算力的“卖水者”,在基础的数据采集环节占主导地位,拥有海量高质量数据。

2024年布局建议

1)算力板块:海外算力+国产算力

- 招商证券:海外算力方面,AI大模型应用落地,逐步形成商业闭环,推动北美各大厂商追加资本开支,带来GPU及算力网络的配套采购需求。GPU向更高算力更快传输速率发展,推动配套PCB、HBM、光模块、交换机等硬件基础设施配套升级,1.6T、LPO、CPO是行业重要发展方向。建议关注:中际旭创、新易盛、天孚通信、腾景科技等。

- 民生证券:国产算力领域,以昇腾为代表的华为产业链可能会持续2-3年的高景气度,整体板块虽然不容易带来明显的业绩弹性,但是国产化渗透率不超过10%,有非常大的主题投资的空间,此外这类公司由于过去2-3年国内互联网企业IT投资相对较少,业绩弹性较大。建议重点关注:菲菱科思、锐捷网络等。

2)卫星通信

- 国元证券:优先关注特殊机构领域需求落地及商业卫星的模式推进变化。

- 国信证券:卫星应用包括卫星载荷(铖昌科技、信科移动、国博电子等)及卫星平台、运载、终端等产业环节;北斗(华测导航等)。

- 华创证券:卫星通信重点推荐铖昌科技、上海瀚讯,建议关注海格通信、震有科技。

3)运营商:三大运营商

招商证券:三大运营商紧抓数字经济发展机遇、综合考虑股东回报、现金流水平以及未来发展资金需求,派息率稳步提升。云计算、算力与数据要素打开全新增长空间,科技央企定位逐步兑现。重点关注:中国移动、中国电信、中国联通。

(研报来源:华创证券、国信证券、国元证券、申万宏源、招商证券、民生证券、西南证券、银河证券、中泰证券等)

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

(作者:万倩倩 编辑:崔海花)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。