国货美妆市场暗潮涌动下,谁与争锋?

21世纪经济报道记者朱艺艺 杭州报道

4月23日晚间,从“淘系面膜第一股”起家的水羊股份(300740.SZ)公布2023年成绩单,尽管营收44.93亿元同比下降4.86%,但归母净利润2.94亿元同比大增135.42%,已超过2021年巅峰时期的2.36亿元。

美妆市场可谓中外两重天,国际大牌业绩遭遇“滑铁卢”,国货品牌则弯道超车。

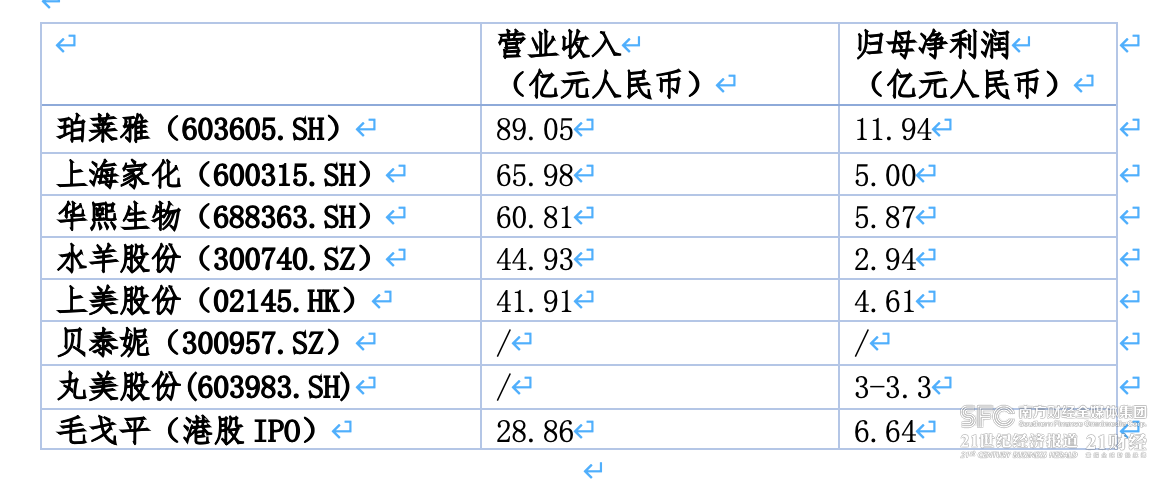

就在不久前,国货美妆龙头珀莱雅(603605.SH)晒出业绩:2023年营收突破80亿元大关至89.05亿元,同比增长39.45%,归母净利润11.94亿元,同比增长46.06%。

这一业绩表现,也让珀莱雅正式超越上海家化(600315.SH)(2023年营收65.98亿元,归母净利润5.00亿元),坐上国货美妆的“头把交椅”。

力争国货美妆第一阵营的还有华熙生物(688363.SH),公司预计2023年营收60.81亿元,归母净利润5.87亿元,不过两项核心指标双降,公司如何延续功能护肤品业务增长,充满挑战。

事实上,珀莱雅之后的追赶者亦凶猛:4月初转战港股IPO的毛戈平,尽管2023年营收体量(28.86亿元)不及珀莱雅(89.05亿元),但同期净利润高达6.64亿元;不甘示弱的还有“港股国货美妆第一股”上美股份(02145.HK),公司借主品牌韩束在抖音爆发式增长,2023年营收41.91亿元,归母净利润4.61亿元。

暗潮涌动下,谁与争锋?

珀莱雅“大单品策略”与多品牌矩阵

随着美妆消费需求不断升级,多品类、多品牌发展策略,也逐渐成为国货美妆的行业共识,而在不同公司的实践中,打法略有差异。

以国货美妆龙头珀莱雅为例,公司以主品牌珀莱雅为核心驱动力,同时培育第二品牌梯队与持续孵化中的品牌,借此“形成以护肤、彩妆、个护领域为雏形的品牌矩阵”。

主品牌珀莱雅无疑是公司“业绩担当”,最近三年(2021年-2023年),主品牌贡献8成以上总营收,营收占比分别为82.87%、82.74%、80.73%。

从成长性来看,主品牌珀莱雅2023年营收71.77亿元,增速36.36%,虽然相比2022年增速37.46%略有放缓,但比起2021年增速28.25%、2020年增速12.43%,依然发挥稳定。

“大单品策略”成为贯穿主品牌珀莱雅发展的关键词。

早在2020年,主品牌珀莱雅以“红宝石精华”、“双抗精华”为尝试探索“大单品策略”。

2023年,主品牌珀莱雅持续夯实“大单品策略”,针对“双抗系列”和“红宝石系列”的核心大单品进行全方位升级;2023年下半年将专利环肽新原料应用于“红宝石面霜3.0”中。

此外,就在2023年,主品牌珀莱雅上线首个高端产品线“能量系列”,聚焦熟龄肌抗老的新解决方案。

除了主品牌继续稳固护肤赛道,珀莱雅也借助第二品牌彩棠,发力彩妆赛道。

2023年,彩妆品牌彩棠实现营收10.01亿元,不仅跻身10亿俱乐部,且同比大增75.06%,这一表现也拉动公司美容彩妆品类营收11.16亿元,同比增长48.28%。

而且,彩棠品牌收入贡献从2021年的5.33%提升至2023年的11.26%。

在公司多品牌矩阵中,还有护肤品牌悦芙媞、洗护品牌Off&Relax(OR),2023年这两个品牌营收分别为3.03亿元、2.15亿元,同比增长分别为61.82%、71.17%。

上美股份、水羊股份追赶凶猛

在多品牌发展策略上,水羊股份则坚持“自有品牌与 CP品牌双业务驱动”的发展战略。

自有品牌方面,水羊股份拥有“EDB”(伊菲丹)、“御泥坊”、“小迷糊”、“大水滴”等多个品牌,已初步构建了高奢、中产、国潮、大众多元的多层次品牌矩阵,品类覆盖面膜、水乳膏霜、彩妆、清洁洗护等。

代理品牌以“水羊国际CP(中国合作伙伴,China Partner)”为平台,不仅与强生集团深度合作,全面承接强生消费品在中国的电商业务,合作品牌包括城野医生、露得清、大宝、李施德林、强生婴儿等;同时也与芬兰护肤品牌LUMENE、意大利米兰彩妆品牌KIKO、美国毛发护理品牌REVITALASH、阿曼王室国礼香水品牌AMOUAGE、西班牙医美院线品牌美斯蒂克(mesoestetic)等合作,涵盖护肤、彩妆、个护、香水、健康食品等5大品类。

2023年,水羊股份营收下降4.86%至44.93亿元,但归母净利润2.94亿元,同比大增135.42%,扣非净利润2.73亿元,同比大增180.80%。

对于公司增利不增收的情况,4月24日,水羊股份相关人士告诉21世纪经济报道记者,“主要源于公司收入结构优化,高客单价、高毛利的品牌收入占比提升”。

对于净利润增长,水羊股份在年报中进一步解释,主要是公司自主品牌多层次品牌矩阵体系进一步完善,CP品牌业务进入良性轨道,整体业务及产品结构进一步优化,高毛利品牌占比持续上升……

伊菲丹等自有品牌放量,成为水羊股份过去一年的亮点之一。

公司指出,2023年,定位高奢护肤的伊菲丹品牌打造出超级面膜、抗光老精华防晒、胶原精粹水及超级CP(超级面膜与胶原精粹水的组合)多个核心产品。

天风证券研报指出,“根据蝉妈妈及魔镜市场数据,伊菲丹2023年线上销售GMV达6.6亿元,2024年有望借鉴伊菲丹的成功经验,进一步孵化佩尔赫乔(法国高端院线品牌)等品牌资产”,不过该研报也强调,“2023年御泥坊处于调整阶段”。

“港股国货美妆第一股”上美股份则手握韩束、一叶子、红色小象等三大主力品牌,此外也布局newpage一页、安敏优等品牌,深耕护肤、母婴、洗护三大赛道。

2023年,上美股份实现营收41.91亿元,同比增长56.6%;归母净利润4.61亿元,同比增长213.5%。

值得一提的是,明星品牌韩束2023年贡献30.90亿元营收,占比超7成,同比增长143.8%,可谓业绩狂飙。

此外,21世纪经济报道记者从上美股份了解到,婴童功效护肤领域的新品牌newpage一页2023年贡献营收1.53亿元,同比大增498.0%。

相比之下,老牌美妆日化企业上海家化2023年营收65.98亿元,同比下降7.16%,扣非净利润3.15亿元,同比下降41.82%。

对收入承压的上海家化来说,调整优化品牌结构,成为大势所趋。

“相比个护家清品类,高端护肤、功效护肤品类的特点是高毛利、高增速、高品牌溢价,”在2023年8月的中期业绩交流会上,上海家化董事长兼CEO潘秋生表示,“公司会延续对于个护家清、护肤、母婴等不同品类的差异化发展策略,一方面针对高毛利、高增速的品类持续投入,提升品牌溢价和复购率;另一方面,针对低毛利、低增速的品类,通过品牌创新和渠道进阶,优化其毛利率结构。”

就在2023年第四季度,上海家化设立美容护肤与母婴事业部、个护家清事业部、海外事业部,调整组织架构,以加快品牌对市场的反应速度。

重仓线上,加码抖音

从渠道端来看,为抓住线上新兴渠道崛起的机会,重仓线上成为不少国货美妆企业的共同选择。

渠道端,珀莱雅推行的是线上渠道为主、线下渠道并行的策略。

2023年,珀莱雅线上渠道收入82.74亿元,同比增长42.96%,不仅连续三年(2021年-2023年)保持40%以上的增幅,且占总营收的比重逐年提升,分别为84.93%、90.98%、93.07%。

具体而言,公司线上直营以天猫、抖音、京东、快手、拼多多等平台为主,线上分销包括淘宝、京东、唯品会等平台。

对珀莱雅而言,公司线上直营是发展重点,2023年收入67.48亿元,增速50.70%,占总营收的比重超过7成。

“作为公司销售占比最大的平台,天猫平台是公司各品牌的重点发展渠道,我们会继续坚持深耕天猫平台,加强与平台的沟通,精细化运营,抢占更多的市场份额。”珀莱雅董事兼CEO方玉友在不久前的2023年度业绩说明会上表示。

此外,21世纪经济报道记者从公司方面了解到,早在2020年12月,珀莱雅开始迅速组建抖音商城团队,成为第一批入驻抖音电商的美妆品牌。

“今年我们也会继续重点发力抖音平台,加强精细化运营,在原有直播号的基础上,根据不同的大单品、人群定位等,开设更多的直播账号。”珀莱雅董事兼CEO方玉友也进一步指出。

由御泥坊品牌起家于淘宝平台发展而来的水羊股份,则自带电商基因。

2023年,水羊股份以线上电商渠道销售为主,线上渠道收入约40.8亿元,占总营收的比重也高达90.79%,与珀莱雅的线上收入占比93.07%,可谓不相上下。

其中,线上销售主要通过天猫、淘宝、抖音、京东、唯品会、拼多多、快手等主流电商平台及“水羊潮妆”、“水羊直供”私域平台等。

据年报披露,2023年,水羊股份在淘系平台(自营、代销、经销)实现收入13.96亿元,同比下降26.70%;在抖音平台(自营)实现收入11.34亿元,同比增长60.56%。

同样重仓线上的还有上美股份。

2023年,公司线上渠道收入占比达到85.6%,其中,加强线上自营销售渠道(占比69.4%),成为公司的线上策略重点。

上美股份在年报中解释,线上自营销售收入由2022年的10.60亿元增加174.5%至2023年的29.09亿元,主要是由于抖音等电商平台带来的收入增加。

通过聚焦韩束品牌、聚焦韩束红、聚焦韩束红礼盒、聚焦抖音渠道等一系列规划,加码布局抖音渠道,上美股份旗下品牌韩束实现业绩狂飙。

2023年,上美股份凭借韩束获得抖音美妆品牌年度总榜第一,全年实现33.4亿元GMV、374.4%的同比增长。

不过,也有业内人士分析指出,“目前各电商平台的流量成本非常高。在线上,让消费者看到某个品牌的成本远比线下要高,如何将营销投入与渠道的精细化运营更好地结合,是大部分美妆企业需要回答的问题”。

(根据相关公司2023年年报、业绩快报、业绩预告梳理)

(作者:朱艺艺 编辑:张伟贤)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。