成也加盟,败也加盟。

编者按:

在经过了2023年的“联名上瘾”“万店宣言”“集体出海”“血拼价格战”等一系列变化后,2024年咖啡茶饮赛道依旧火热。“卷”仍然是行业不变的主题,但市场格局、竞争形式、价格战烈度等都在发生变化。今年以来,瑞幸9.9元促销活动悄悄缩水,星巴克加码下沉市场,茶百道抢位新茶饮第二股……可以确定的是,咖啡茶饮市场增长空间依旧可观,但企业想吃下增量蛋糕难度正不断提升。2024年,21世纪经济报道继续推出系列文章,关注咖啡茶饮赛道重大变化,解析变局之下的企业动态,以期为行业带来新观察与新启示。

21世纪经济报道记者 易佳颖 上海报道 纷纷扰扰的一周过后,茶百道的股价仍没有起色。

4月23日,茶百道(2555.HK)头戴“新茶饮第二股”的冕冠登陆港交所,发行1.48亿股股票,发行价为每股17.50港元,募集金额25.86亿港元。但首日就破发,低开10.06%,收盘时跌幅达26.86%。

实际上,茶百道的破发并不令行业意外。在其上市前夕,某位咖啡品牌负责人在接受21世纪经济报道记者采访时就表示,“有前车之鉴,奈雪的茶现在市值才剩下多少。”

顶着“奶茶第一股”头衔的奈雪的茶也曾在首发当日破发13.5%,此后市值更是一路下跌,直至2023年,开放加盟后,才实现全年盈利。

但从一开始就坚定加盟制的茶百道,仍逃不出“破发”魔咒。其招股书数据显示,茶百道的营业收入由2021年的36.44亿元增加16.1%至2022年的42.32亿元,并进一步增加34.8%至2023年的57.04亿元。2021年至2023年,茶百道净利润的年复合增长率达21.6%。即便如此,资本市场也并不买单。

早在新股认购时,茶百道散户的打新热情就不高,甚至出现未足额认购的现象。值得一提的是,茶百道是今年以来港股募资额最大的IPO。在某位券商分析人士看来,茶百道的破发和股价表现不佳,更多是市场环境原因。“一方面,港股市场近期表现确实不佳,不破发的新股都是少数。另一方面,茶百道发行数目较大,港股市场不好消化。”

但亦有行业人士指出,“新茶饮行业自身也面临挑战,接连几年的高增长放缓之后,行业陷入同质化竞争,资本市场怕是觉得未来想象空间有限。”不可回避的是,当下一二线市场的新茶饮门店相对比较饱和,任何中心街道等人流密集地都是三步一家茶饮店,市场普及之下,红利见顶。

反观此前一度激烈的“第二股”之争,古茗、蜜雪冰城、沪上阿姨均已向港交所递表,面对接二连三的折戟资本市场,还在排队的企业也不免担忧。

成也加盟

新茶饮在资本市场的经历,可谓是一路波折。

在2021年,奈雪的茶成功登陆港交所后,2022年蜜雪冰城就曾寻求在A股上市,未果后才选择转战港交所。

2023年7月底,古茗和蜜雪冰城就都被传出过要赴港交所上市。据统计,彼时至少有6家中国连锁茶饮公司被传出正在酝酿IPO。但后来,有所行动的只有茶百道一家,时至2024年开年,古茗、蜜雪冰城才双双递表港交所。

值得关注的是,无论是还在排队的新茶饮品牌,还是先行一步的茶百道,都是加盟制品牌,就连“第一股”奈雪的茶也向加盟制低头。红餐大数据显示,截至2023年12月,茶饮在营门店总数在63.3万家左右。为了在存量市场立足,茶饮品牌加大提升规模化程度。截至2023年12月,门店数在50家以上的茶饮品牌数占比近四成,其中门店数在500家以上的茶饮品牌数占比也达到了5.0%。

依靠加盟制,新茶饮得以快速扩张。2020年-2022年,茶百道分别新增门店数量为1485家、2844家、1817家,成为门店增长最快的新茶饮品牌之一。根据弗若斯特沙利文的报告,按2023年零售额计算,茶百道在中国现制茶饮店市场中排名第三,市场份额为6.8%,前两名是蜜雪冰城和古茗。

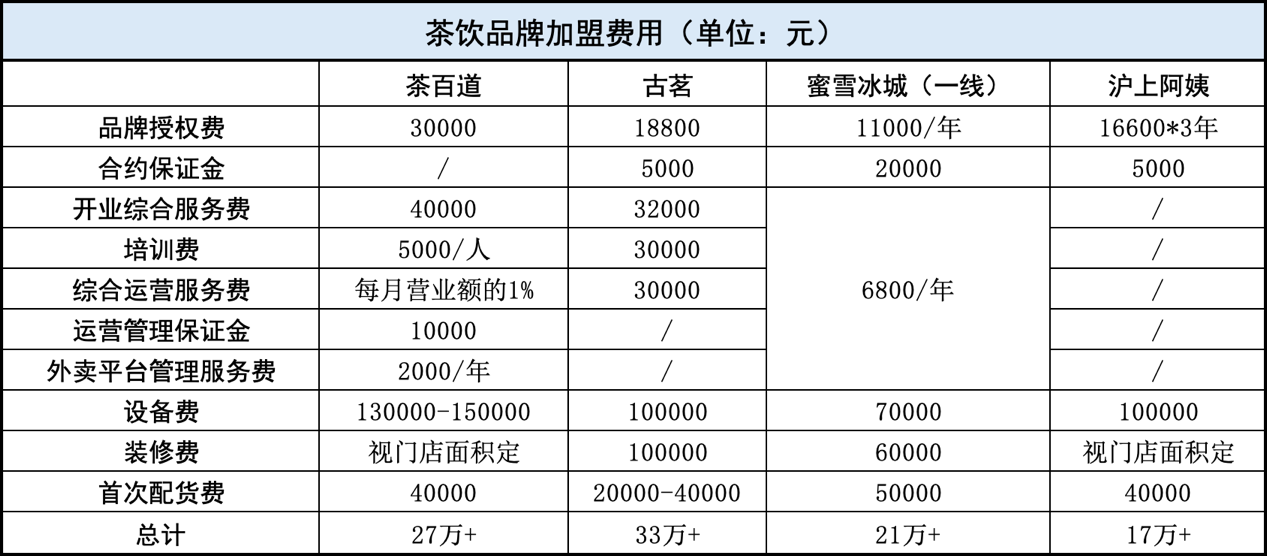

另外,加盟制也使得新茶饮成为一门更具稳定性的to B生意。但品牌授权费并非茶百道的主要收入来源,向加盟商销售货品及设备构成了公司营收的最大比例。据茶百道官网,加盟费用构成中设备费和首次配货费累计在17-19万元不等,远高于3万元的品牌授权费。

同理,蜜雪冰城招股书显示,2023年前三季度,蜜雪冰城通过向加盟商销售商品和设备,分别斩获145.05亿元、6.05亿元的收入,前述两大板块收入占蜜雪冰城总营收的比重分别为94.2%、3.9%,而同期蜜雪冰城来自于加盟费和相关服务费的收入占比不到2%。

(数据来源:各品牌官网)

除了向加盟商出售设备和原料,营业额抽成也是茶百道盈利的一方面。官网显示,茶百道抽成比例为1%(月实收金额满6万元),某资深行业人士进一步解释道,“营业额的1%实际上不低,对于营业达到平均数的门店相当于抽成了净利的5%左右。但这个抽成并不冤枉,茶百道的收入很大程度来源于线上外卖,品牌会做很多线上运营等。”

“确实会有很多品牌成本,但加盟制也是普通小白做生意的捷径了。”一位加盟商在接受21世纪经济报道记者采访时强调。而多位加盟商不约而同地指出,品牌的收费贵与不贵,是相对的,是比较品牌势能而言的。

败也加盟

加盟制的简单直白,也降低了“新茶饮故事”的想象空间。

上述券商人士指出,“虽然新茶饮还在开拓下沉市场和海外市场,试图力证发展潜力,但资本也不傻,国内市场基本饱和,下沉市场的容纳量相对有限,海外市场口味方面也会面临很多水土不服。”

随着茶饮市场的不断饱和,各大品牌纷纷加大投入,力图在市场中占据更有利的位置,像喜茶、奈雪的茶主打直营的品牌也纷纷放开加盟,这自然导致了消费者分流和销售额的下降。“自从附近新开了一家喜茶,门店的月营业额就掉了20%-30%。”某茶饮加盟商告诉21世纪经济报道记者。

弗若斯特沙利文数据显示,2022年新式茶饮连锁品牌在中国新式茶饮店市场的市场占比为62.7%,预计到2027年,新式茶饮连锁品牌的渗透率将增长至72.8%。同时我国现制茶饮店行业规模在2018年至2023年的复合增长率为25.2%,2024年至2028年复合增长率预计为15.4%。

“原本还会有门店保护距离,但随着门店被加密,距离也在缩短。”另一位资深加盟商解释道,他做过大大小小的加盟餐饮生意,大多不长久,“市面上同类的品牌一多,竞争加剧,营收、利润都会直线下降,如果所加盟品牌自身的产品创新再跟不上,那就离亏损不远了。”

而随着门店数量的迅速增加,品牌的管理和运营难度也随之加大,部分门店可能因地理位置不佳、运营不善等因素,导致销售额无法达到预期水平。加盟制度助力新茶饮迅猛扩张的同时,也给供应链管理带来了前所未有的挑战。要确保遍布各地的门店都能够遵循统一的运营规范,并非一件轻松的事情。

近年来,新茶饮在食品安全方面已经遭遇了诸多问题。今年“315”期间,多家品牌均被爆出食品安全问题。“加盟店的管理是行业的老大难问题,有监控但肯定不会24小时盯着,而是抽查制,一万家门店里抽看10-20家,督导巡查也是,再加上品牌所跨地域广,实际上能起到的作用也有限。”加盟餐饮品牌市场工作人员解释道。也有分析人士指出,食品安全问题的关键是在于品牌高层的重视,重视是自上而下的。

屡见不鲜的食品质量和服务问题似乎正在埋下“定时炸弹”。截至4月30日,记者在黑猫投诉上搜索各家新茶饮品牌均有上千条投诉,其中不乏与食品安全、服务态度相关的投诉内容。可见,随着加盟店数量的不断增加,茶饮公司对加盟店的管理难度也在逐渐加大。

新式茶饮市场的竞争激烈程度从未减弱,在这场没有硝烟的战斗中,上市也只是一个阶段性胜利。

(作者:易佳颖 编辑:包芳鸣)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。