白酒股前十不进,去年位次再降一位。

21世纪经济报道记者肖夏 重庆报道

在白酒上市公司中,口子窖很特别。

1990年代末,白酒行业还是浓香主导,口子窖已经开始强调兼香,另辟新赛道。

2000年代初,大量白酒还在50元以下价位带竞争,主打年份概念的“口子窖五年型”已经小有规模,此后口子窖高端产品不断扩充,一度成为徽酒龙头。

2015年上市之初,口子窖最大的股东是高盛,彼时A股鲜见大股东是外资背景的白酒上市公司。两年后高盛退出,口子窖变为当时白酒行业少数民营控股的上市公司之一。不同之处在于口子窖有两位实控人,董事长徐进以及原监事会主席刘安省。

4月底,口子窖披露了2023年报和2024年度一季报:2023年实现收入59.62亿元,同比增长16%,归母净利润17.21亿元,同比增长11%;2024年一季度实现收入17.68亿元,同比增长11%,归母净利润5.89亿元,同比增长10%。

在白酒股中,两位数增长是符合预期的表现,但对比两大徽酒和口子窖自身的经营目标,这一增长并不算突出。

21世纪经济报道记者注意到,在此前退出白酒股前十后,口子窖2023年位次再退一位,其去年提出五年力争徽酒头部,但去年业绩刚满足股票激励计划第一期解禁的要求,与省内对手古井贡酒、迎驾贡酒的收入差距还在继续拉大。

口子窖的盈利能力领先优势也不再。从年报、一季报的销售费用、管理费用、合同负债、应收票据及账款等多项经营数据可看出,其要重回徽酒头部,还有不少挑战。

与两大徽酒差距拉大

评价口子窖去年的业绩,有很多维度。

根据口子窖2023年3月公布的股权激励计划,其第一期40%的股票解禁要求是2023年营收同比增长15%,或剔除股份支付费用影响后的扣非净利润同比增长15%。去年口子窖的营收同比增长16%,业绩考核达标。

但对比同行可看出,口子窖的行业地位还在后退。

2015年上市第一年,口子窖实现收入近26亿元,归母净利润6亿元,同比大涨四成,是当时白酒板块的明星。这一年,白酒股营收前十分别是贵州茅台、五粮液、洋河股份、泸州老窖、古井贡酒、顺鑫农业旗下牛栏山、山西汾酒、迎驾贡酒、口子窖、今世缘。

2022年,口子窖不仅营收被今世缘远远甩在身后,也被舍得酒业、迎驾贡酒反超,退出了白酒股前十的队伍,落至徽酒第三。2023年,口子窖继续前十不进,还因为珍酒李渡“横空出世”,位次再退一位。

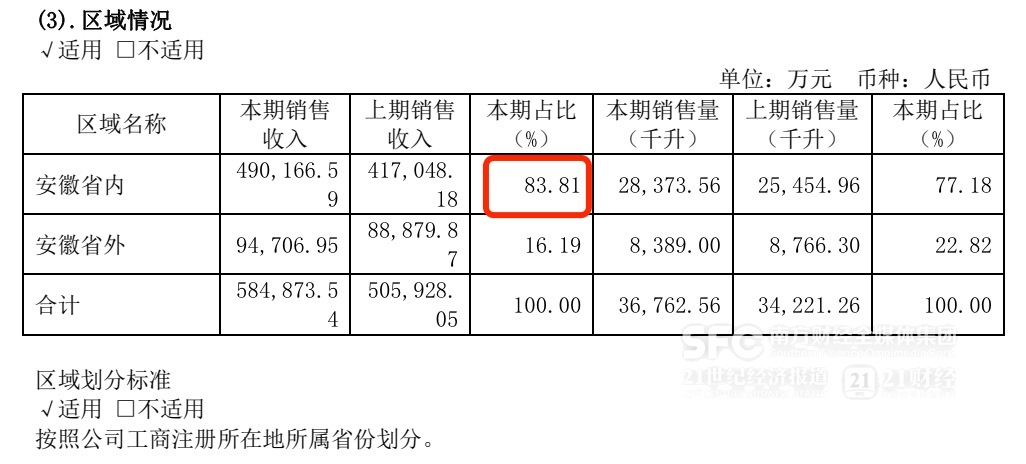

口子窖八成以上的收入来自安徽省内,因此徽酒内部对比也是重要的维度。21世纪经济报道记者注意到,2023年口子窖与古井贡酒、迎驾贡酒两大竞争对手的收入差距还在拉大。

2022年口子窖营收51.35亿元,迎驾贡酒营收55.05亿元,差距是3.7亿元,迎驾贡酒超越口子窖。2023年,口子窖营收59.62亿元,迎驾贡酒营收67.2亿元,营收差距拉大至7.58亿元,差距翻倍。

古井贡酒更是早就确立了领先地位。2015年古井贡酒营收52.53亿元,是当年口子窖收入的两倍。2023年,古井贡酒营收202.54亿元,是口子窖收入的三倍以上。

这种差距,还有继续拉大的趋势。今年一季度,古井贡酒收入82.86亿元,迎驾贡酒收入23.25亿元,口子窖收入17.68亿元,与前两者的收入差距分别是65.18亿元和5.57亿元,同比去年继续拉大。

分产品来看,2023年口子窖主力的“高档白酒”收入保持了两位数增长,但“中档白酒”收入下滑了近20%,“低档白酒”收入仅增长0.72%。

2023年,口子窖的高档白酒产量同比增长21%,而销量同比增长13%,增长少于产量,中档白酒、低档白酒产量同比双双下滑27%左右。整体10%的销量增长实际上是低于收入增长的,这说明口子窖去年的收入增长更多靠提价或卖更多相对更高价的产品。

面对省内对手持续高速增长,口子窖也喊出了新目标。

2022年,口子窖请来了国际著名咨询公司麦肯锡提供五年战略规划,后麦肯锡人士出现在口子窖的新品发布活动上。

去年年中口子窖披露,“咨询公司通过市场研究、行业调研、消费者调研、渠道研究等多维度输入,制定了口子酒业五年战略目标:未来5年,需要在销售额、品牌影响、渠道欢迎度等方面力争徽酒头部。”

口子窖没有明确如何定义“徽酒头部”,如果以销售额比肩迎驾贡酒为最低标准,任务较为艰巨。

盈利增长放缓

白酒行业的份额持续向行业龙头、区域龙头集中,已经是公认的事实。

口子窖也在2023年报中提到,随着居民消费水平提高和消费者消费观念的升级转变,白酒行业转向常规增长、市场向名优酒、老品牌和核心产品集中度会进一步提高。

这对口子窖,有利有弊。

挑战的一面在于,口子窖目前的规模处于行业中段,有被龙头进一步挤占市场空间的可能。

上市九年,口子窖一直未能走出安徽市场,相反其对省内收入的依赖不降反升。2015年,口子窖的安徽省内收入占比77%。2023年,其安徽省内收入占比已经提升至近84%,比前一年继续提升。

但在省内,口子窖不仅收入规模落后,盈利也被古井贡酒、迎驾贡酒甩在身后。

2015年,口子窖的归母净利润6.05亿元,迎驾贡酒归母净利润是5.3亿元,古井贡酒也只有7亿出头,差距并未拉开。

2023年,古井贡酒归母净利润已经增长至近46亿元,迎驾贡酒归母净利润增长至22.88亿元,口子窖归母净利润17.21亿元。

较好的盈利能力,曾经是口子窖的优势。2017年,口子窖与古井贡酒一道,归母净利润双双超过10亿元,与其体量接近的舍得酒业、珍酒李渡、迎驾贡酒都是最近三四年才陆续突破这一关口并实现反超。

这与口子窖较长的历史有关。其前身可追溯至民国时期的濉溪商会同源酒坊,后国营濉溪酒厂在1950年代便启动了扩建,1990年代末便完成改制组建了口子集团。其所在的安徽淮北市濉溪,历史上也以多美酒闻名。

较长的经营历史,让口子窖更早进入了积累老酒的周期,从而后来得以率先推出了年份酒概念的产品。这也是市场青睐老酒有利于口子窖的一面。

2023年报显示,口子窖含基酒的半成品酒库存增长至29.33万千升,在白酒行业位居前列。可做对比,贵州茅台2023年末的半成品酒(含基酒)库存是27.98万千升。

过去一年,口子窖还在继续加码产能建设。口子产业园区项目一期制曲、酿酒、储酒、包装全部投产,二期酿酒车间新增投产30个班组,新增产能6000余吨;部分基酒库投入使用,新增储酒能力约1.8万吨。未来口子产业园完全投产后, 65度原酒产能将达到6万吨。

不过口子窖的产能利用率并不算高。截至2023年末,口子窖设计产能8万千升,实际产能不到3.76万千升,实际产能比去年多了3700多千升。

对比上市最初那几年,近年口子窖的盈利增长爆发力明显下滑。

2015年至2018年,口子窖连续四年实现归母净利润同比增长25%以上,远远快于同期营收增长,有两年盈利增长超过40%。但2023年,其归母净利润、扣非归母净利润都同比增长11%左右,都慢于营收增长。事实上,其2023年归母净利润和2019年基本是持平的。

多项费用大涨、合同负债下降

影响口子窖盈利的因素很多。

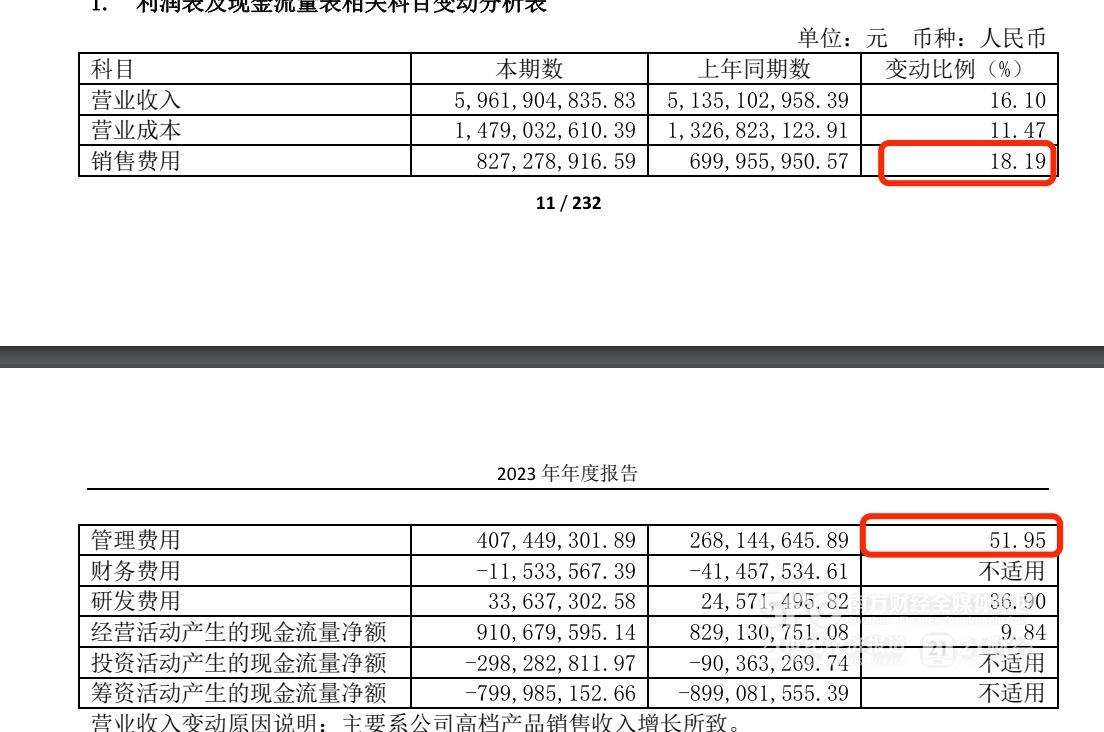

2023年口子窖盈利增长放缓的原因主要是费用提升:销售费用8.27亿元,同比增长18%;管理费用4.07亿元,同比大幅增长近52%。光是这两项,去年口子窖就多花了2.66亿元。

(口子窖去年销售费用、管理费用变化,来自2023年报)

其中,增长最多的是促销及业务费,从前一年的2.77亿元增长至3.52亿元,一年多了7500万元。

其次是股权激励带来的费用。2023年口子窖推出的新一期股权激励计划,带来了3389万元的股权激励费用,计入管理费用。首批125.4万股的股票将在4月28日解禁。

差旅招待费用也出现了大幅增长。2023年,归属于管理费用的“办公差旅及招待费”翻了一倍,从前一年不到一千万元增长至2023年的近2413万元;归属于销售费用的“会议、办公、差旅、招待费”从前一年不到865万元增长至近1626万元。

邀请麦肯锡做战略规划,也带来咨询服务费翻倍式增长。2022年口子窖的咨询服务费从前一年的300万出头增长到1289万元,2023年继续增长至3827万元,已是2021年时的10倍。

这当中的股权激励费用、咨询服务费都是短期项目,影响最大的还是促销及业务费。口子窖以省内收入为主,这说明了面临激烈的同省竞争,口子窖需要通过增加费用来抢占市场。周所周知,安徽白酒市场竞争异常激烈,各大酒企抢终端、抢渠道的模式层出不穷。

但渠道的拿货意愿并没有提升,反而有所下滑。

2023年底,口子窖的合同负债余额为3.97亿元,连续第四年下降,仅有2020年同期的一半。2024年一季度末,合同负债余额为3.75亿元,也比去年同期有所下滑。

与此同时,口子窖的应收票据及应收账款2023年底增长至4.46亿元,2024年一季度末大幅增长至8.69亿元,后一数据是历年同期新高,高于前五大白酒龙头和徽酒同行。作为对比,古井贡酒2023年底和2024年一季度末的应收票据及应收账款分别是1亿出头和6800多万元,迎驾贡酒分别是3800多万和5100多万元。

合同负债主要是经销商已按合同打款但酒企还没发货的对应项目,应收票据及应收账款则是酒企放宽打款政策、允许经销商先拿货后完成付款而产生的项目,前者越高说明渠道对产品的信心越足,后者越高则说明酒企完成业绩的压力增加。

口子窖账上的现金也在减少。2023年末,其货币资金余额为15.15亿元,比前一年少了1.65亿元,2024年一季度末为9.06亿元,同比少了9200万元。

按照股权激励计划的考核目标,今年口子窖的营收或者剔除股权激励费用影响的扣非净利润要比2022年增长30%,按此推算其2024年营收至少要到66.76亿元左右。而古井贡酒、迎驾贡酒2024年的营收目标分别要到244.5亿元和73.92亿元以上,都超过口子窖。

显而易见,口子窖迈向徽酒头部的征途不会轻松。

(作者:肖夏 编辑:骆一帆)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。