预期在改善,房企债券融资连续三个月增长|楼市现止跌回稳信号

房屋和土地交易升温,也有助于融资。

21世纪经济报道记者张敏 北京报道 受多重因素影响,近期房地产企业在融资端的动作开始增多。

12月2日,保利发展宣布,面向专业投资者公开发行2024年第五期公司债券。此次债券发行规模不超过15.00亿元,债券期限分为5年期和7年期两个品种,利率询价区间分别为2.0%~3.0%和2.3%~3.3%。保利称,此次募资将用于偿还其他有息债务,具体为偿还发行人银行借款。

同一天,厦门国贸、合肥城建均宣布发行中期票据,规模分别为5亿元、10亿元。武汉城市建设集团当日也表示,发行13亿元超短期融资券。

这种密集的融资动作并不是12月才出现,此前,房企发债的积极性已经有所提升。

中指研究院统计数据显示,今年9月至11月,房地产企业债券融资总额连续三个月同比正增长。这其中虽有去年同期基数较低的因素,但也反映出开发商的预期已有所改善。

分析人士指出,9月末的一系列稳楼市政策正在起到积极效果,若四季度楼市能持续止跌企稳的走势,机构信心有望回升,并有助于继续改善融资环境。

民企发债积极性提高

近年来,房地产企业非银融资中,境外债和信托融资的金额与占比均呈下降趋势,信用债、ABS(资产支持证券化融资)逐渐成为主力。

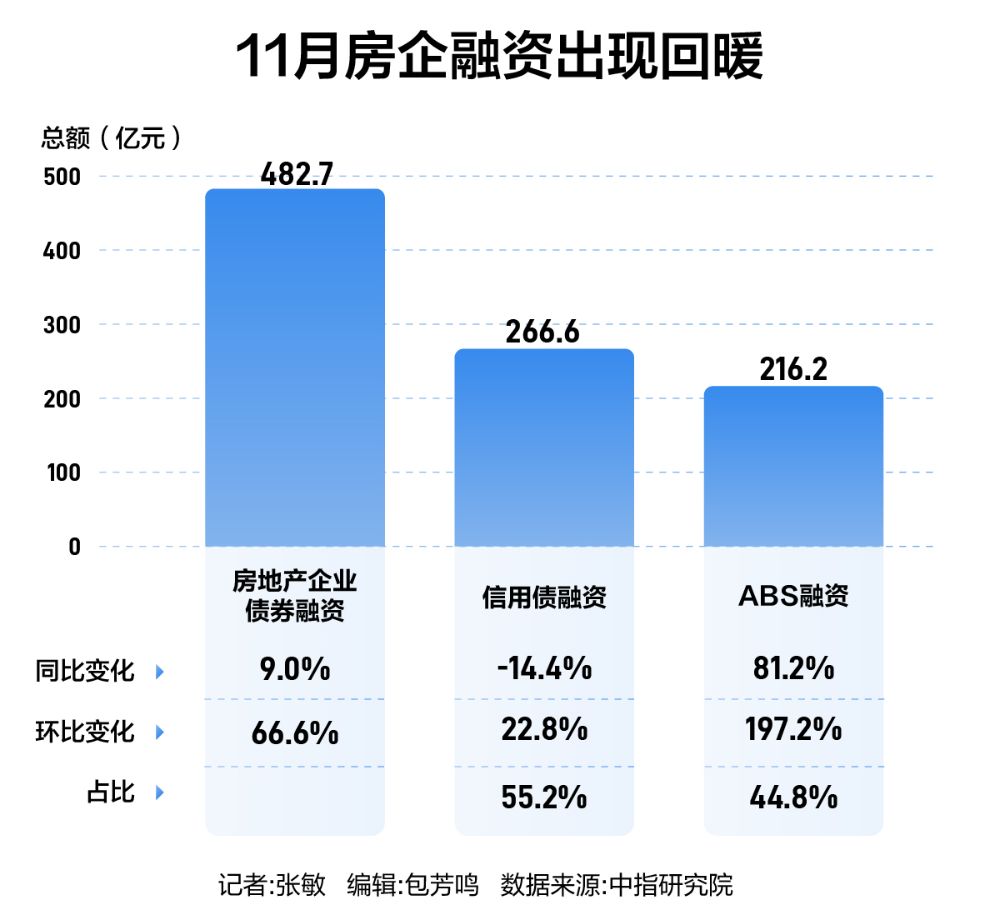

中指研究院的统计数据显示,2024年11月,房企债券融资总额为482.7亿元,同比增长9.0%,连续三月出现同比正增长,环比增长66.6%。成本方面,11月房企债券融资平均利率为2.73%,同比下降0.85个百分点,环比下降0.25个百分点。

从融资结构来看,11月房企信用债融资266.6亿元,同比下降14.4%,环比增长22.8%,占比55.2%。

虽然房企的信用债发行总量有所下降,但民营房企发债规模显著增加。11月共有5家民营和混合所有制房企完成信用债发行,分别为新城控股、绿城、美的置业、新希望、滨江集团,发行总金额46.3亿元,创年内新高。其中,新城控股于月末发行了2024年度第二期中期票据,发行规模15.6亿元,期限5年,票面利率3.50%,认购倍数为1.97倍。

但考虑到民营房企发债融资数量较少,且有一定的随机性,此举是否反映出民企发债规模提升的趋势,仍待进一步观察。

值得注意的是,当前信用债发行渠道仍向优质房企敞开,但总体受益企业数量相对有限。相比之下,ABS更看重资产质量和现金流,一些持有优质资产的房企将其视作拓宽融资渠道、盘活存量资产的重要方式。

11月房企ABS发行规模为216.2亿元,同比增长81.2%,环比增长197.2%,占比44.8%。其中,类REITs(不动产投资信托基金)是发行规模最大的一类资产证券化产品,占比达53.4%;其次是供应链ABS,占比为29.1%;CMBS(商业房地产抵押贷款支持证券)/CMBN(商业地产抵押贷款支持票据)占比17.5%。

11月20日,中信证券-越秀商业持有型不动产资产支持专项计划完成发行,这是市场上第四单持有型不动产ABS,也是首单商业物业持有型不动产ABS。

与此同时,近年来房企发行境外债的规模仍然较小。根据中指研究院的统计,自今年8月以来,房地产企业已连续四个月未发行境外债。

四季度至关重要

在楼市深度调整、房企投资热情减弱的背景下,近年来房地产企业对融资的需求有所下降。其中,民营房企融资需求的收缩尤其明显。

今年2月以来,房地产行业债券融资额度连续7个月低于上年同期。自9月起,这一指标终于转正,并连续三个月保持同比增长。

中指研究院指出,2024年1-11月,房地产行业债券融资总额4852.7亿元,同比下降24.0%。但近几个月的降幅已明显收窄。

政策层面释放出的积极信号,被认为是房企融资积极性提升的重要因素。

今年9月24日,央行宣布将“金融16条”和经营性物业贷款两项阶段性政策延期至2026年底。

“金融16条”出台于2022年11月,涵盖保持房地产融资平稳有序、积极做好“保交楼”金融服务、积极配合做好受困房地产企业风险处置、依法保障住房金融消费者合法权益、阶段性调整部分金融管理政策、加大住房租赁金融支持力度等六大方面内容,是保障房地产企业融资的重要指导性政策。

经营性物业贷款政策于今年初出台,细化了经营性物业贷款业务管理口径、期限、额度、用途等要求。被认为是支持民营房企融资的重要政策,尤其是在商业地产领域有所布局的民营房企。

北方某大型民营房企相关负责人向21世纪经济报道记者表示,对于布局商业地产的企业来说,放开经营性物业贷款,不失为一项重要的融资渠道,该政策还有助于房企拓展经营性业务,探索新发展模式。他还透露,前几年曾向监管部门呼吁放开该项政策。

以龙湖为例,今年上半年,龙湖集团经营性物业贷款净增219亿元。标普在最近的一份评级报告中指出,通过经营性物业贷款,龙湖集团将能够全额偿付2024年剩余和2025年到期的境内债券。

土地交易的升温以及融资成本的下降,也有助于房企加快融资端的动作。前述房企人士表示,年末不少城市推出优质地块,企业在拿地后,便可依托在建项目开展融资。

该人士还指出,当前房企发债的成本较低,通过发债做债务置换,也是一些房企的选择。

中指研究院企业研究总监刘水向21世纪经济报道记者表示,整体来看,9月底中央的一系列举措有效地提振了市场信心,最近两个月,市场出现阶段性回稳。

他认为,今年四季度对明年房地产预期和走势至关重要,相关举措若能够在四季度落地形成合力,将对明年市场企稳形成有力支撑。在市场止跌企稳后,机构信心有望回升,有助于改善融资环境。而当房企受市场回暖刺激恢复拿地后,其新增资金需求也将释放。

(作者:张敏 编辑:包芳鸣)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。