勾勒第三方数据中心运营企业的地域版图

21世纪经济报道 记者郭美婷 南方财经全媒体集团 记者李润泽子 实习生 周逸婷 广州报道

“东数西算”标志着数据中心无序化建设的结束和行业格局的重塑。

当前,我国数据中心市场格局由三大基础电信运营商和众多第三方数据中心运营商组成。根据《中国第三方数据中心运营商分析报告(2022年)》,2020年基础电信运营商约占总市场规模的54.3%,第三方数据中心运营商市场规模占比为45.7%,对比2019年的40.7%,市场收入占比有明显提升。

几乎拥有半壁江山的第三方数据中心运营商,在长期产业发展以来形成了怎样的地域布局?“东数西算”又将如何影响企业的未来规划?企业有何出海策略?

21世纪经济报道根据市场份额、业务模式、资源布局等选择了万国数据、世纪互联、秦淮数据、数据港、光环新网及奥飞数据六家头部企业,从其近期发布的财报中剖析其当前产业分布的形成原因及发展趋势,以期粗略勾勒出第三方数据中心运营企业的地域版图。对企业而言,未来是机遇,也是挑战。

独占鳌头京津翼

长期以来,我国数据中心产业分布形成了“东热西冷”的格局。

根据《2021年中国数据中心市场报告》,2021年华北、华东、华南区域数据中心存量机柜总数分别占全国总数的79%,整体上架率约在60%-70%。

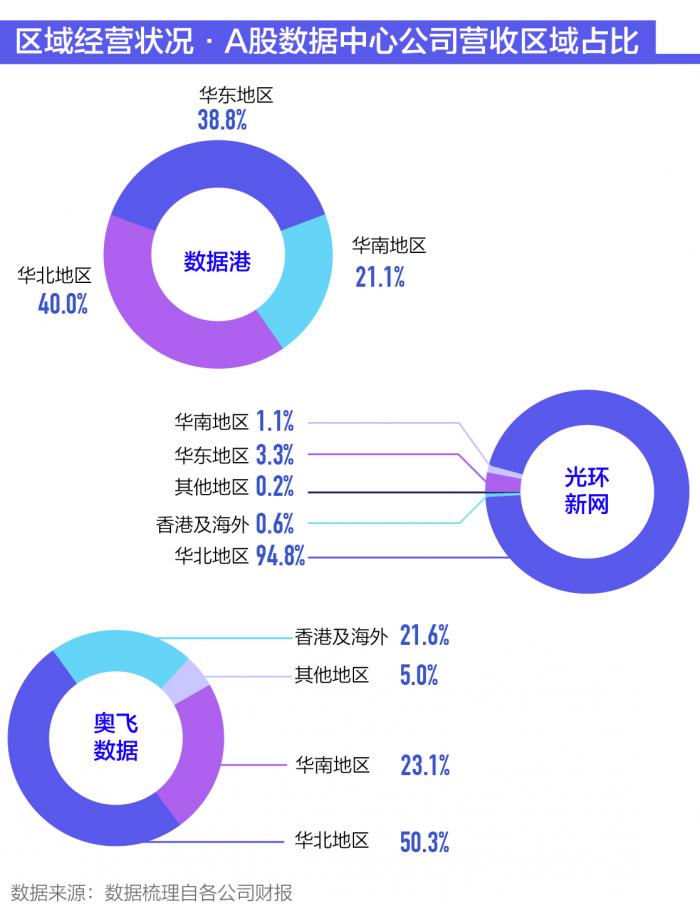

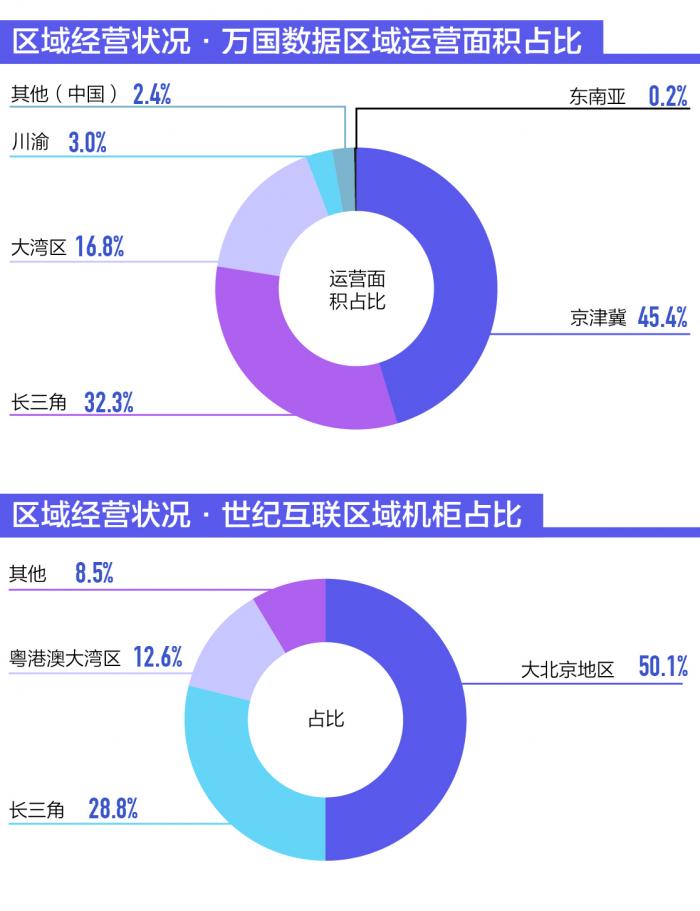

这一布局也体现在六家数据中心产业头部企业2021年的财报中。财报显示,京津冀、长三角和粤港澳大湾区是产业的主要聚集之地,其中,又以京津冀所在的华北地区厂商资源最为繁荣。

以奥飞数据为例,截至2021年12月末,其在北京、广州、深圳、海口、南宁、廊坊拥有12个自建自营的数据中心,而近年重点布局的以北京、廊坊为主的华北区域业务收入超过6个亿,比2020年增长了76.83%,成为公司业绩增长的主要驱动力。

国金证券通信行业首席分析师罗露分析,一方面,华北地区温度较低导致能耗较低,降低数据中心运营成本。另一方面,数据中心建设也以需求为导向。

大量头部互联网企业的聚集、雄厚的资本,使得一线城市及其周边地区的数据中心长期以来占据行业的领头位置。“靠近客户”几乎是六家企业在谈及选址时都会提到的重要考量因素。

万国数据2021年财报显示,其数据中心的开发和运营地主要在上海、北京、深圳、广州、香港、成都和重庆等主要金融、商业、工业和通信枢纽,这些地区对高性能数据中心服务的需求相当集中。

“我们的客户通常使用我们在一线市场的数据中心来存放他们的高关键性、时延敏感的数据和应用程序。我们的数据中心位置为我们的客户提供方便的连接,此外,这些市场中广泛的多运营商电信网络使我们的客户能够提高设施的性能并降低连接成本。”万国数据表示。同时,为跟上需求的步伐,万国数据还在这些城市地区的外围战略位置开发更多数据中心项目,使超大型客户能够满足他们在单个站点上更大规模部署IT容量的要求,并随著时间升级,同时保持在可接受的网络延迟参数范围内。

“区域网络性能是数据中心布局选址的重要依据,由于北上广深等一线城市用户需求集聚,这是多数企业目前布局形成的历史原因。”中国工商银行投资银行部分析师徐可源表示。

(*世纪互联机柜占比为自建机柜的占比)

近年来,随着一线、二线城市产业政策收紧,受电力、土地资源等限制,数据中心需求已逐步向周边区域外溢,一些大型云计算服务商开始在三四线城市布局自建机房。光环新网就在北京及环京河北地区数据中心项目和能耗指标审批收紧的情况下,以天津宝坻项目承接从北京外溢到周边的数据中心需求。

向西拓展

今年2月,国家发改委等多部门联合印发通知,同意在8地启动建设国家算力枢纽节点,并规划了10个国家数据中心集群,“东数西算”工程正式全面启动。

该工程标志着数据中心无序化建设规划的结束和行业市场格局的重塑,弥合东西部计算资源差距。今年多家企业发布的年度财报中都提到,其发展思路将紧跟“东数西算”的数据中心布局规划指引。

在光环新网2021年财报报报告期间,西部地区是除上述北京、上海、广州周边区域外,部署机柜数量最多的区域,占比大约18%,公司持续在新疆地区推进数据中心业务。此外,2021年12月,光环新网位于华中地区重要的业务枢纽——长沙项目开工,建成后可提供16000个机柜服务。

“湖南省处于‘东数西算’8个国家算力枢纽节点的正中区域,向东可对接长三角,向南直面粤港澳大湾区,向西倚靠贵州和成渝,长沙地区正在吸引互联网头部企业前往布局。”光环新网表示,该项目将为用户提供国际混合云、定制化私有云、智算中心、工业互联网以及数据中心全生命周期服务,并将打造成为绿色节能型数据中心。同时,公司还与中国电信股份有限公司湖南分公司签署了《湖南电信光环新网合作机房共建合作协议》,在IDC建设运维、营销发展等方面建立合作。

罗露分析,截至2020年底,云端数据中心承载的数据量和边缘侧数据量接近5:5的比例,预测2025年以后云端数据中心承载的数据量占比将会下降至20%左右,接近80%的数据将会分散在边缘侧,需要更多非一线城市数据中心承载。

“IDC行业具备科技地产属性。”他表示,未来IDC地理位置发展将产生两条扩张路径:一是把握一线城市核心区位优势,逐步向周边二线城市延伸,如华东地区的无锡、昆山、南通;二是靠近自然条件比较好或可以使用再生能源的地方,如贵州、乌兰察布、张北、河源,以降低运营成本。根据产业链调研,同样规模数据中心,上海通过电力方式制冷,张北通过风冷,每年运营成本可以降低约20%。

但这并非意味着所有数据中心都应该在西部建设。徐可源认为,应根据业务需求进行分散,将时延要求较低的业务逐步挪到西部,而需要高算力、低时延的业务还留在东部。

该工程同时也为企业带来了监管和经济上的不确定性,万国数据也在财报中提及:“该项政策的实际实施情况以及该项政策将会如何影响客户需求存在不确定性。例如,通过该政策,政策机关可能会分配更多能源配额予我们尚未锁定资源的十个指定数据中心集群内地区及取消对我们已锁定资源的指定数据中心集群外地区的土地和税收优惠政策,这可能会对我们的业务产生不利影响。”

罗露表示,“东数西算”对于厂商而言,该政策既是机遇也是挑战。在政策推动、行业发展成为长期趋势的情况下,厂商需要提升技术水平,并加速布局,以占领先机。

亚太新蓝海

近年来,东南亚等新兴市场互联网渗透率不断提升,刺激数据中心企业积极出海进行业务布局。

徐可源认为,目前国内对于新建项目的监管审批愈发严格,且国内互联网流量或数据中心需求正处于两轮需求高峰期间隔之际。第一轮高峰是从电子商务开始到短视频直播的繁荣,发展至今已几近顶端;而下一轮工业互联网或更大范围的云计算、物联网时代,尚未到来。在此背景下,多数数据中心企业会寻求出海。

此外,数据中心布局国外也由需求带动。罗露指出,由于下游互联网公司在海外投资新项目时,会优先考虑将数据中心外包给现有合作伙伴,数据中心企业会根据当地情况,选择自建基地或收购当地企业来完成新建项目。

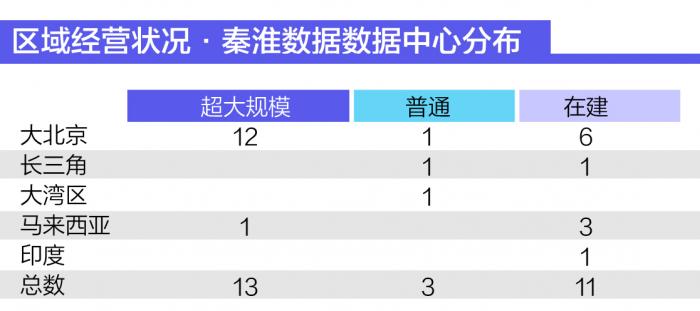

截至2021年,奥飞数据、秦淮数据、万国数据等企业已在财报中透露有海外布局,布局区域包括东南亚、欧洲、美洲等。从目前趋势看,东南亚与亚太新兴市场是数据中心产业“登陆”的一个焦点。

(*此处统计的超大规模及普通的数据中心均已投入使用,在建的数据中心中涵盖了超大规模和普通的数据中心)

企业如何选择出海“抢滩地”?在徐可源看来,欧美地区的优势在于市场成熟、体量大,尤其对于以收购方式进入当地市场的企业而言较为方便。但成熟的市场也意味着将面临和国内同样的困扰,互联网流量发展到达瓶颈期、能源监管趋严。今年3月,Meta就因当地政府对环境问题存在担忧,而被暂停在荷兰建立一个大型数据中心的计划。同时,数据中心作为数字基础设施在欧美可能遇到的政治风险也值得企业考量。

相比于欧美市场,东南亚数字经济正处于高速发展期,对数字基础设施建设的需求逐步提升。谷歌、淡马锡与贝恩公司联合发布的《e-Conomy SEA(2021)》报告显示,2019年至2021年,东南亚六国(这里指印度尼西亚、马来西亚、菲律宾、新加坡、泰国和越南六个国家)的互联网用户数量已经从3.6亿增长到4.4亿,仅2021年就新增4000万互联网用户,互联网渗透率已达75%;2021年底,东南亚六国互联网经济的总商品价值(GMV)将达到1740亿美元,预计2025年将达到3630亿美元,年均复合增长率为20%。

“综合来看,东南亚市场更有优势。”徐可源说,由于市场不成熟,我国企业在该区域市场布局时,难点可能是企业需要在基建、配套等方面做更多的工作。

罗露同样更看好东南亚与亚太新兴市场。“东南亚与亚太新兴市场人口密度较大,有算力需求的地区较为集中,可以实现规模化。同时,由于当地企业相较于欧美地区并不强势,我国企业有望凭借下游互联网厂商入驻时占领数据中心市场先机。”

(图上数据梳理自万国数据、世纪互联、秦淮数据、数据港、光环新网及奥飞数据六家公司2021年年度财报,制图:徐晖)

(作者:郭美婷,李润泽子 编辑:诸未静)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。