基金投顾业务在国内仍属于新生事物,大多数基金投顾试点机构的组合策略成立仍未超过1年,组合策略的风险等级评定并没有明确的统一标准和监管指引。

#编者按#

本篇是《基金投顾组合风险等级评定研究》系列的第二篇文章,上一篇文章《基金投顾组合策略风险等级评定研究(1):24家机构组合最高风险等级不超过R3,R3组合策略计划权益仓位没有明显范围,覆盖0%-100%》从风险等级分布、风险等级和业绩比较基准的关系入手,分析组合策略的事前资产配置对风险等级评定的影响。本篇文章将从风险等级和权益类基金配置比例的关系、风险等级和风险收益特征的关系入手,分析组合策略事后资产配置和风险等级的相关性,全面梳理当下基金投顾组合策略风险等级的评定现状。

获取完整报告请联系课题组:19521241569(微信同号)。

研究发现三:

风险等级×权益类基金配置比例:R2组合权益类基金配比中位数为7.81%,但有组合配比高达37.68%

从公开披露情况看,机构主要有两种资产配置的披露方式,一种是把持仓基金汇总成货币类、固收类、权益类三类。但这种分类方式针对偏债的灵活配置型基金有一定的差异,部分机构(例如国泰君安证券、平安证券)将其归为权益类,但大多数机构(例如中欧财富、招商基金、广发基金等)将其归为固收类。另一种是把持仓基金类别分得更细,细分为股票类、债券类、混合类、货币类、QDII五大类,部分机构(工银瑞信基金、建信基金、景顺长城基金、国泰基金等)还会把指数类基金细分出来。

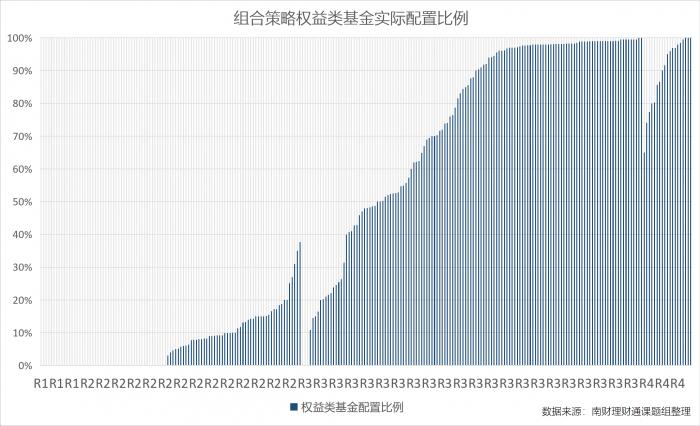

课题组统计了组合策略在2022年6月1日-2022年7月19日期间持仓的国内权益类基金、跨境权益类基金和商品型基金,将其整体配置占比作为产品权益类基金实际配置比例的参考,分析风险等级和权益类基金配置比例的关系。

课题组剔除了341个组合策略中无法计算其权益类基金配置比例的组合策略后,剩余252个组合策略样本数据,以风险等级和权益类基金实际配置比例为分析指标,绘制了图5和图6。

图5以风险等级为横坐标,从左至右风险等级逐步提高,以权益类基金实际配置比例为纵坐标,同样可以看出,随着风险等级的提高,组合策略权益类基金实际配置比例也在提高。低风险、中低风险、中高风险的组合策略在权益类基金配置比例上有明显的区分度,而中风险的组合策略权益类基金配置比例下至0%,上至100%。

(图5-组合策略权益类基金实际配置比例)

图6是细分到不同风险等级的组合策略权益类基金配置比例的四分位图。

(图6-不同风险等级组合策略权益类基金实际配置比例四分位图)

具体来看,R1(低风险)的组合策略有18个,均不配置权益类基金。R2(中低风险)的组合策略有83个,权益类基金比例中位数为7.81%,75%分位数为13.61%,配置比例集中在20%以下。有31个组合策略配置比例为0,5个组合策略权益类占比超过20%,分别是华安基金的“简单投”、嘉实财富的“重明鸟”、汇添富基金的“添富养老2030”、先锋领航投顾的“65%稳健资产”、中金财富的“配置加力-平衡型(R2)”,权益类基金配置比例分别为25.1%、26.95%、31.05%、35%、37.68%。

R3(中风险)的组合策略有132个,在权益类基金配置比例上较为分散,中位数为87.84%,25%分位数为51.88%,75%分位数为98.13%,最大值为100%。3个组合策略权益类基金配置比例为0,分别是嘉实财富的“绝对收益”、国泰君安证券的“安鑫理财组合”、国金证券的“百分进取·黄金赛道组合策略”,57个组合策略权益类基金配置比例在95%以上,其中嘉实财富的“丰收之选1号”和盈米基金的“价值五剑”权益类基金配置比例为100%。

R4(中高风险)的组合策略有19个,权益类基金配置比例相对集中在80%以上,中位数为95%。配置比例最低为中泰证券的“均衡偏股”,配置比例为65%。配置比例达到100%的有三款组合策略,均来自国泰君安证券,分别是“300慧投组合”、“500智投组合”和“宽基睿投组合”。

研究发现四:

风险等级×风险收益特征:组合收益和回撤呈负相关 中风险组合策略风险收益水平分化明显

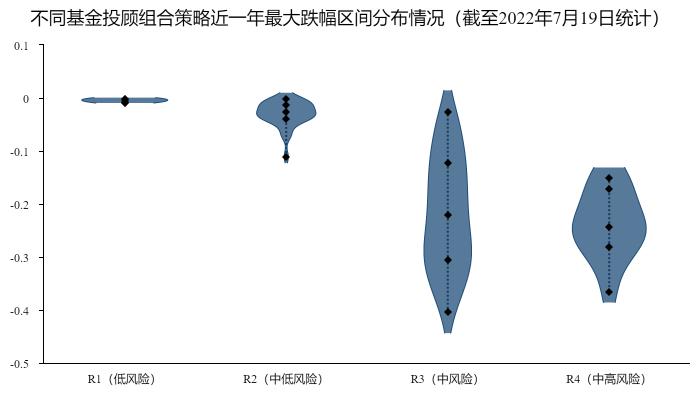

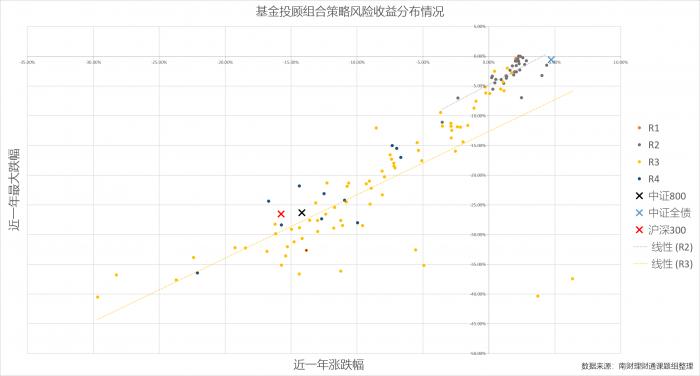

课题组统计了2021年之前获批的18家基金投顾试点机构121个运作满一年的基金投顾组合策略的收益和回撤情况,统计截止时间为2022年7月19日。由图7和图8可以看出,随着风险等级的提高,组合策略近一年的收益水平逐步降低,回撤水平逐步提高。R1、R2、R3、R4四种类型组合策略近一年收益中位数分别为2.1%、1.9%、-8.7%和-12.5%,近一年最大跌幅中位数分别为-0.4%、-2.6%、-22.1%和-24.2%。课题组认为,这主要是近一年股票市场受多重因素影响大幅杀跌,跑输债券市场的结果。

(图7-不同风险等级组合策略近一年收益区间分布情况)

(图8-不同风险等级组合策略近一年最大跌幅区间分布情况)

具体收益水平上,R2(中低风险)组合策略整体收益分布集中在中位数1.9%附近,仅有两个组合策略近一年收益为负,分别是中金公司的“配置加力-平衡型(R2)”和先锋领航投顾的“65%稳健资产”,近一年收益分别为-3.53%和-2.34%。R3(中风险)的组合策略收益分布呈现中间宽大,两头细长的形状,囊括收益率最高和收益率最低的组合,收益率集中在-13.5%(25%分位)至-2.8%(75%分位)之间。两个收益极端组合均来自国泰君安证券,分别为“国防安全组合”和“医疗健康组合”,前者近一年上涨6.35%,后者近一年下跌29.65%。R4(中高风险)的组合策略收益分布相对均匀,没有出现极高或极低的收益情况,11个组合策略收益均为负。

从回撤水平看,R2(中低风险)组合策略的最大跌幅集中在-3.9%(25%分位)至-1.3%(75%分位)之间,大多数组合策略回撤在5%以内,仅有中金财富的“配置加力——平衡型(R2)”回撤超过10%。R3(中风险)的组合策略回撤水平差异较大,回撤水平最小的为-2.02%,回撤水平最大的为-40.51%。R4(中高风险)的组合策略回撤水平集中在24%左右,相比中风险的组合策略,回撤水平明显更加集中。

综合风险收益指标看,组合策略的收益和回撤呈负相关。

具体来看,中低风险的组合策略风险收益水平较为集中,大多数组合录得正收益且回撤在5%以内,但所有中低风险组合策略均未跑赢中证全债指数,少数组合策略与整体情况有一定的偏离。中风险组合策略风险收益水平分化明显,和中高风险的组合策略有一定的重叠,部分中风险组合策略跑输沪深300指数和中证800指数,且回撤大于沪深300指数和中证800指数。

【本课题组成员】

指导:王芳艳

主笔:黄桂煊

统筹:汤懿兰

编辑:周炎炎

美编:胡博 邓学良 吴颖文 卢红志

策划:许佳琳 邝晓瑜

研究助理:丁婕

(数据分析师李高毅对本文亦有贡献)

(作者:黄桂煊 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。