基金投顾业务在国内仍属于新生事物,大多数基金投顾试点机构的组合策略成立仍未超过1年,组合策略的风险等级评定并没有明确的统一标准和监管指引。

序言

随着资管行业的发展,中国已拥有全球最大的银行体系、第二大股票市场、第二大债券市场和第二大保险市场,财富管理市场空间巨大。

细分到公募基金市场上,根据中国基金业协会数据,截至2022年6月底,我国境内共有基金管理公司139家,基金数量达10010只,公募基金资产净值合计26.79万亿元。

在公募基金行业飞速发展下,“选基难”也愈发成为投资者的共识。由此,基金投顾业务应运而生。2019年10月25日,中国证监会下发了《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》。从此,中国市场上的“买方投顾”业务正式进入公众视野。2年多以来,基金投顾试点机构不断增加,基金投顾业务也成为机构新的盈利增长点,平稳试点发展。

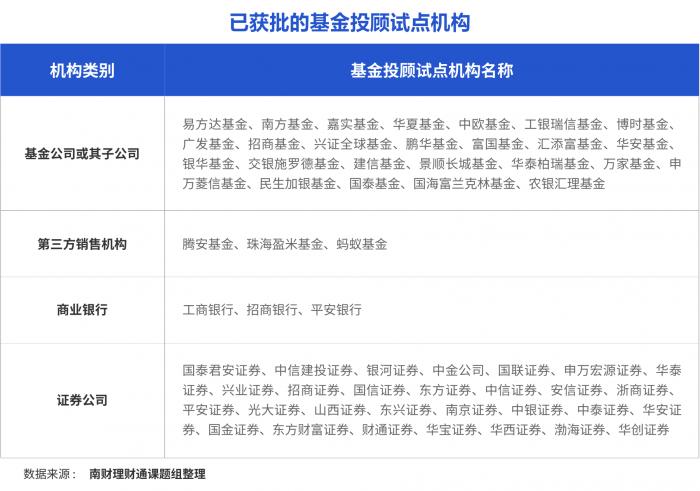

据南财理财通课题组统计,截至2021年底,共有60家机构获得基金投顾牌照,包括25家公募基金公司及其子公司、29家证券公司、3家商业银行及3家第三方独立代销机构。从展业情况看,除浙商证券、华泰柏瑞基金、国海富兰克林基金、东兴证券、华安证券、华西证券、华创证券、农银汇理基金、南京证券、东方财富证券、渤海证券、工商银行、招商银行和平安银行14家机构外,其余46家机构均已在自有平台或其余基金销售机构平台上展业。

获取完整报告请联系课题组:19521241569(微信同号)。

(图1-已获批的基金投顾试点机构)

从管理规模上看,根据上海证券研报数据,截至2021年底,国内已公开披露基金投顾业务服务规模的11家机构总规模达759亿元人民币,但与境外相比还有一定差距。南财理财通课题组整理发现,截至2021年底,美国投顾行业管理资产规模达128.4万亿美元。可见,中国的基金投顾业务还处在起步阶段。

南财理财通成立基金投顾研究小组,旨在厘清行业现状,发现行业价值。此前,课题组已发布了《15家基金投顾研究报告(上):强“投”弱“顾”现象普遍,止盈策略盛行,部分产品风险设计有问题》、《8家机构基金投顾成绩单:收益普遍跑输同类基金,中欧激进型突出、南方收益领先、盈米性价比较高丨南财理财通》、《基金投顾研究报告(下):部分策略或被下架,组合净值化存争议丨南财理财通》三篇报告,聚焦分析基金投顾试点机构的业务模式、组合策略的业绩表现和业绩披露口径。

本期,课题组以组合策略的风险等级为切入点,发布《基金投顾组合策略风险等级评定研究》系列三篇文章。第一篇从风险等级分布、风险等级和业绩比较基准的关系入手,分析组合策略的事前资产配置对风险等级评定的影响,第二篇从风险等级和权益类基金配置比例的关系、风险等级和风险收益特征的关系入手,分析组合策略事后资产配置和风险等级的相关性,全面梳理当下基金投顾组合策略风险等级的评定现状。第三篇调研了多家基金投顾试点机构的风险等级评定逻辑,对比不同基金投顾机构的风险等级划分差异,以期为基金投顾组合风险等级评定提供参考。

由于各家基金投顾组合策略公开数据披露情况不同,南财理财通课题组梳理了除兴业证券、招商证券、光大证券和华宝证券以外42家已展业的基金投顾机构提供的341个基金投顾组合策略样本数据。

相关数据统计口径如下:

1、组合策略中,易方达基金、银华基金、交银施罗德基金、景顺长城基金、万家基金、申万菱信基金、国泰基金和银河证券8家机构的组合策略数据来源于支付宝平台,工银瑞信基金、民生加银基金的组合策略数据来源于天天基金平台,博时基金和财通证券的组合策略数据来源于支付宝平台和机构自有平台,建信基金的组合策略数据来源于支付宝和天天基金两大平台,其余机构组合策略数据均来源于机构自有平台。

2、组合策略的风险等级、业绩比较基准数据统计区间为2022年6月1日-2022年7月19日。

3、组合策略的权益类基金占比统计区间为2022年6月1日-2022年7月19日。

4、“近一年收益率”和“近一年最大回撤率”的统计范围为2021年之前获批的18家基金投顾试点机构运作满一年的基金投顾组合,统计截止时间为2022年7月19日。

5、基金投顾组合策略的权益类基金占比,指统计时点下组合策略持仓的国内权益类基金、跨境权益类基金和商品型基金(如黄金ETF)占组合的比重。其中国内权益类基金包括股票型基金、偏股混合型基金和偏股灵活配置型基金(以持仓基金过去四个季度的平均权益仓位确定),剔除量化对冲基金。此外,由于部分组合策略仅公布资产占比但未公布具体持仓基金,这部分组合南财理财通课题组无法计算其权益类基金配置比例,因而将其剔除出样本数据。

研究发现一:

中风险组合策略占比近半数 24家机构组合最高风险等级不超过R3

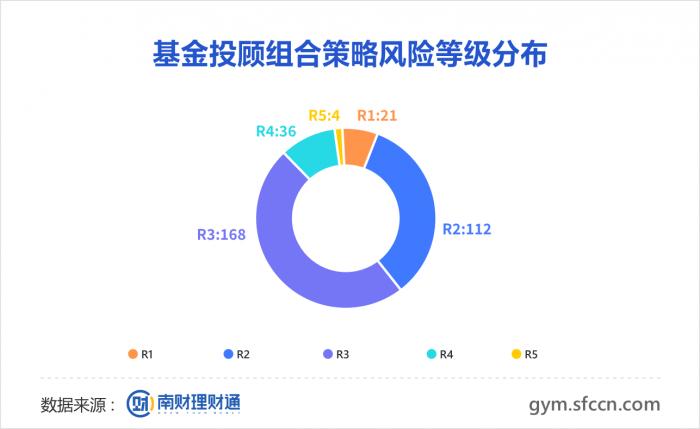

从组合策略的风险等级分布看,341个组合策略样本数据中,R3(中风险)的组合策略最多,有168个,占比49%,R2(较低风险/中低风险)的组合策略次之,有112个,占比33%,R4(较高风险/中高风险)和R1(低风险)的组合策略占比分别为11%和6%,R5(高风险)的组合策略数量最少,仅有4个。

(图2-基金投顾组合策略风险等级分布)

分机构来看,仅有博时基金推出的11个组合策略覆盖了R1(低风险)到R5(高风险)完整的五个风险等级,其中高风险的组合策略有4个,分别是“博时乐意锐进”、“博时权益精选”、“博时成长精选”和“博时价值精选”。安信证券、东方证券、国联证券、国泰基金、国泰君安证券、华夏财富、嘉实财富、交银基金、腾安基金、先锋领航投顾、易方达基金、盈米基金、银华基金、财通证券、中欧财富、中泰证券和中银证券17家机构组合策略最高风险等级为R4,广发基金、南方基金、中金财富、国金证券、国信证券、华安基金、华泰证券、汇添富基金等24家机构组合策略风险等级分布范围较窄,最高风险等级不超过R3。

课题组认为,这主要有两种可能性,一是基金投顾机构提供的组合策略较为保守,风险等级普遍在R3以下,二是基金投顾机构对组合策略的风险等级划分不够细致,和投资者的匹配精度不高。

研究发现二:

风险等级×业绩比较基准:R3组合策略计划权益仓位覆盖0-100%,权益指数占比75%分位数竟高于R4

常规来看,事前约定的权益仓位或权益类基金配置比例会成为组合策略风险等级评定的重要考量因素。但从组合策略公开披露情况看,仅有部分组合披露了计划配置的权益类基金比例或权益仓位,因此课题组选用组合策略业绩比较基准中的权益指数(例如沪深300、中证500、中证800、恒生指数、国证A指、国证价值指数、国证成长指数、中证偏股型基金指数、MSCI发达市场指数)占比作为组合策略的泛权益仓位参考,分析组合策略的风险等级和业绩比较基准的关系。

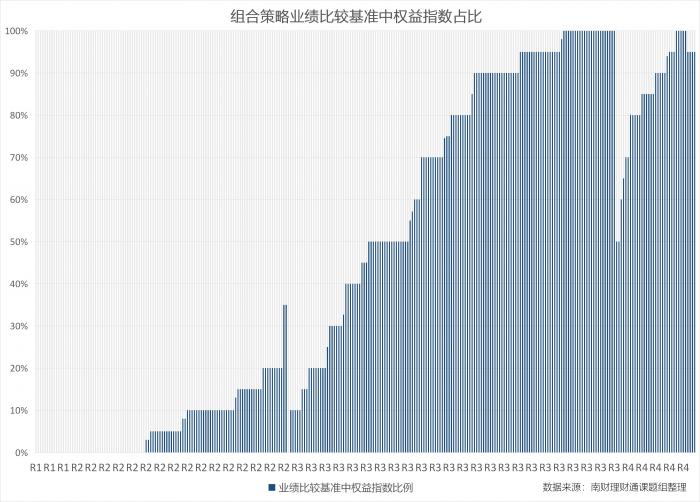

课题组剔除了341个组合策略中没有披露业绩比较基准的组合策略后,剩余288个组合策略样本数据,以风险等级和业绩比较基准中的权益指数占比为分析指标,绘制了图3和图4。

图3以风险等级为横坐标,从左至右风险等级逐步提高,以业绩比较基准中的权益指数占比为纵坐标,可以看出,随着风险等级的提高,组合策略业绩比较基准中的权益指数占比也在提高。低风险、中低风险、中高风险的组合策略业绩比较基准中权益指数的占比相对集中,但中风险的组合策略没有权益指数的占比差异,权益指数占比覆盖0-100%。

(图3-组合策略业绩比较基准中权益指数占比)

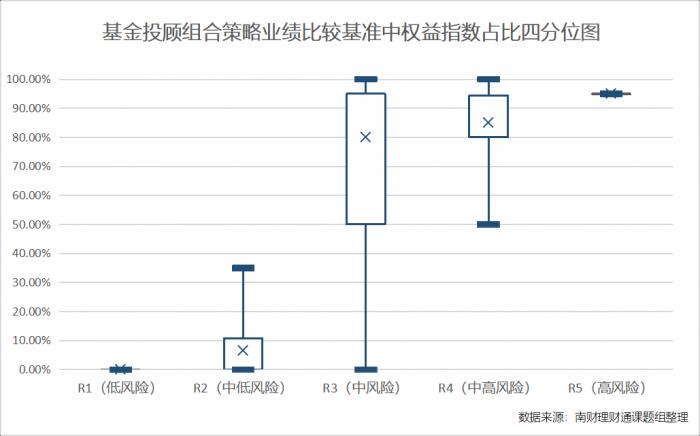

图4是细分到不同风险等级的组合策略权益指数占比的四分位图。

(图4-组合策略业绩比较基准中权益指数占比四分位图)

具体来看,R1(低风险)的组合策略有18个,业绩比较基准中均不包含权益指数,计划配置的权益仓位为0。

R2(中低风险)的组合策略有92个,权益指数占比中位数为6.5%,75%分位数为10.75%。其中,有两个组合策略与整体配置偏离程度较大,权益指数占比达到35%,分别是中金财富的“配置加力-平衡型(R2)”和汇添富基金的“添富养老2030”,两者的业绩比较基准分别为“35%中证800全收益+65%中债新综合总财富”、“沪深300指数收益率*35%+中债综合指数收益率*65%”。

R3(中风险)的组合策略最多,有143个,组合策略权益指数占比最低为0,25%分位数为50%,中位数为80%,75%分位数达到95%,最大值为100%,权益指数占比最低的是国泰君安证券的“安鑫理财组合”,该组合业绩比较基准为“中债-综合指数*50%+中证货币基金指数*50%”,权益指数占比为0。有23个组合权益指数占比达到100%,分别来自盈米基金(2)、中金财富(4)、中欧财富(9)、国泰君安证券(6)、东方证券(1)和汇添富基金(1)。

R4(中高风险)的组合策略有31个,权益指数占比最小值为50%,中位数为85%,75%分位数为94.5%,低于R3组合策略。R5(高风险)的组合策略仅有4个,业绩比较基准中的权益指数占比均为95%。

【本课题组成员】

指导:王芳艳

主笔:黄桂煊

统筹:汤懿兰

编辑:周炎炎

美编:胡博 邓学良 吴颖文 卢红志

策划:许佳琳 邝晓瑜

研究助理:丁婕

(数据分析师李高毅对本文亦有贡献)

(作者:黄桂煊 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。