基金投顾业务在国内仍属于新生事物,大多数基金投顾试点机构的组合策略成立仍未超过1年,组合策略的风险等级评定并没有明确的统一标准和监管指引。

#编者按#

本篇是《基金投顾组合风险等级评定研究》系列的第三章。前两篇文章《基金投顾组合策略风险等级评定研究(1):24家机构组合最高风险等级不超过R3,R3组合策略计划权益仓位没有明显范围,覆盖0%-100%丨南财理财通 》、《基金投顾风险等级评定研究(2):组合收益和回撤呈负相关,中风险组合策略风险收益水平分化明显丨南财理财通 》从风险等级分布、风险等级和业绩比较基准的关系、风险等级和权益类基金配置比例的关系、风险等级和风险收益特征的关系入手,全面梳理了当下基金投顾组合策略风险等级的评定现状。本篇将聚焦探讨基金投顾组合策略风险等级评定的合理性,对比不同基金投顾机构的风险等级划分差异,以期为基金投顾组合风险等级评定提供参考。

获取完整报告请联系课题组:19521241569(微信同号)

从上两篇提到的业绩比较基准、权益类基金配置比例和风险收益特征三个分析维度看,中低风险和中风险的组合策略中都存在一些与整体配置情况偏离较大的组合策略,风险等级划分标准较为粗糙。

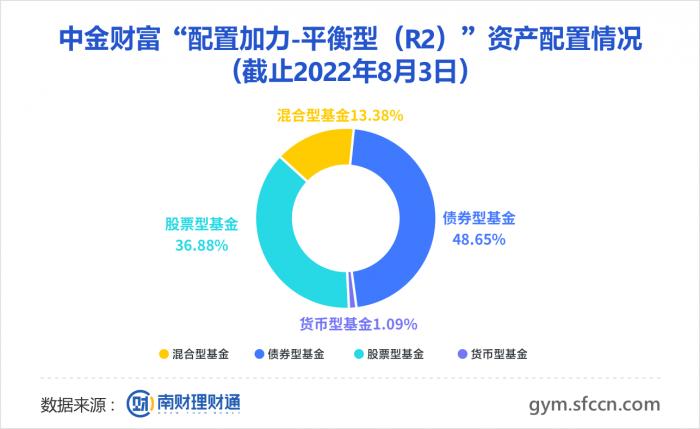

以中金财富的“配置加力-平衡型(R2)”为例,从事前配置比例看,该组合策略业绩比较基准为“35%*中证800全收益指数+65%*中债新综合总财富指数”,其中权益指数中证800占比为35%,是中低风险组合策略中占比最高的组合。大类资产配置比例上,根据策略说明书,固收类资产(债券型基金、货币基金)占比为25%-85%,权益类资产(股票型基金、混合型基金)占比15-55%,另类型基金(商品型基金、另类型基金)占比0-20%。

从事后配置比例看,截至2022年8月3日,该组合策略配置了36.88%的股票型基金、13.38%的混合型基金、48.65%的债券型基金、1.09%的货币型基金。粗略计算穿透后的股票仓位(底层持仓基金2022年中报披露的股票市值占基金资产净值比例*持仓基金比例)可以得到,该组合策略权益仓位达到38.16%,权益仓位已超过20%。

(图10-中金财富“配置加力-平衡型(R2)”资产配置情况)

从底层基金风险等级看(基金公告口径),组合策略共持仓了24只基金(截至2022年8月3日),其中54%(13只)为R3,29%(7只)为R2,12.5%(3只)为R4,4.17%(1只)为R1。

(图11-中金财富“配置加力-平衡型(R2)”持仓基金情况)

从风险收益特征上,截至2022年7月19日,该组合策略近一年收益率为-3.53%,近一年最大回撤率为11.12%,是同期中低风险组合策略中收益最低,也是唯一一个回撤超过10%的组合。

而在多款中风险组合策略中,有不少大小盘、价值成长等投资风格倾向或消费、碳中和、新能源、金融服务等行业主题倾向的组合策略。以国泰君安的“医疗健康组合”为例,从事前配置比例看,该组合策略业绩比较基准为“中证货币基金指数*5%+中证医药卫生指数95%”,权益指数占比为95%。从事后配置比例看,截至2022年6月30日,该组合策略配置了98.84%的股票类基金和1.16%的货币类基金,底层持仓了9款基金,穿透后的股票仓位达到88.73%。从风险等级看,7款定位为R3,1款为R1,1款为R4。从风险收益特征上,截至2022年7月19日,该组合策略近一年收益率为-29.65%,近一年最大回撤为-40.51%,相比之下,宽基指数沪深300同期收益率和最大回撤分别为-15.75%和-26.55%,中证800的收益率和最大回撤分别为-14.17%和-26.33%,可见,组合策略相比宽基指数收益更低,回撤更大。

对此,一位接近国泰君安证券的专业人士向课题组解释称,国泰君安证券组合策略风险等级评定采用的是风险加权方式,基金风险*权重加总后会形成组合的风险等级,这样可以与组合风险等级评定相对应。主题组合底层的基金多为中风险,所以组合落在了中风险,组合的风险等级确定后,就限制了基金的选择和权重的选择,而且由于基金间相关性问题,组合会比基金风险更低。

那么,这样的风险等级评定方式是否合理?

事实上,基金投顾业务在国内仍属于新生事物,大多数基金投顾试点机构的组合策略成立仍未超过1年,组合策略的风险等级评定并没有明确的统一标准和监管指引。

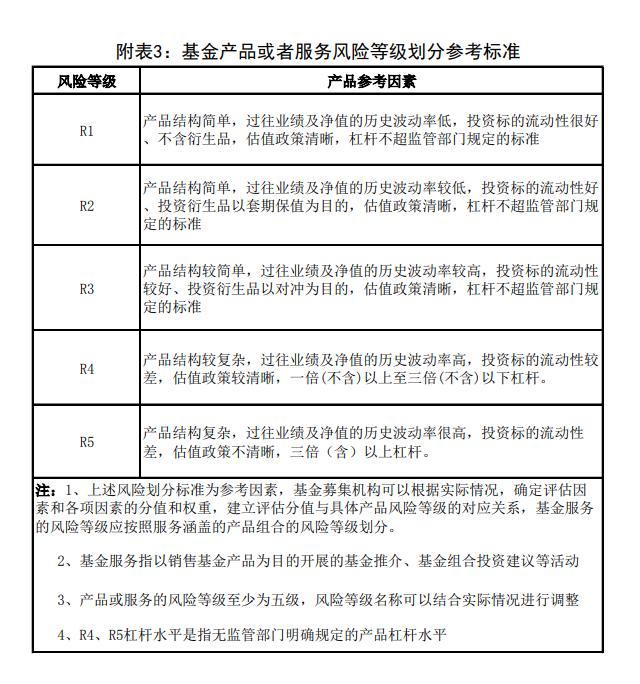

从单品基金风险等级评定上看,2017年7月,证监会正式施行《证券期货投资者适当性管理办法》,中证协、中基协也分别推出了《证券经营机构投资者适当性管理实施指引》、《基金募集机构投资者适当性管理实施指引》。

从《基金募集机构投资者适当性管理实施指引》对产品风险等级的划分标准上看,并未明确不同类型基金的的风险划分情况,且划分标准表述多为定性标准而非定量标准,各基金募集机构在实际落地的过程中也有一些理解差异和调整空间。因此,针对基金投顾组合策略的风险等级评定,各家基金投顾试点机构还处在“摸着石头过河”的探索阶段。

(图12-《基金募集机构投资者适当性管理实施指引》)

从调研情况看,部分机构认为,权益仓位在80%以上的行业主题组合定位为中风险在某种程度上来说是合理的。

某券商合规风控部人士向课题组表示,风险等级的划分是各家自主进行的,一般要考虑和各自的原有的产品风险体系和业务风险体系进行对接,目前股票经纪业务风险等级为中风险,一般股票基金的风险等级为中风险,部分主题基金风险等级为中高风险,综合考虑来看,即使纯权益组合,大部分的风险等级也会在R3和R4。

盈米基金研究院院长杨媛春认为,定位为中风险是一种“模糊的正确”。“从监管对基金单品的划分标准,我们看到有三个关键点:资产的波动性、流动性和结构的复杂程度。对于全投权益的产品而言,它仍属于波动率高但是结构简单的产品。所以我们去对标来看,把这种主题类的组合定位在R3或R4都可以,区别在于执行相对宽松还是相对严格”。

“基金投顾组合风险等级评定最重要就是参考公募基金和股票,因为往下一层是公募基金,再往下一层就是股票和债券。参考公募基金的划分来看,很多股票型基金、混合型基金主流的做法还是定位为R3,而对于这种行业属性特别强、波动率非常高的基金可能会上调到R4。如果考虑到投顾组合,我们认为哪怕它在某些行业上有一些偏好,但是相对于基金层面又做了一层分散,定位在R3也是合理的。进一步讲,除了考虑仓位,也要考虑资产的风险收益特征。如果它和单个主题基金相比,两者的风险收益特征差不多,那么风险等级应该保持一致。”某晨星中国分析师认为。

在上海证券基金评价研究中心负责人刘亦千看来,主题类的投顾组合如果波动和回撤相对股票市场处于合理位置,从风险等级划分的角度来看,划分在R3也是合理的。但从组合投资的价值和意义来看,没发挥组合再次分散风险的作用,则不合适。

“相对广袤丰富,极其多样的金融产品而言,五个左右风险等级划分是在产品适当风险划分和投资者接受度之间的一个较为合理的妥协。毕竟过于复杂的划分难以理解,客户无法有效接受就无意义。相对结构复杂、具有杠杆效应的衍生品和相应投资产品而言,上市股票资产基础风险等级划分在中间的R3等级非常合理,投资股票的基金从20%以上持仓到100%的持仓都初步划分为R3。从谨慎角度出发,即使组合中实际股票资产配置比例不到20%,只要合同的投资范围显示其最高配比超过20%,也有较大概率承担相应风险,因此从事前角度划分为R3。另外,产品在实际运作过程中,如果产品设计过于复杂投资者不易理解、或面临额外的流动性风险、或净值波动超过一定阈值,我们也会将风险等级上调一个等级。”刘亦千表示。

某头部公募基金投顾人士结合实践表示,权益仓位在90%以上的投顾组合定为R3也可以,因为有观点认为宽基指数是追求β收益,应该定为R3,如若组合的波动性没有宽基大,就定在R2或R3,只有波动性比宽基指数明显高一截时才能定在R4。但从我们自身的实践来看,我们一方面考虑客户对于评级的理解,另一方面也考虑资产波动性大小的稳定性,所以我们觉得满仓权益类基金确实可能存在波动性较强的时候,定在R4相对更合理。

另一公募基金投顾负责人同样认为定位在R4更合理。在他看来,高权益暴露的组合定位为R3有两点原因:一是各家内部风险评级标准存在区别;二是风险等级越低,涵盖的客户面就越广,若组合的风险等级介于两档之间,投顾机构可能更倾向于选择低风险等级。但风险评级在全市场是广泛使用的,普通投资者基于看到的风险评级会对于波动和回撤形成一定预期,如果部分定级为R3但实际权益占比较高并且配置方向比较集中,就有可能出现超过投资者预期和风险承受能力的波动和回撤,使得客户持有体验不佳。

具体到基金投顾组合的风险等级评定方法上,各家基金投顾试点机构有不同的理解和实践。

“我们在做风险等级划分的时候重点参考了证监会对于单品基金的风险等级划分意见、资管新规对于不同投资性质产品的划分定义以及头部基金公司实际执行中的实践,目标是做到三点:政策解读不出现偏差,越简单越清晰,解释成本越低越好”。盈米基金研究院院长杨媛春在分享风险等级评定时提到。

根据杨媛春介绍,盈米基金的投顾组合风险等级评定标准如下:投资比例为100%货币类基金的组合定位为R1;投资比例中高波动资产(穿透后)仓位不高于20%的组合,定位为R2;投资比例中高波动资产(穿透后)仓位高于20%,但另类基金仓位不高于20%的组合,定位为R3;投资比例中另类基金仓位高于20%的组合,定位为R4;投资比例中有复杂结构的基金定位为R5。其中另类基金指商品类基金、QDII基金及其他另类基金,高波动资产指权益类资产和另类基金;复杂结构的基金指有杠杆结构的基金及其他结构关系复杂、普通投资者难以理解产品结构或判断相关风险的基金。

除了盈米基金外,上述头部公募基金投顾人士也表示,自家主要结合基金的细分类别、持仓比例和资产的相对波动情况三方面来确定风险等级。总的来说,目前满仓权益类的组合策略都是评在R4,往下一档权益中枢在60%左右的评为R3。

总的来看,各家机构在组合策略风险等级划分的方法论上有所不同,落地的风险等级评价结果上也有一定的差异。

课题组认为,市场应该形成相对统一的风险评级标准,以便投资者能够通过同一个标尺理解组合的风险定位。相对明确的指导意见出台,能促使机构达到相近的风险等级划分结果,规范投资者适当性管理,有助于保护投资者的合法权益,帮助投资者清晰认识风险等级层次差异,做好投资者风险识别和组合匹配。

基金投顾业务在国内还刚刚开始,促进行业自律,推动配套细则和监管体系的完善,还有很长的路要走。课题组也将持续关注基金投顾行业的发展情况,探寻行业发展中存在的难点、痛点和堵点,以期推动基金投顾行业的良性发展。

【本课题组成员】

指导:王芳艳

主笔:黄桂煊

统筹:汤懿兰

编辑:周炎炎

美编:胡博 邓学良 吴颖文 卢红志

策划:许佳琳 邝晓瑜

研究助理:丁婕

(数据分析师李高毅对本文亦有贡献)

(作者:黄桂煊 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。