硅谷银行事件“蝴蝶效应”

编者按:硅谷银行事件“蝴蝶效应”

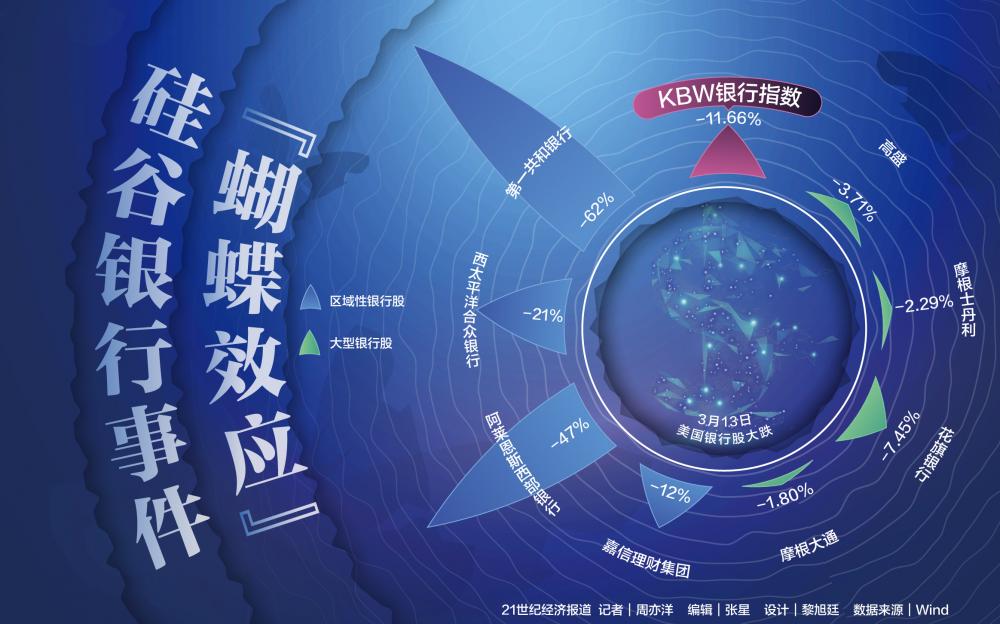

美国硅谷银行倒闭风波持续发酵,尽管美国相关部门快速进行处置,但是金融市场仍然激烈震荡,美国区域银行股在3月13日集体大跌,与此同时,避险资产价格普遍上涨。硅谷银行的倒闭也对美联储货币政策未来走向带来影响,美联储除了应对通货膨胀,不得不考虑美国金融系统安全,目前市场预计欧美等央行将放缓加息步伐。

硅谷银行倒闭一石激起千层浪。

随着投资者大幅削减了对美联储下周加息的押注,并寻求买入安全性更高的债券避险,当地时间3月13日,两年期美债收益率自去年10月以来首次短暂跌破4%,一度暴跌60个基点,创下1987年10月“黑色星期一”美股崩盘后的最大单日跌幅,10年期美债收益率下跌10.2个基点报3.587%,欧洲各国国债收益率也普遍大跌。3月14日,各国国债收益率有所反弹。

在国债收益率暴跌背后,全球央行加息预期正急速降温。市场预计美联储下周可能加息25个基点甚至暂停加息,而不到一周前市场还预计美联储大概率加息50个基点。此外,欧洲央行本周原本几乎板上钉钉的加息50个基点也变得悬念重重,市场还预计英国央行接下来可能只会再加息25个基点。

尚渤投资管理公司基金经理兼董事总经理王磊对21世纪经济报道记者表示,尽管美国政府和央行已经采取措施增强市场对银行体系的信心,但市场会否快速稳定下来还是未知之数。美联储已经意识到紧缩周期开始对经济产生负面影响,市场正重新评估美联储和其他央行的加息预期。

面对硅谷银行倒闭引发的一系列风暴,美联储等央行的紧缩步伐不得不放缓。中国银行研究院高级研究员王有鑫对21世纪经济报道记者分析称,硅谷银行风暴使得欧美央行在制定货币政策时面临更多掣肘。之前欧美央行制定货币政策主要关注通胀走势,年初通胀压力再起,使得紧缩预期再度升温,而目前金融体系存在的流动性风险压力使央行对短期继续加息更加谨慎。

银行倒闭风暴下央行出手

面对金融危机以来最大规模的银行倒闭风暴,美联储不得不将短期重点放在金融稳定上,一方面需要继续加息抑制通胀,另一方面也需要保护金融体系。

目前,美联储已经采取了一些举措缓解银行压力,推出了一项名为银行定期融资计划(Bank Term Funding Program,BTFP)的紧急融资工具,将向抵押美国国债、机构债务、抵押贷款支持证券(MBS)和其他合格资产的银行提供最长一年的贷款。美联储表示,BTFP的规模足够大,能够覆盖所有未投保(高于25万美元)的存款。

对此,花旗集团认为,BTFP实质上将在金融系统增加更多储备金,帮助缓解融资压力。从本质上讲,这可能被视为一种变相的量化宽松(QE)政策,尽管当下美联储仍处于紧缩周期。

虽然BTFP可能会在短期内支持市场情绪,缓解无保险的存款外流,但并不能保证银行存款不会转移到美联储隔夜逆回购协议工具(RRP)或其他大型银行,因此风险仍然存在。

在王磊看来,美国财政部、美联储和联邦存款保险公司(FDIC)公布的一系列救助政策受到欢迎,但尚未清楚这是否足以阻止“羊群行为”:企业蜂拥将存款转移到更大的机构,从而使地区银行的资产负债表面临更多风险。

已经公布的救助政策或许并不足以平息银行倒闭风暴,美联储3月会议大概率需要放缓紧缩步伐来提振信心。在美国地区银行突然爆发的金融压力下,美联储大概率将进行幅度较小的升息甚至暂停紧缩行动,留出更多时间来评估银行体系是否会出现进一步问题。

25个基点还是暂停加息?

面对银行业面临的巨大压力,美联储的紧缩政策前景再生变数。不到一周前,美联储主席鲍威尔在国会作证时开启了重新加快加息步伐的大门,上周美联储3月会议加息50个基点的概率一度飙升至80%,但这扇门如今已经迅速关闭。

美联储鹰派政策弱化基本已成定局,接下来的关键在于,美联储3月究竟是加息25个基点还是直接暂停加息?

包括贝莱德、摩根大通在内的不少机构认为,尽管硅谷银行爆雷引发了如此剧烈的冲击,但美联储仍将继续加息,至少在下周的会议上不会停止。

贝莱德表示,尽管银行业的压力正在削弱投资者信心,并收紧金融环境,但美联储将需要继续加息,以抗击猖獗的通胀。“我们认为这次事件不会让美联储停止加息行动,这与2008年的环境非常不同,彼时所有的货币政策杠杆都被用来支持经济。”

也有华尔街大行给出了不同观点,预计美联储本月会暂时停止加息。高盛首席经济学家Jan Hatzius表示,鉴于银行体系所面临的压力,不再预期美联储会在3月22日的会议上宣布加息。不过,高盛仍预计美联储5月、6月和7月将分别加息25个基点,美联储利率峰值预期为5.25%至5.5%。

如果美联储继续加息,银行体系负债端成本将继续抬升,而收益率曲线倒挂将使金融机构面临更多账面亏损,将使银行体系压力进一步增加。目前美国金融体系风险仍在演化之中,风险尚未充分暴露,出于金融稳定考虑,王有鑫预计,美联储可能会在3月暂停加息,给市场更多喘息时间。

在王有鑫看来,在硅谷银行风暴冲击下,美国经济下行压力进一步凸显,避险情绪升温和经济预期转差,叠加美联储加息节奏放缓,使得美债收益率快速回落,带动美元指数下行。后续风险演变尚不明朗,但可以确定的是,美国经济下行不可避免,美元指数或将继续波动回调。

极端观点甚至认为,美联储本月可能会降息。野村分析师Aichi Amemiya表示,为了应对迫在眉睫的金融风险,预计美联储将在3月会议上降息25个基点并结束QT,此前野村曾预计加息50个基点。

美联储会彻底转向吗?

尽管美联储进行了数十年未见的激进加息,但此前美联储决策者普遍感觉,美联储政策并未对经济造成巨大破坏,支出和就业增长似乎没有受到利率上升太大冲击,对金融稳定的威胁很小。

但近期的金融震荡已经让各大央行的鹰派政策开始动摇,牛津经济研究院经济学家Bob Schwartz认为,虽然硅谷银行风暴对银行系统造成系统性破坏的威胁很小,但引发了金融不稳定风险,很可能会鼓励美联储在即将召开的会议上更加谨慎。

此外,美国通胀预期下行也在减弱美联储紧缩压力。美东时间3月13日,纽约联邦储备银行公布的消费者预期调查显示,受访者预计一年后的通胀率将维持在4.2%,比1月份5%的预期显著下降,创下2021年5月以来的最低水平。与此同时,美国消费者对三年后的预期通胀率稳定在2.7%,与2020年10月的水平持平;五年后的预期通胀率达到2.6%,略高于1月份的2.5%。

尽管美联储本月会议不会再那么鹰派,但本轮货币政策就此彻底转向的概率不大。国金证券首席经济学家赵伟对21世纪经济报道记者分析称,美国银行业爆发系统性风险的概率较低,或有风险存在的中小银行规模占比低、高存款保险覆盖下传染性有限,硅谷银行破产风波倒逼美联储“政策转向”的可能性不高。

王有鑫也强调,考虑到抑制通胀仍是美联储的主要政策目标,谈货币政策彻底转向还为时尚早。美联储很有可能在5月继续加息,6月和下半年是否会继续加息可能需要视经济和通胀指标变化而定。如果二季度美国经济陷入负增长,通胀加速回落,美联储可能会停止加息周期。如果通胀回落慢于预期,美联储可能会继续加息。

2022年全年,美联储只需要关注通胀目标,但2023年,美联储更需要在最大就业、稳定物价和金融风险三者之间取得平衡,面临的挑战更大,赵伟预测,硅谷银行破产事件或进一步加剧市场对联邦基金利率定价的波动性。

(作者:吴斌 编辑:张星)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。