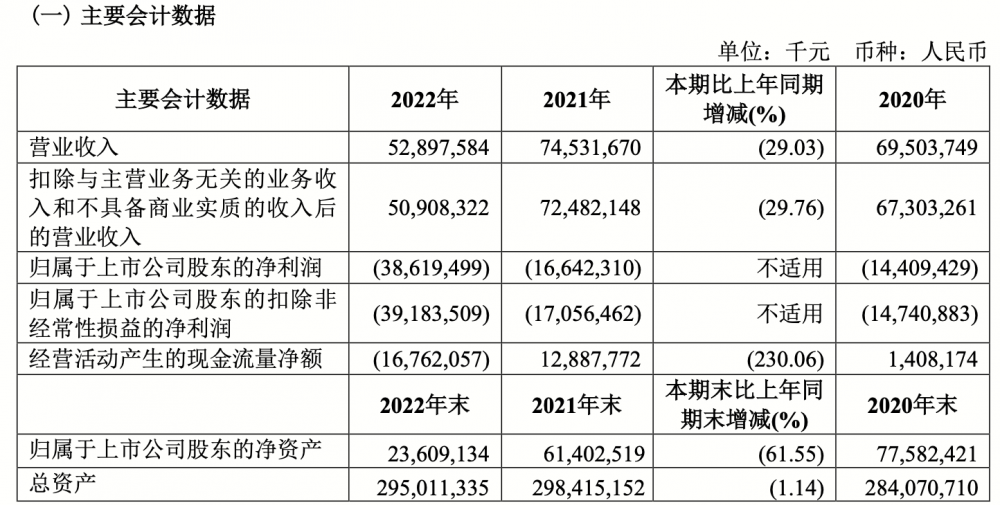

去年,国航净亏损 386.2 亿元。

21世纪经济报道记者 贺泓源 北京报道

国航成为行业最大亏损来源。

近期发布的财报显示,2022年,三大航合计营收 1860.7 亿元,同比下降 23.5%,较 2019 年下降 54.8%。

其中,国航营收 529.0 亿元,同比下降 29.0%,较 2019 年下降 61.2%;东航营收 461.1 亿元,同比下降 31.3%,较2019 年下降 61.8%;南航营收 870.6 亿元,同比下降 14.4%,较 2019年下降 43.6%。

从亏损额来看,三大航在去年合计净亏损 1087 亿元,2021年同期亏损 410 亿元。其中,国航亏损 386.2 亿元(2021 年同期亏损 166.4 亿)元;东航亏损 373.9 亿元(2021 年同期亏损 122.1 亿元); 南航亏损 326.8 亿元(2021年同期亏损 121.0 亿元)。

国航在其中承受最大经营压力。

巨头巨亏

三大航背后是,疫情影响下,行业跌入冰点。

据国航在年报中披露,2022 年,中国民航业完成运输总周转量 599.3 亿吨公里、旅客运输量 2.5 亿人次、货邮吞吐量 607.6 万吨,分别为 2019 年的 46.3%、38.1%、80.7%。行业各经营主体全年亏损高达 2160 亿元,超过前两年亏损总额。

而国航亏损在其中尤为突出,与其业务结构相关。该公司国际运力占比高于同业,且以首都机场为主枢纽,这在疫情时期显得被动。

具体来看,2022年,国航全年投放运力 962.12 亿座公里,同比下降 36.89%,相当于 2019年的 33.43%。实现旅客周转量 603.55 亿客公里, 同比下降 42.31%,相当于2019 年的 25.88%。2022 年客座率为 62.73%,较去年下降 5.90pct,较2019年相差-18.29pct。

作为对比,同年,南航客座率为66.4%,同比持平,较2019 年-15.8%;东航客座率64.6%,同比增长 3.4%,较2019 年-15.9%。

受此影响,国航飞机日利用率下降至 3.95 小时(2021 年为 6.28 小时,2019年为 9.72 小时),严重低于正常水平。受业务量下滑而摊薄效应减弱影响,2022 年,国航座公里成本同比增长50.4%至1.058 元。同期,南航座公里成本0.903 元 ,东航为0.920 元。

此外,航油上涨再次加剧了航司们业绩紧张程度。2022年,国航营业成本同比下降 3.5%至 828.12 亿元,降幅显著小于收入降幅 25.5pcts,主要由于航油成本同比增加 10.0%以及员工薪酬同比上升 3.4%,两者占成本比例分别提升 3.4pcts/1.6pcts,分别是由于 2022 年航空煤油出厂价同比上涨 73.6%以及恢复缴纳企业年金。

另外,2022年,国航财务费用同比大幅提升 150.4%,主要由于因美元汇率上升导致的汇兑损失 40.9 亿元,上年汇兑收益为12.4 亿元。同期,国航投资收益-0.27 亿元,其中来自联营和合营企业的投资收益-1.0 亿元,损失同比缩窄 7.2 亿元。

国航在年报中披露,旗下子公司山东航空和深圳航空已经资不抵债。其中,山东航空去年亏损69.07亿元,资产负债率达到124.93%;深圳航空去年亏损111.27亿元,资产负债率达到113.64%。

近日,国航通过增资*ST山航B的母公司山航集团,获得了后者控股权。

“过紧日子”

如此境地下,国航经营也在做着变化。

其在年报中表示,要树立“过紧日子”意识,运力增长放缓就是体现之一。公告显示,2023-2025 年,国航预计分别净增 8、33 和 28 架(未披露 737 机型引进)飞机,增速 1.1%、 4.3%和 3.5%,2019-2024 年客机累计增速 15.0%,2019-2025 年增速 19.0%,对应 2019-2025 年均增速仅 2.9%,宽体客机占比总客机比从 2022 年末 17.8%降至 16.0%。

这也是种行业性趋势。

东航2023-2025 年预计分别净增 22、27 和-2 架飞机,2025 年为净退出(737 机型新引进 2、6 和 0 架),增速分别为 2.8%、3.4%和-0.2%,2019-2024 年客机累计增速 14.0%,2019-2025 年 累计增速 13.7%,对应 2019-2025 年年均机队增速 2.2%。同时其披露 2026 年净增数为 22 架,增速 2.7%。宽体机占比略有提升,预计从 2022 年的 13.0%提升至 14.2%。

南航预计2023-2025 年分别净增 56、53 和 52 架(737 机型新引进 37、35 和 31 架)飞机, 增速 6.4%、5.7%和 5.3%,2019-2024 年客机累计增速 16.5%,2019-2025 年累计增速为 22.6%, 对应 2019-2025 年年均机队增速 3.5%,此外宽体机占比下降,2025 年末宽体客机占总客机 比从 2022 年 12.7%降至 11.3%。

由此测算,三大航合计 2019-2024 年客机累计增速为 15.2%,2019-2025 年累计增速为 18.7%,对应 2019-2025 年复合年均增长率仅 2.9%。

客观上,国航拥有最具价值的航线网络和公商务客源,在今明两年需求恢复背景下,其业绩依旧可期。

Pre-flight数据显示,国航2023年夏秋航季在北京首都/大兴机场市场份额达到 61.2%/9.9%,打造北京市场超级承运人,有望随首都机场中转率提升而进一步增强国际航线优势。

航班管家数据显示,3 月 27 日至 4 月 2 日,全国民航执行客运航班量近 7.7 万架次,日均航班量 11112 架次,其中,国内航班量 73062,恢复至 2019 年的 92.3%;国际航线航班量 3378 架次,同比 2022 年上升 466.8%, 同比 2019 年下降 76.3%。

值得一提的是,在网络结构性优势下,在2010年,三大航均迎来盈利高点,而国航利润超过东、南航之和。当年,国航、南航、东航归母净利润分别达到122亿元、58 亿元及 54 亿元。

国航一定很想回到那段时光,但市场恢复状况,不由航空业说了算。

(作者:贺泓源 编辑:张伟贤)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。