车轮上的2023 | 新造车企业交卷!车企宣战2024,价格战将愈演愈烈?

21世纪经济报道记者 宋豆豆 报道

2023年汽车业一场史无前例的价格战席卷全年,稳定运行多年的汽车行业规律被不断颠覆,曾经奉为圭臬的体系经验已不再使用,“降价”和“内卷”成为贯穿车市的主旋律。

以年初特斯拉国产车型最高降价4.8万元吹响“价格战”号角,继3月湖北车市平地一声雷引发价格大战陆续有40家汽车品牌跟进之后、8月造车新势力和传统车企共同开启降价潮,为了在收官之际冲击销量,多家车企“血拼”12月,年尾收官战由冲刺年销300万辆目标的比亚迪打响,多家车企通过限时优惠、权益加码等又掀起了新一轮的价格战,加速年终冲刺。

“价格屠夫”的重压之下,车企为了增强自身在价格战中的耐力,陆续将“降本增效”提上日程,或直接下调终端售价,或内卷新车定价,或喊出”油电同价“,连一向稳固的传统合资燃油车定价体系也开始崩塌,豪华品牌也无法保持溢价能力。

“卷”仍在持续。2024年第一天,多家车企发布了2023年12月以及全年的销量战报。

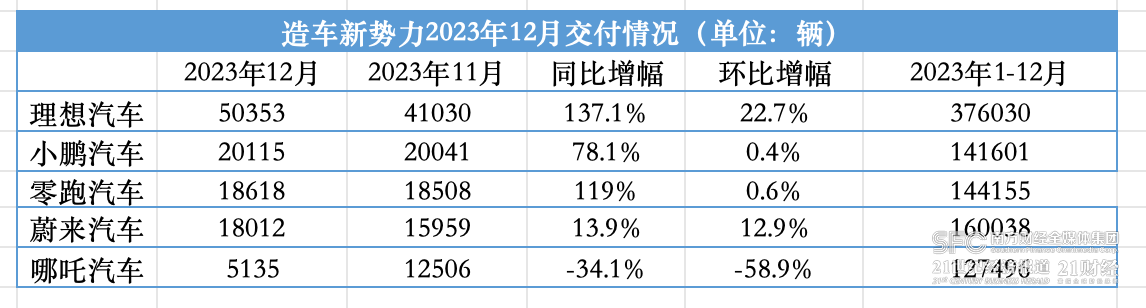

造车新势力方面,12月,今年以来稳坐造车新势力月度销冠的理想汽车月销首破5万辆,小鹏汽车、零跑汽车与11月差距不大;蔚来汽车较上月出现微增,依旧未能实现创始人称“每月销量稳定在2万辆以上”;哪吒汽车交付量仅5000余辆。

传统车企孵化的新能源汽车品牌多数实现了增长,持续热销的AITO问界月销首次突破2万辆,岚图汽车、智己汽车首次月销破万,广汽埃安经历10月和11月的销量增速放缓后,12月销量实现回暖。

业界普遍认为,2024年价格战和“内卷”不会结束,淘汰赛将持续进行。

理想夺冠,哪吒下滑

具体来看,在当下新势力阵营中理想汽车已遥遥领先且优势明显——12月理想月销首次突破5万辆,为5.03万辆,同比增长137.1%。2023年全年累计销量37.6万辆,成功摘得造车新势力2023年销冠,也是唯一完成2023年年销目标的造车新势力。

“2023年目标全部达成:376000(年交付量)、50000(月交付量)、20000(L7交付量)、300(超级充电站)。这是中国新势力车企有史以来第一次迈过30万辆年交付大关。”理想汽车CEO李想表示,“2024年挑战更高的目标:800000、100000、30000、2000。”即2024年理想汽车将挑战年销量80万辆、月销量10万辆的目标。

位列当月造车新势力新车交付榜第二位的是小鹏汽车,历时一年多的组织架构“断崖式改革”,经历上半年销量低迷,小鹏汽车下半年持续回暖,已连续三个月实现交付增长,12月再次突破2万辆。2023年全年小鹏汽车共交付新车14.16万辆,同比增长17%。

小鹏汽车加速新品上车,1月1日,SEPA2.0扶摇架构下的旗舰车型、小鹏汽车首款MPV小鹏X9上市,共推出4款配置车型,售价为35.98万元—41.98万元,于本月开启交付。同时在智驾方面,小鹏XNGP智能辅助驾驶系统城市智驾能力在已全量发布的52座城市基础上,新增覆盖191座城市,总覆盖城市数量达到243城、1月2日起正式生效。

“在智能汽车领域,未来三年会是最残酷的三年,也是最有机会的三年;核心不光要建立几个长板,还要无任何短板,而且非常考验组织在激烈变化和快速发展中的基础功;要用非常之法,走奋斗之路。”小鹏汽车董事长、CEO何小鹏表示。

紧随其后的是零跑汽车,12月共交付1.86万辆,同比增长119%,创历史新高。2023年全年零跑汽车共交付14.42万辆,同比增长超29%。随着销量规模提升,以及定位较高的C系列车型开始成为主销产品,零跑汽车的单车平均售价得以提高,直接改善了零跑的盈利能力,今年第三季度零跑汽车毛利率首次转正,达到1.2%。此外,已在广州车展亮相的零跑汽车旗下首款全球化车型C10将于1月10日开启预售。

“目前公司经营现金流已转正,第四季度毛利率将比第三季度所披露的1.2%还要高一些,明年会逐步提升。”零跑汽车联席总裁武强近日在接受21世纪经济报道记者采访时透露,在这一基础上,随着业务的发展,预计到2025年底或2026年初可实现净利润转正,“2024、2025这两年是一个比较重要的年头,我们在财务上已经有足够的资金储备。未来可能会根据业务需要进行选择性融资,但近期不会再有超大规模融资。”

蔚来汽车12月交付约1.86万辆,同比增长13.9%。2023年全年蔚来共交付新车16万辆,同比增长30.7%,在造车新势力交付排行榜中排名第二。2023年,蔚来全系产品完成代际切换,交付全新车型ET7、全新ES6、ET5T、全新ES8和全新EC6等。日前举办的2023蔚来日上,蔚来电动行政旗舰ET9正式亮相。

2023年蔚来过得并不轻松,销量不及预期、降价、裁员、持续亏损,市场再一次向蔚来发问:蔚来会倒闭吗?12月24日,李斌在接受21世纪经济报道记者采访时,李斌表示,企业不是一个公益机构,个人可以有理想主义,企业不能有,企业的第一要务还是要赢得市场竞争。

“毫无疑问,今年没有实现我们既定的目标。有外部大环境的原因,也有公司自己的原因。我们对于环境的不确定、风险的意识、组织能力的准备等各方面,都有很多不足。”李斌坦言,蔚来内部一直在反思、反省,持续改进,制定自己的组织能力提升计划。

位列第五位的是哪吒汽车。哪吒U与哪吒V在分别进行更新换代后销量并不佳,被视为冲高之作的哪吒S市场表现也未能如愿。2023年全年哪吒汽车共交付12.75万辆,其中,海外销量突破2万辆,同比增长567%。

哪吒汽车寄希望于海外市场提升销量。哪吒汽车董事长方运舟和CEO张勇在其2024年新年致辞中表示,“2024年会将至少4款全球车型带到更多国家和地区,2025年实现8款产品海内外同步销售,向未来一年10万辆的海外销量目标进军。渠遍方面将加速海外渠道布局中东、南美、西欧等区域或重点国家销售,2024年覆盖五大洲、50国,海外渠道突破500家。”

AITO问界单月交付首破2万,岚图、智己首度破万

2023年12月的收官之战,传统车企孵化的新能源品牌也交出了不错的答卷。

广汽埃安发布的销量数据显示,继10月、11月的增速出现放缓后,12月销量回暖,当月销量4.59万辆,同比增长53.12%;2023年全年销量突破48万辆,同比增长77.02%。

广汽集团官方透露,随着近期碳酸锂价格下降,埃安已经在6-9月连续实现盈利,毛利率逐月改善。随着埃安高端品牌昊铂GT、SSR、HT等高价值车型的上市,第四季度埃安的盈利面将进一步扩大。

值得一提的是,广汽埃安于12月28日达成第100万辆整车下线,以4年零8个月成为全球最快破百万辆的汽车品牌。

1月1日,广汽埃安旗下昊铂品牌宣布,在2024年1月1日至3月31日购买任意昊铂车型(含昊铂GT、昊铂HT、昊铂SSR)的用户,均可享受终身免费充电。

AITO问界系列紧随其后,12月共交付新车约2.45万辆,同比增长141.23%,环比增长29.96%,其中问界新M7单月交付突破2万辆;2023年全年AITO问界累计交付9.44万辆。

问界新M7的强势表现亦拉升了赛力斯汽车的销量表现,最新数据显示,12月赛力斯新能源汽车销量4.21万辆,同比增长153.21%;其中赛力斯汽车销量(主要为AITO问界系列)为3.15万辆,同比增长210.03%。2023年全年,赛力斯汽车累计销量10.67万辆,同比增长33.31%。

此外刚刚上市的问界M9或将助力AITO问界销量更近一步。华为常务董事、终端BG CEO、智能汽车解决方案BU董事长余承东12月31日表示,“问界M9上市发布第五天,完成单日大定3173辆。”

1月1日,AITO问界官方宣布,问界M9累计大定已正式突破3万辆。

极氪汽车12月共交付新车1.35万辆,同、环比分别增长18.87%和2.84%;2023年全年累计交付11.87万辆,同比增长64.98%。日前上市的极氪旗下首款纯电中型轿车极氪007从1月1日开启交付,极氪007进入的中型轿车市场竞争非常激烈,主要的竞争对手包括特斯拉Model 3、小鹏P7、比亚迪海豹等。

极氪此前的三款产品猎装车极氪001、MPV极氪009、紧凑级SUV极氪X,均定位小众细分市场,面向主流轿车市场的极氪007,将是极氪走量的重要车型。极氪方面表示,自今年广州车展极氪007开启预售40天,订单已超过5万辆。

12月,岚图汽车单月交付首次破万,达1,017辆,同比增长479.35%,环比增长42.98%;2023年全年销量突破5万辆,同比增长160.83%,已完成其此前制定的2023年销量为4-6万辆的年销目标。此外,智己汽车12月销量同样过万,为10412辆,环比增长19.64%,2023年累计销量3.83万辆,同比增长665.06%。

“企业竞争环境将会呈现更加内卷特征,2024年一定是大浪淘沙的关键时期。新能源汽车产品车型更多,仅2023年中国市场就推出了1100余款新能源车型。”中国电动汽车百人会副理事长兼秘书长张永伟近日对21世纪经济报道记者表示,汽车行业已经进入了摩尔时代,新车型的生命周期在加速缩短,燃油车时代4年推一款新车,现在新品投放周期为12个月~18个月。汽车行业“内卷”不仅停留在商业层面的价格竞争,更体现在高频创新上。

在张永伟看来,“内卷”两三年后可能会出现世界级的中国本土汽车公司。“按照经济理论和行业发展规律,产业集中度通常会高于50%,汽车企业也就存活10家左右,这套理论在智能电动时代适应不适应未来的汽车行业?不一定,也许适应、也许不适应,也不能用别的行业发展的情况来去套汽车,不能盲目下结论。”

乘联会秘书长崔东树预计,2024年将是车市销售大年,增速前高后低,2024年新能源车市和主流燃油车市场都会实现很强的同比增长,预计2024年乘用车总体零售2220万台,较2023年增长3%。

(作者:宋豆豆 编辑:张明艳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。