增收不增利。

21世纪经济报道记者肖夏 重庆报道

营收百亿之后,今世缘继续保持高增长。

4月29日傍晚,今世缘披露了2023年报和2024年一季报。由于去年底已经高调预告营收破百亿,今世缘去年的业绩已经是一张明牌。投资者的焦点集中在一季报。

2024年一季度,今世缘实现营收46.71亿元,同比增长23%,归母净利润15.33亿元,同比增长22%,连续第四年实现Q1营收、盈利双增20%以上。

21世纪经济报道此前统计注意到,今年一季度业绩增长在20%以上的白酒股,仅有7家。

百元以上的产品,是今世缘增收的主力,贡献了九成以上的收入。

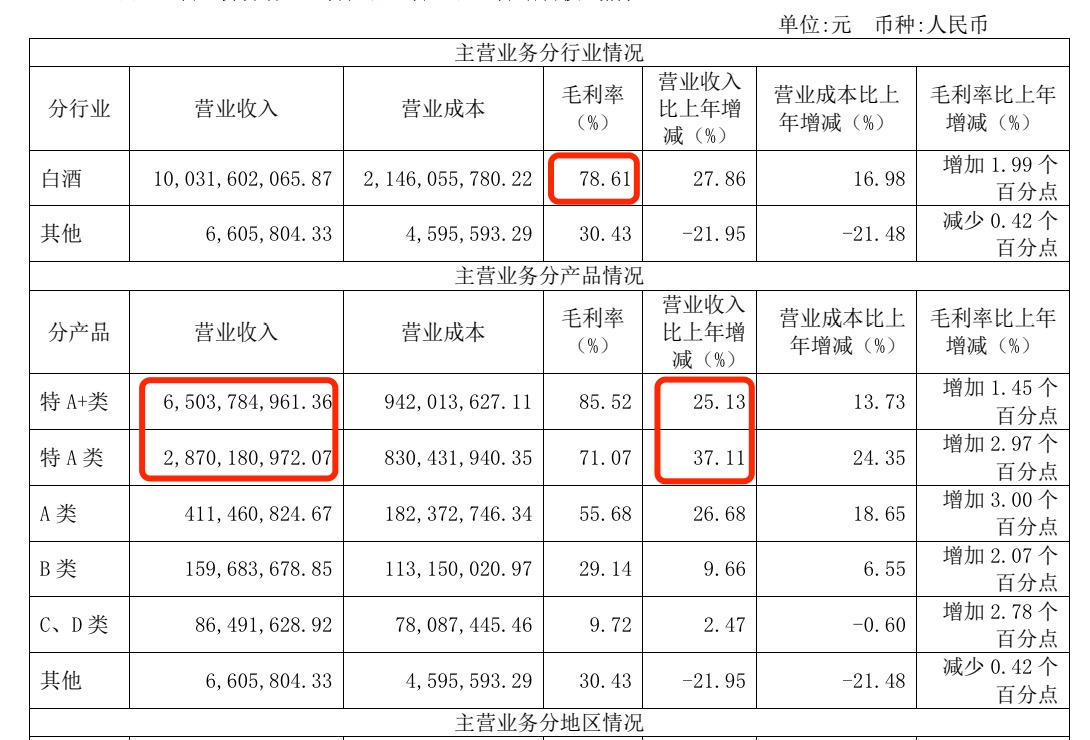

2023年,今世缘出厂指导价300元以上的“特A+类”产品收入65亿元,同比增长25%,出厂指导价100元—300元的“特A类”产品收入28.7亿元,同比增长37%。今年一季度,特A+类和特A类产品收入分别同比增长22%和26%,增长继续快于百元以下其他类别产品。

在此带动下,今世缘2023年白酒主业毛利率已提升至78.6%,提高了近两个百分点。这一毛利率水平,已经高于两家体量更大的华东酒企。

不过今世缘2023年却出现了增收不增利的情况。2023年,今世缘营收同比增长28.07%,归母净利润同比增长25.3%。

今世缘的成本并没有出现大幅增长。营业成本主要包括原料、人工、制造的开支,2023年同比增长18.5%,是明显低于营收涨幅的。

快速增长的主要是费用。2023年,今世缘的销售费用接近21亿元,同比大涨51%;管理费用近4.3亿元,同比增长32%。

年报解释,前者主要系销售增长及广告投入等增加所致,后者主要系陶坛储酒量增多损耗增加及薪酬增长等影响所致。

回顾近年高速增长期,今世缘已经呈现出“销售费用增长快于收入增长”的趋势。2020年到2023年,今世缘营收从51.22亿元增长到101亿元,增长97%,销售费用则从8.75亿元增长到了20.97亿元,增长近140%。

促销费用是白酒企业提升渠道拿货意愿的利器。但高费用投入的代价是挤占现金流、削弱盈利能力,同行过往已有不少先例。

这一影响已有端倪。2023年末,今世缘经营活动产生的现金流量净额为28亿元,同比增长不到1%。

白酒企业多有地方国资背景,不少名酒都是地方的明星企业,加上白酒的盈利水平明显高于其他制造业,因此普遍面临较高的增长任务。

今世缘也不例外。21世纪经济报道记者注意到,今世缘在年报中提出,根据市场形势、锚定“2025年挑战营收150亿”的既定战略目标,结合2023经营绩效情况,确定2024年经营目标为总营收122亿元左右,净利润37亿元左右。

这相当于今世缘未来两年要继续保持20%增长。按这一经营计划推算,今年一季度今世缘已经完成了四成左右的全年任务。

但值得注意的是,作为酒企业绩蓄水池的合同负债余额有所下滑。今年一季度末。今世缘合同负债余额9.73亿元,低于过去两年同期的11.43亿元、11.36亿元。

高费用换高增长的时代已经过去了,随着行业集中度继续提升,白酒的核心竞争力加速转向品质、品牌。今世缘要想迈向“双百亿”,不能走到以前的老路上去。

(作者:肖夏 编辑:骆一帆)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。