21世纪经济报道记者 巩兆恩 报道

“价格战”、去库存、半固态、走向海外,成为2024上半年动力电池行业的关键词。

日前,中国汽车动力电池产业创新联盟发布数据显示,今年1~6月,国内动力电池累计装车量203.3 GWh,同比增长33.7%。宁德时代、比亚迪再度领跑,夺走超七成的市场份额,两强格局的头部效益持续扩大;两大寡头竞速,留给二、三线动力电池厂商“分食”的空间已不足30%。

半年成绩判若云泥,国内动力电池厂商持续分化,企业梯队分层愈发明显。同时伴随着锂电池价格持续下滑,产业“内卷”愈演愈烈。曾经一路高歌猛进、疯狂扩张的电池厂商们,也开始为了“活下去”寻求新的增长方向。

野蛮生长后行业加速变革,海外市场和半固态技术路线成为重要突破口,也迎来各家企业在上半年抢滩布局。

一线紧咬、二线分食

中国汽车动力电池产业创新联盟数据显示,1~6月,我国动力电池累计销量318.1GWh,累计同比增长26.6%;累计装车量203.3GWh, 累计同比增长33.7%。

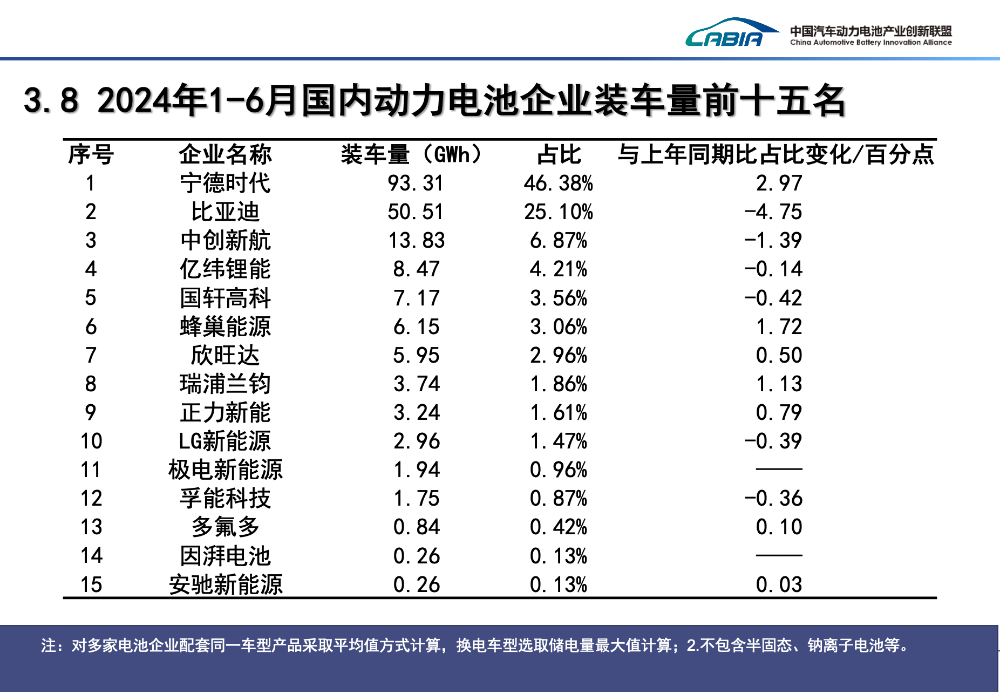

从具体企业装车量与市占率来看,一线与二、三线厂家差距愈发显著,宁德时代、比亚迪两大寡头继续占据绝对的头部位置,地位稳固。

今年上半年,宁德时代动力电池累计装车量达93.31 GWh,依旧稳居榜首,市场份额达46.38%,几乎分走国内动力电池市场的半壁江山。同时,宁德时代也是榜单前五中唯一一家实现市占率同比提升的,涨幅达2.97个百分点。

比亚迪以50.51 GWh的装车量位居其后,排名第二,市占率达25.1%,同比出现4.75%的下滑。

上半年,宁德时代、比亚迪二者市占率差距扩大至21个百分点,其中2月份差距一度超过37个百分点,2023年双方市占率相差仅15.9个百分点。

两强格局显现,今年上半年,比亚迪与宁德时代二者相加占据了国内动力电池市场71.48%的份额,较2023全年提升1.16个百分点。这也意味着,头部效益还在持续扩大,两强格局下留给二、三线动力电池企业“分食”的空间已不足30%。

中创新航以13.83GWh的装车量排在比亚迪之后,市占率同比下降1.39%至6.87%,亿纬锂能、国轩高科、蜂巢能源、欣旺达等厂商紧随其后,但从市占率来看,二线厂商与两大寡头之间的差距还在不断拉大。

抛开“冠亚军”,前10榜单中的所有企业相加,市占率才刚刚与比亚迪处在同一水平线,与宁德时代仍有20%的差距。

头部企业咬紧的同时,中国汽车动力电池产业创新联盟也指出,综合来看装车量集中度是有所下降的。

1~6月,我国新能源汽车市场共计50家动力电池企业实现装车配套,较去年增加2家,排名前十家动力电池企业动力电池装车量之和为195.3GWh,占总装车量比为96.1%,而去年全年,我国动力电池装车量排名前十的企业市占率之和为99.23%,相比之下有3.13%的市场份额让前十榜单以外的中小企业夺走。

究其原因,或与车企“跻身”入局自研电池有关。

中国汽车动力电池产业创新联盟给出的前十五榜单中,极电新能源去年10月成立,背后是老牌车企吉利集团,累计装车量达1.94GWh,市占率达0.96%,仅次于LG新能源排名第十一;广汽体系内的因湃电池、吉利加持安驰新能源同样登榜。车企布局的动力电池业务初见成效。

事实上,出于产能扩充与供应不足的焦虑以及降本增效的考量,为加强对汽车产业链的自主掌控能力,长安、上汽等多家整车企业都明确提出通过自研、自建、合建、入股等方式切入动力电池领域,开始后向一体化“造电池”和布局电池原材料。

更多“不想为宁德时代打工”的整车企业现身动力电池领域,或将依托背后车企迅速“发育”瓜分市场。

头部压制、后方追赶,中小动力电池企业的生存空间被进一步压缩,日子或将更加“难过”。

库存压力下寻求海外新增

1~6月,我国动力和其他电池累计产量为430.0GWh,累计同比增长36.9%;但累计装车量仅为203.3GWh, 装车量占产量比重低于50%,产量是装车量的两倍,动力电池高于市场需求,行业仍然面临较大的库存压力。

7月初,蜂巢能源董事长兼CEO杨红新在全球合作伙伴峰会上曾表示,当前锂电产业产能过剩,预计将要消化到2026年。同时,今年将是锂电行业深度调整的元年,“动力电池企业到年底可能不会超过40家。且明后年仍将是加速淘汰的阶段。”

同时,产能过剩、供大于求也持续推动电池价格走低。据悉,目前国内动力电池已经加速推进到0.3元/Wh时代,部分企业陷入亏损,急需开辟新的增量市场。

国内市场依旧处于深度去库存状态,且竞争持续加剧。面对这一局面,多位动力电池厂商“一把手”都曾明确表示,海外市场将成为企业业务拓展的新方向,高度关注海外市场谋求量利新增。

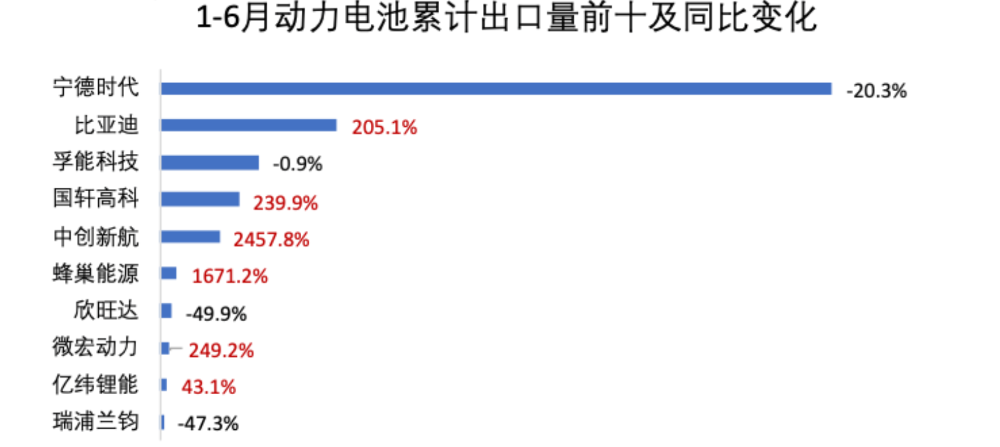

出口方面,今年上半年,国内动力电池累计出口量达60 GWh,同比增长8.2%。其中,磷酸铁锂电池出口量为23.9 GWh,同比增长48.6%;三元电池出口量为35.6 GWh,同比下滑9.3%。

动力电池出口排名前三的企业,分别为宁德时代、比亚迪和孚能科技;比亚迪、国轩高科、蜂巢能源等电池厂商出口增速都超过100%,中创新航上半年出口量暴增2457.8%。

韩国研究机构SNE Research最新数据显示,今年1~5月,宁德时代和比亚迪在全球市场的装车量分别为107GWh、44.9GWh,以37.5%、15.7%的市占率位居全球动力电池厂商前两名。

抛开中国市场外的全球市场来看,在SNE Research1~5月动力电池装车量前十名榜单中,宁德时代今年的海外市场份额迅速扩大,装车量达34.9GWh,同比增长11.4%,市占率达到了26.9%,超过LG新能源位居全球第一;比亚迪海外市场装车量同比暴增155.3%至5GWh,以3.8%的市场份额位居第六。

事实上,除了宁德时代、比亚迪两大巨头海外出口加速外,国轩高科、蜂巢能源、亿纬锂能等国内其他动力厂商同步开始布局海外市场,深入当地建厂成为主流方式。

“新能源汽车进入了市场驱动周期,动力电池也是如此,随着市场需求不断增长,动力电池也进入了市场驱动周期。尽管国内竞争激烈,但海外市场需求很强劲,动力电池走向海外市场将成为新的增长点。”中国汽车动力电池产业创新联盟常务副秘书长马小利表示。

据介绍,当前欧洲有42家动力电池企业进行布局,其中本土企业26家,中国企业10家,日韩企业3家;北美地区有28家动力电池企业进行布局,本土企业14家,中国企业4家,日韩企业4家。

多元技术路线并行

技术路线上,磷酸铁锂和三元电池仍为主流。今年上半年,国内磷酸铁锂电池占总装车量的69.3%,同比增长39.3%,高于三元电池30.6%的市占率。其中,6月磷酸铁锂市占率达到74%,创下年内新高。

韩国研究机构SNE Research曾指出,在当下强调性价比的电动汽车市场上,动力电池逐渐向更具价格竞争力的磷酸铁锂电池倾斜。

有业内人士表示,技术创新下,磷酸铁锂电池的安全性和低成本优势不断显现,在动力电池大打“价格战”的背景下,引来厂商纷纷布局,市占率不断超越三元锂电池。

今年上半年,宁德时代磷酸铁锂电池装车量为52.43 GWh,市占率37.19%超越比亚迪。去年全年,比亚迪磷酸铁锂电池装车量排名国内第一,高出宁德时代市占率约七个百分点。

此外,半固态电池、钠离子电池已实现装车,今年以来市场关注度较高的半固态电池持续高增。

1~6月,钠离子电池的装车量为1.5 MWh,配套企业为孚能科技、宁德时代和中科海钠;半固态电池装车量为2.1 GWh,配套企业为卫蓝新能源,实现了市场份额“从0到1”的突破。

虽然配套企业仅有卫蓝新能源一家,但上半年市场对于半固态电池与固态电池的热情高涨。

作为没有明显短板、充电速度快、安全性高、续航里程长、被视为电池“终极技术”的固态电池被推到了台前,车企和电池厂商再度聚焦固态电池“上车”难题。

上半年,蔚来宣布150kWh半固态电池包量产下线;上汽集团旗下智己汽车宣布全球首次量产上车“超快充固态电池”;广汽集团宣布完成大容量全固态电池电芯研发,将于2026年率先在旗下新能源品牌昊铂上量产搭载。

主流动力电池厂商方面,二线电池厂商也在紧抓机遇,国轩高科于5月份发布了采用全固态电池技术的金石电池,目前已经有半固态电池2GWh和5GWh的产线;欣旺达副总裁梁锐也曾透露,欣旺达400Wh/kg的固态电池已经研发完成,将在2026年建设生产线进行初步量产。

固态电池“风口”再起,车企与电池厂商积极开出新“配方”,聚焦固态电池的投入与研发。尽管实现了从0到1的突破,但市场上才刚刚出现了少量的半固态电池上车,全固态电池技术、工艺等难题依旧悬而未决。

“以固态类电池来说,各家的技术路线、供应商以及样品水平并不相同。但总体而言,问题存在于固态类电池的界面阻抗、量产工艺、样品寿命、能量密度指标以及价格等方面,发展程度有所不同,有的还需要逐渐完善。”车夫咨询合伙人曹广平曾在接受21世纪经济报道记者采访时表示。

上半年半固态电池逐步“上车”后,下半年固态电池预计将继续成为动力电池市场中的竞争焦点,动力电池厂商将击破关键痛点和技术瓶颈,早日将全固态电池带入大规模量产阶段。

(作者:巩兆恩 编辑:张明艳)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。