投研能力如何?业绩见分晓。

编者按:

中国的基金投顾刚刚起步,美国的投顾市场日益壮大。7月6日,证监会公布消息称,目前首批基金投顾试点机构合计服务资产已逾500亿元。相比之下,根据平安证券统计,目前美国基金投顾规模高达83.7万亿美元。面对这一巨大的蓝海市场,国内各大机构也是蓄势待发,争先布局。

截至2021年7月9日,已有55家机构获得基金投顾试点资质。其中,首批获得试点的5家基金公司及其子公司、3家第三方基金销售机构和7家券商均已展业,完成产品布局和策略设计。

南财理财通成立基金投顾课研究小组,旨在发现基金投顾价值、厘清现状,为行业发展做参考,该课题共分(上)、(中)、(下)三篇,7月8日,课题组已发布上篇报告《15家基金投顾研究报告(上):强“投”弱“顾”现象普遍,止盈策略盛行,部分产品风险设计有问题》梳理了15家基金投顾试点机构的业务模式,对其策略构建、具体策略设计和产品特色进行分析。本篇为(中)篇,南财理财通课题组将聚焦分类分析5家公募基金和3家第三方销售机构基金投顾组合的业绩情况。(下)篇将聚焦分析稳健型、保守型和目标盈组合的总体业绩,将于近期发布,敬请关注!

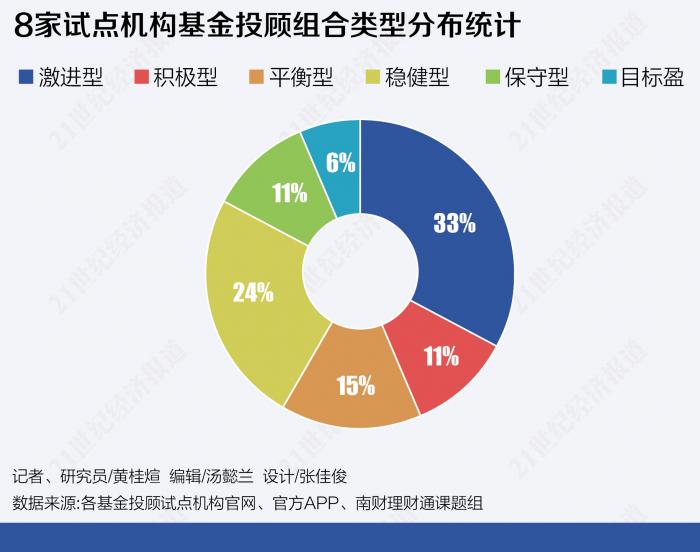

94个投顾组合,激进型占比最高达33%

根据南财理财通课题组统计,5家公募基金和3家第三方销售机构共计提供了94个基金投顾组合。(其中,南方基金的“养老投顾”组合不纳入计算;“中欧超级股票全明星”在中欧财富和腾安基金同步上线,计为1个投顾组合;“华夏70正好养老”、“华夏80当道养老”、“华夏90后浪养老”在华夏财富和腾安基金同步上线,计为3个投顾组合)

根据基金投顾组合的大类资产配置情况,南财理财通课题组将94个基金投顾组合分为六大类。分别是激进型基金投顾组合(主要为权益加强配置型以及商品型组合,货币与债券类占比在0%(含)-20%)、积极型基金投顾组合(主要为偏股型组合,货币与债券类占比在20%(含)-40%)、平衡型基金投顾组合(主要为股债平衡型组合,货币与债券类占比在40%(含)-60%)、稳健型基金投顾组合(主要为货币增强型组合以及固收增强型组合,货币与债券类占比在60%(含)-100%)、保守型基金投顾组合(主要为货币优选型组合以及纯债型组合,货币类和债券类合计占比为100%)和目标盈基金投顾组合。

根据统计,在94个基金投顾组合中,超过1/3为激进型基金投顾组合,总计31个。其次是稳健型基金投顾组合和平衡型基金投顾组合,分别有23个和14个。积极型基金投顾组合和保守型基金投顾组合各10个。目标盈基金投顾组合有6个。

按照上述分类,本篇报告主要指标说明如下:

1、选取“近一年”为观察指标。由于首期基金投顾试点机构在2019年末获批,至今展业时间不足两年。但考虑到立足长期业绩,因此本报告选取“近一年”为时间维度。

2、选取“涨跌幅”作为收益指标。根据基金投顾组合公开数据披露情况,“涨跌幅”是普遍认同的业绩展示方式。

3、选取“最大回撤率”作为风险指标。根据基金投顾组合公开数据披露情况,“最大回撤率”数据完整性较高,且易于测算。

4、选取“Calmar比率”作为风险调整后收益指标。根据基金投顾组合公开数据披露情况,波动率披露不完善,且根据现有公开数据无法测算,无法计算夏普比率,因而选用Calmar比率作为风险调整后收益指标。

考虑到基金投顾组合的数量较多,分类分析较为复杂,本次业绩分析报告将分两篇发布。本篇主要聚焦分析激进型基金投顾组合、积极型基金投顾组合和平衡型基金投顾组合;下篇主要聚焦分析稳健型基金投顾组合、保守型基金投顾组合和目标盈基金投顾组合。

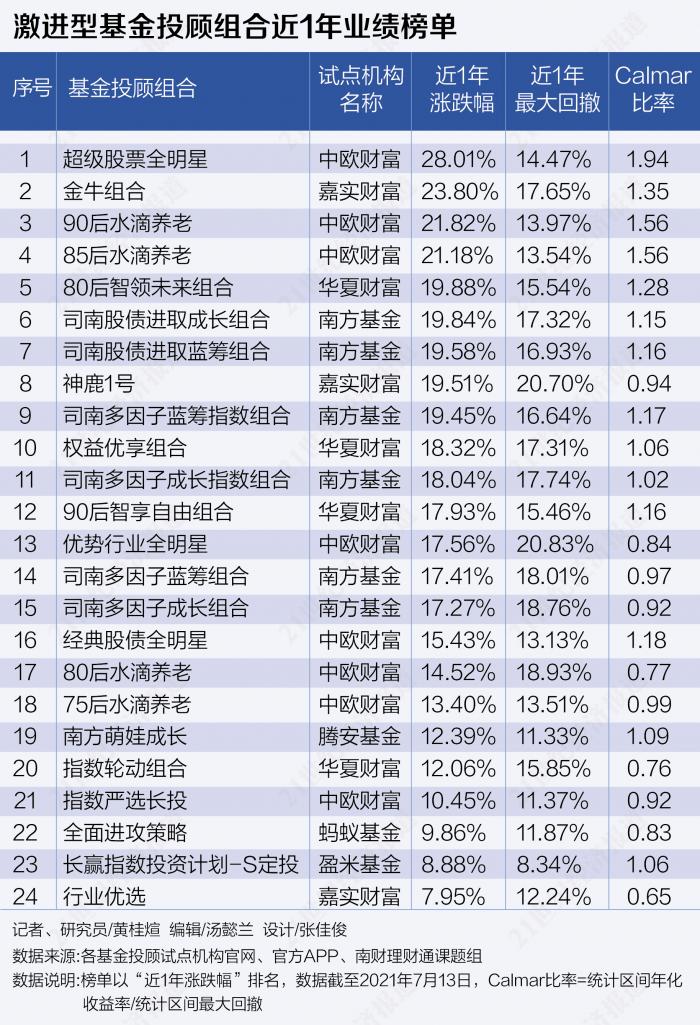

“超级股票全明星”霸榜第一 自家基金配比有上限吗?

从收益指标来看,根据南财理财通课题组统计,截至7月13日,有4个激进型基金投顾组合近一年上涨超过20%,12个激进型基金投顾组合近一年涨跌幅在15%~20%之间,21个激进型基金投顾组合涨幅在10%以上。24个激进型基金投顾组合近一年平均收益率为16.86%。

而wind数据显示,沪深300同期上涨了8.18%,普通股票型基金同期平均收益率为31.27%。激进型基金投顾组合的平均收益率跑赢沪深300,但跑输普通股票型基金。

而具体到细分基金类型上,24个激进型基金投顾组合中有5个均明确投向指数基金。其中,南方基金的“司南多因子蓝筹指数组合”和“司南多因子成长指数组合”近一年涨跌幅分别是19.45%和18.04%,而同期被动指数型基金平均收益率为12.99%。两款组合均跑赢了被动指数型基金。不仅如此,这两款组合也跑赢了同系列的主动管理型基金“司南多因子蓝筹组合”和“司南多因子成长组合”。

事实上,“司南多因子蓝筹指数组合”、“司南多因子成长指数组合”、“司南多因子蓝筹组合”和“司南多因子成长组合”均是南方基金针对“追求高收益”投资目标推出的以多因子投资策略为主的基金投顾组合。四款组合的权益仓位均在70%~100%之间,主要区别在于投资风格和主被动投资。

从近一年业绩表现来看,蓝筹风格跑赢成长风格,指数投资跑赢主动投资。以蓝筹风格为例,“司南多因子蓝筹指数组合”近一年收益率为19.45%,近一年最大回撤率为16.64%;而“司南多因子蓝筹组合”近一年收益率为17.41%,近一年最大回撤率为18.01%。相比之下,前者收益率更高且最大回撤更低,被动投资跑赢主动投资。

从风险指标来看,24个激进型基金投顾组合近1年最大回撤大多出现在年后核心资产大幅回调的时候,平均最大回撤率为15.48%。而同期沪深300最大回撤率为15.18%,普通股票型基金平均最大回撤率为15.98%。激进型基金投顾组合的整体回撤处于平均水平。

具体来看,中欧财富的“优势行业全明星”和嘉实财富的“神鹿一号”近一年最大回撤率均大于20%。而接近60%的激进型基金投顾组合近一年最大回撤率在15%以上,整体受权益市场影响波动较为明显。

此外,低回撤控制代表“长赢指数投资计划-S定投”近一年最大回撤率为8.34%,也是激进型基金投顾组合中唯一一只回撤小于10%的组合。

综合业绩指标和风险指标来看,中欧财富的基金投顾组合表现优异。“超级股票全明星”、“90后水滴养老”和“85后水滴养老”包揽Calmar比率前三名。其中,“超级股票全明星”收益回撤比高达1.94。

对此,中欧财富在接收课题组采访时称,“超级股票全明星”基于“核心+卫星”的投资策略,核心配置基于对基金产品和基金经理的评估,选择长期业绩持续优异型基金作为基础配置,力争获取长期较高的Alpha收益,密切跟踪基金经理投资业绩的可持续性;卫星配置结合对基本面、技术面、政策面等的定性和定量研究,适度调整仓位进行择时操作,并通过投资于不同风格的基金,在大小盘、价值成长风格和行业(债券型基金为久期、杠杆、利率、信用等)等方面进行配置调整,密切跟踪基金经理可能的风格漂移。

从底层持仓情况来看,中欧财富APP显示,该组合最新一次调仓是在二季度末,调仓后配置了12只基金。分别是中欧丰泓沪港深A、中欧价值智选A、中欧行业成长A、中欧时代智慧A、华安沪港深外延增长、富国天合稳健优选、嘉实价值精选股票、中欧新动力A、中欧明睿新起点、中欧医疗健康C、中欧消费主题A和中欧滚钱宝货币。可以看出,在该基金投顾组合中,中欧基金旗下自家基金占比达到了75%。

对此,华南一大型公募的基金投顾投资经理告诉记者,基金投顾组合配置自家基金主要是因为对自家基金较为熟悉,而外部基金仅通过调研了解有限。但同时,一家基金公司很难在多个行业都有表现突出的基金和基金经理,所以需要全市场选基。

该投资经理认为,配置比例超过70%确实较高,并透露自家基金投顾业务配置内部基金的比例在50%左右。课题组认为,配置比例过高或有做大自身基金规模的可能。

对此,中欧财富回复称,目前“超级股票全明星”最新持仓中欧旗下基金占比约为50%。且根据中欧财富9月6日统计,目前外部基金在中欧财富“活钱管理”、“稳健理财”和“财富成长”策略中占比分别是65%、70%~80%、50%~100%。

同时,中欧财富也表示,配置中欧旗下基金主要是考虑到自家成份基金无需收取申购费和调仓赎回费(计入基金财产之内的除外),能给投资者带来更大的费率优惠。

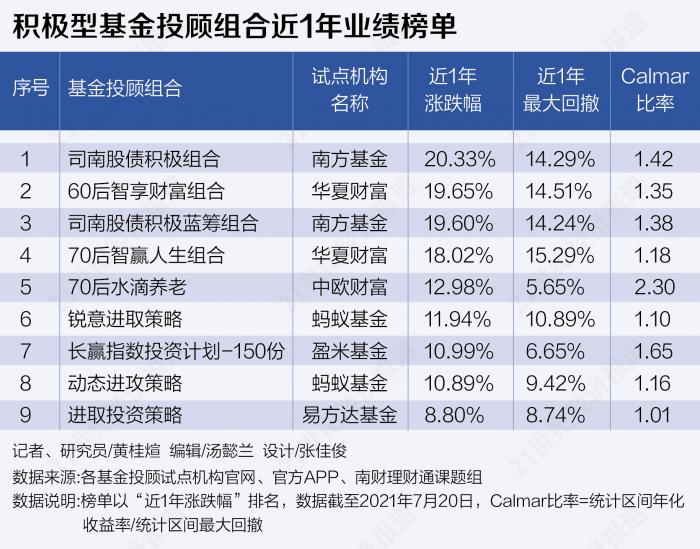

“积极型”组合收益走低 竟跑不赢偏股混合型

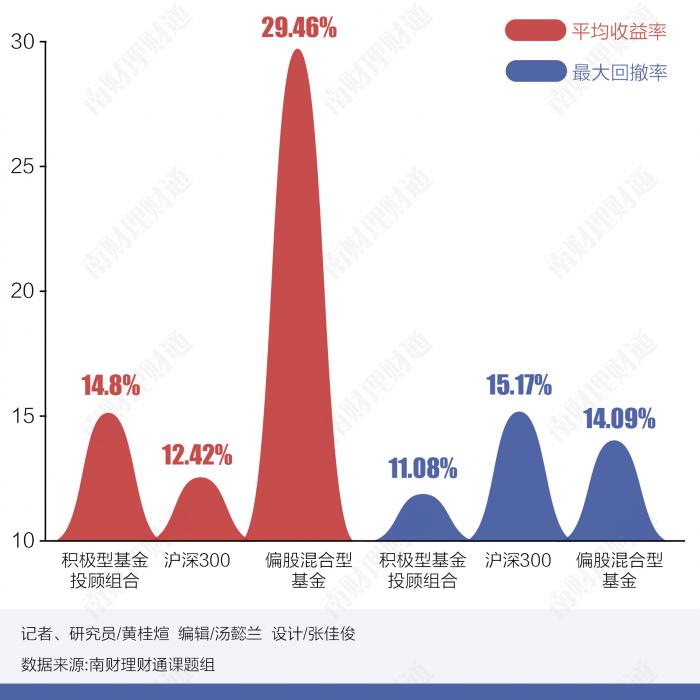

根据南财理财通课题组统计,截至7月20日,积极型基金投顾组合近一年平均收益率为14.8%。而沪深300同期上涨了12.42%,偏股混合型基金同期上涨了29.46%,积极型基金投顾组合跑赢沪深300,跑输偏股混合型基金。

从风险指标来看,9个积极型基金投顾组合近1年平均最大回撤率为11.08%。同期沪深300最大回撤率为15.17%,偏股混合型基金平均最大回撤率为14.09%。可以看出,积极型基金投顾组合的整体回撤较小。

综合收益和风险指标来看,偏股混合型基金相比积极型基金投顾组合的收益率更高,但同时最大回撤率也较高,堪称“高收益高风险”。建议投资者不该单纯依据业绩情况选择,而应该综合评估自身需求和风险承受能力。

具体到组合层面来看,在榜单前三名中,南方基金占据两席。排名第一的“司南股债积极组合”近一年涨幅达到20.33%。蓝筹风格的“司南股债积极蓝筹组合”近一年涨跌幅为19.60%。而华夏财富的“60后智享财富”组合近一年收益率排名第二,达到19.65%。

从风险指标来看,上述前三名近一年最大回撤率都在14%以上,处于同类较高水平。相比之下,中欧财富的“70后水滴养老”和盈米基金的“长赢指数投资计划-150份”近一年最大回撤率分别为5.65%和6.65%,风险控制能力更强。

根据Calmar比率,可以看出,中欧财富的“70后水滴养老”、盈米基金的“长赢指数投资计划-150份”和南方基金的“司南股债积极组合”呈现出较高的性价比,收益回撤比分别是2.30、1.65和1.42。

而在同类组合对比中也可以发现,华夏财富的“70后智赢人生组合”和中欧财富的“70后水滴养老”均是针对70后客户的养老投顾需求(不包括南方基金的养老投顾组合)。综合来看,“70后水滴养老”近一年收益率为12.98%,近一年最大回撤率为5.65%,收益回撤比更高。

从“70后水滴养老”的资产投向来看,目前该产品配置股票类基金、债权类基金和货币类基金的比例分别是69.57%、28.42%和2.01%。

“司南股债平衡蓝筹”涨幅第一“春华秋实”回撤控制能力优异

从收益指标来看,截至7月20日,平衡型基金投顾组合近一年平均收益率为11.44%。南财理财通课题组统计,同期平衡混合型基金平均收益率为19.40%。相比之下,平衡型基金投顾组合未跑赢平衡混合型基金。

具体来看,南方基金“司南股债平衡蓝筹组合”近一年收益率最高,达到18.20%。近一年最大回撤率为9.93%,收益回撤比达到1.83。

从风险指标来看,14个平衡型基金投顾组合近1年平均最大回撤率为7.14%。同期平衡混合型基金平均最大回撤率为14.19%。平衡型基金投顾组合的整体回撤较低。除华夏财富的“常青藤教育金组合”最大回撤率大于10%之外,其余平衡型基金投顾组合最大回撤率均在10%以下。

综合业绩和风险指标来看,盈米基金“春华秋实”的收益回撤比最高,达到2.81。该组合近一年上涨了12.30%,近一年最大回撤率为4.37%。事实上,该组合在2019年和2020年就体现出较高的回撤控制能力。2019年,沪深300最大回撤率为13.49%,该组合最大回撤率为3.96%;2020年,沪深300最大回撤率为16.08%,该组合最大回撤率为5.08%。

从运作原理来看,该组合正是以控制回撤为前提,通过配置权益、债券、货币、另类(含商品、中性)等四大品类公募基金平衡风险收益比。根据主理人9月4日的月报,目前投资组合的股票类基金占比24.4%,债券型基金占比52%,偏债混合型基金占比21%,黄金基金占比2.6%。

总的来看,基金投顾组合的业绩表现反映了机构的投研能力,有一定的参考价值。但对于基金投顾业务来说,如果过分强调“投”的部分,势必淡化对“顾”的重视。此前,业内普遍认同的“三分投,七分顾”的投顾理念深入人心。对于机构来说,不仅要提高投研端的竞争力,更要能打破“基金赚钱,基民不赚钱”的困境;对于投资者来说,不能盲目追求高收益率,而是应该综合自身需求和风险承受能力选择最匹配的投资方案。

下篇,南财理财通课题组将聚焦分析稳健型基金投顾组合、保守型基金投顾组合和目标盈基金投顾组合的业绩表现,尽在21财经APP"理财"频道,敬请关注!

登陆南财理财通(gym.sfccn.com)即可下载15家基金投顾测评完整研报,如有需要请联系研究助理:19521241569(微信同号)。

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。该专栏系列文章来自南财理财通独家原创,抄袭必究,转载请联系课题组。)

(作者:黄桂煊 编辑:汤懿兰)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。