南方财经全媒体记者 孙诗卉 实习生 徐若萱 上海报道

随着新华保险于8月30日晚披露2022年中期业绩报告,中国平安、中国人保、中国太保、中国人寿、新华保险五大A股上市险企全部交出了年中“成绩单”。

整体来看,今年上半年,A股五大险企代理人规模进一步回缩。数据显示,截至二季度末,平安个险人力规模为 51.9万人,较年初下降13.5个百分点,净脱落超8万人;国寿个险销售人力74.6万人,较年初净脱落超7万人。

21世纪经济报道记者注意到,今年以来,寿险行业进入深度调整阶段,代理人数量下滑速率放缓,队伍结构优化、人均产能提升。

例如,中国人保“大个险”营销员月均有效人力环比数据筑底回升。另一方面,随着职业营销队伍进一步转型,保险营销员专业度的提升使人均产能指标有所改善。

值得一提的是,上市险企密集采取多渠道并存业务模式,其中银保渠道价值贡献度均获显著提升。

代理人清虚提质 优秀代理人策略已成险企“必争之地”

7月19日,银保监会就起草的《保险销售行为管理办法(征求意见稿)》向社会公开征求意见。《管理办法》提出,要实现销售人员分级模式,将保险产品销售与代理人能力资质挂钩。

事实上,政策所要求的代理人高质量化也是业界正积极践行的方向之一。当前,稳定代理人核心人群、优化结构提升产能,告别低质扩张成为险企重点发力方向。

例如,中国平安寿险及健康险业务人寿在2022年上半年营运利润达589.93亿元,同比增长17.4%;代理人渠道新业务价值164.34亿元,同比下降30.6%。

平安寿险坚定不移推动改革持续深入:锻造“三高”队伍,推出抓绩优、抓增优的“双优工程”。2022年上半年平安人寿代理人渠道全年人均新业务价值同比增长26.9%,13个月保单继续率同比上升4.1个百分点,人均代理人收入较去年同期上涨35.1个百分点。

截至2022年6月末,中国平安大专及以上学历代理人占比同比上升4%,钻石队伍能力持续提升,人均首年保费为整体队伍的4.7倍,顶尖绩优人数同比增长7.7%。

今年上半年,太保坚定推进职业营销队伍转型,核心人力发展企稳。太保寿险加快推进“三化五最”的职业营销转型,提升代理人专业化销售能力与科技赋能水平。

2022年上半年,太保寿险月均保险营销员 31.2 万人,期末保险营销员 28.1万人;其中,核心人力月人均首年保险业务收入 32,331 元,同比增长 23.5%;核心人力月人均首年佣金收入 4,630 元,同比增长10.8%。

中国人寿则坚持有效队伍驱动业务发展,销售队伍质态不断提升。2022年上半年,中国人寿寿险公司个险板块实现总保费3524.87亿元,续期保费2740.16亿元。个险板块新业务价值为241.85亿元,首年年化保费口径新业务价值率为30.4%。

截至2022年上半年,中国人寿个险销售人力为74.6万人,其中,营销队伍规模为47.6万人,收展队伍规模为27.0万人,绩优人群占比保持稳定。同时,为应对常态化疫情防控和市场环境变化带来的多重挑战,中国人寿推出“众鑫计划”专项提优提质项目,加快推动队伍向专业化、职业化转型。

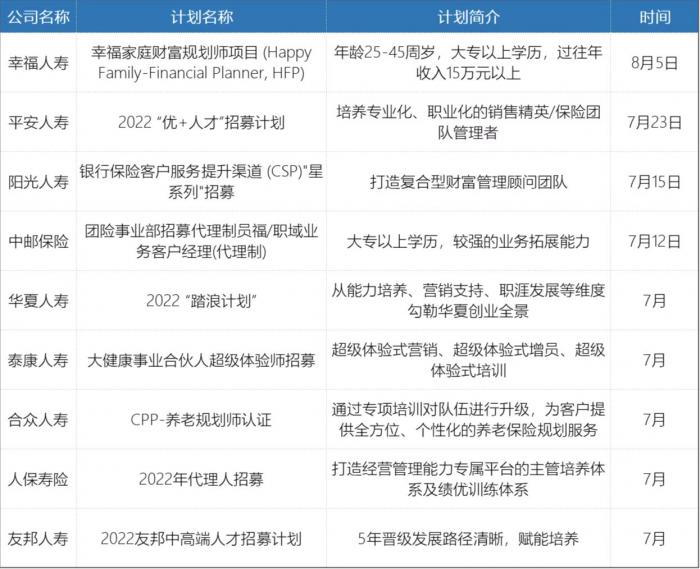

此外,据不完全统计,7月以来,以平安人寿、人保寿险为代表的近9家人寿险企都进一步加大了对高端代理人队伍的培育力度,并出台新一轮代理人优增培育规划。

图:保险代理人优增培育计划

制图:21世纪经济报道

兴业证券指出,险企近年来普遍加大费用管控,且队伍转型“重质量而非重数量”观念渐成共识,代理人规模逐渐企稳,叠加低基数有望带来保费增速回暖。

多元化渠道逐步发力 收益渐显

当前,面对寿险代理人渠道的业绩下滑,多元化渠道正逐步发力。

其中,银保渠道表现可圈可点,正逐渐平滑个险业务增长乏力的不利局面。海通证券表示,当前我国保险业处于“新银保”发展时期,头部险企加大发展银保渠道的力度,银保渠道新业务价值持续走高。

平安2022年半年报表示,平安寿险坚持从较为单一的代理人渠道向四大渠道转型。报告指出,随着三大创新渠道并行发展,多渠道贡献持续增长。其中,银保渠道与平安银行融合加深,银保新优才队伍超800人,本科及以上学历超9成,人均产能为钻石队伍的1.4倍。

另外,平安持续探索“孤儿单”网格化深耕经营及下沉渠道,截至2022年6月末,平安寿险成功在11个城市试点社区网格化经营模式,已组建超2000人的高素质精英队伍,并取得进一步成效,13个月保单继续率同比提升超20个百分点。

此外,平安寿险结合下沉市场的保险消费场景,持续探索下沉渠道创新发展模式。数据显示,上半年平安寿险银保、电销、互联网及其他等创新渠道NBA贡献占比13.4%,同比上升2.1pct。

与平安多元渠道策略类似,太平洋保险寿险业务同样积极拓宽多元渠道布局,而银保渠道发力明显。

2022年半年报显示,太保寿险银保渠道2022年上半年实现保险业务收入178.28亿元,同比大幅增长 876.3%,其中新保业务收入 168.38 亿元,超越了代理人渠道的147.80亿元,成为中国太保2022年上半年新保业务的最大贡献渠道。同时,银保新业务价值同比上升100.1%,月人均期缴新保产能同获大幅增长,同比增长达49%。

其余三家险企的多元业务板块亦实现快速增长。2022年上半年中国人寿发力多元业务板块,积极拓展银保、团险及健康险业务。其中,积极深化银行合作,实现银保渠道总保费426.09亿元,同比增长23.7%;其他渠道总保费达281.14亿元,同比增长2.8%。

人保寿险公司则坚持个险为主力、银保为助推、团险和电商为两翼的销售管理新阵型,2022年上半年其银行保险渠道原保险保费收入为392.80亿元,同比增长41.9%,实现新业务价值2.44亿元,渠道价值贡献度显著提升。从规模保费数据看,人保寿险银行保险渠道规模保费达397.90亿元,已成为该公司上半年规模保费最大贡献渠道。

新华保险银保渠道总保费收入为入311.95亿元,同比增长7.8%。与之相比,个险渠道道受新冠肺炎疫情影响较大,新业务发展承压,在续期业务支撑下,保费规模基本保持稳定。截至6月30日,个险渠道实现保费收入695.52亿元,同比下降0.5%。

(作者:孙诗卉 编辑:李致鸿)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。