南方财经全媒体记者 郑嘉意 北京报道

随着A股市场半年报披露结束,五大上市险企都公布了上半年的“成绩单”。

统计数据显示,上半年,A股五大上市险企(中国人保、中国人寿、中国平安、中国太保,以及新华保险)共实现营业收入1.86万亿元,同比减少1.56%;实现归母净利润1220.27亿元,同比减少15.09%。

寿险收入方面,五家上市保险公司寿险子公司的上半年保险业务收入增速呈“三升两降”。中国人寿、平安人寿两家公司收入持续领先行业,分别为4196.36亿元、2835.9亿元,但规模不及去年同期,增速分别为-0.7%、-2.52%。其余人保寿险、太保寿险及新华人寿三家公司增速分别为12.30%、5.4%及2.0%。

内含价值方面,五家上市保险公司寿险子公司业绩均有不同程度上升,总计29327.82亿元,较去年同期增长3.17%,其中,中国人寿涨幅最高,内含价值为12508.77亿元,同比增长3.98%;新业务价值方面,五家寿险公司业绩则有不同程度下滑。其中新华保险及太保寿险降幅突破40%,分别为-48.4%、-45.3%。

保费收入同比微增0.7%

受行业深度调整、消费需求释放趋缓及销售人力规模下降等因素影响,各寿险公司保费增速持续放缓,负债端收入承压。

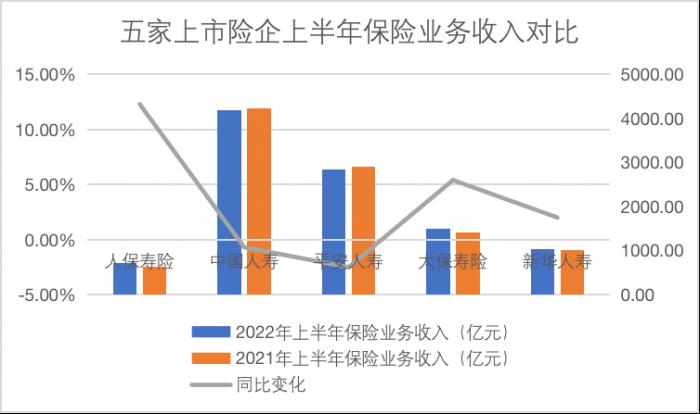

统计数据显示,2022年上半年,人保寿险、中国人寿、平安人寿、太保寿险及新华人寿保险业务收入共计10269.07亿元,较去年的10197.8亿元同比微增0.7%。

具体而言,上述五家公司保费呈“三升两降”趋势。其中,人保寿险以12.3%的保费增速领跑全业,太保寿险及新华保险分别以5.4%、2%的增速紧随其后,三家公司保险业务收入分别为720.14亿元、1490.54亿元及1025.86亿元;此外,中国人寿及平安人寿虽保费增速不及去年同期,但规模持续领先上述五家公司,分别为4196.36亿元及2835.9亿元。

从转型策略上看,各家寿险公司均有提升代理人质态、强化渠道布局、调整相关产品等计划,积极寻求转型方向,完善市场布局。

以五家寿险公司中保费收入增幅最大的人保寿险为例。据半年报披露,人保财险上半年在销售渠道、销售队伍、主营产品等方面均有调整。如销售渠道进一步向银保集中,数据显示,人保寿险上半年银保渠道收入同比增长41.9%,占总收入比重54.5%,较去年同期的43.2%再有增长。此外,人保寿险仍有团险渠道短期险承保利润率同比提升16个百分点,电商渠道十年期及以上业务同比提升15.4%。

除人保寿险外,其余四家公司亦有渠道端转型计划正在推进。太保寿险公示的保费收入明细中,代理人渠道保费规模为1176.86亿元,同比减少7.5%,新保业务减少34.7%;同时,其他渠道销售业务规模增速明显,达200.9亿元,同比增长383.6%。

光大证券分析师王一峰、郑君怡在研报中指出,目前寿险转型仍在磨底阶段,负债端拐点未至。在寿险业推进渠道转型和升级改革的背景下,各上市寿险公司纷纷推出以增额终身寿险为代表的保障型产品,以客户为导向提供针对性优质服务,推进渠道改革,加快布局康养产业,未来行业整体业绩预计有望回升。

如2022年上半年,国寿大养老基金加速整合康养资源,持续推进在京津冀、长江经济带、粤港澳大湾区等战略区域的养老养生项目布局;新华保险自建 “乐享、颐享、尊享”三大社区,2022年延庆养老社区筹备开业并推进体验式营销,进一步推动康养产业发展。

此外,而随着“保险回归保障本源”、“长期主义”等要求的推动,各寿险及健康险公司发力长期产品的设计,相应长险产品销售规模增长明显。

如中国人寿个险及银保板块长险首年业务均呈增长趋势;人保寿险长险首年保费规模达365.32亿元,同比增长33.2%,趸交规模达221.02亿元,增长73.10%,与之相对的期交首年、期交续年及短期险相应数据均呈下降趋势。

内含价值同比增长3.17%

王一峰、郑君怡在研报同时中指出,国内多地疫情有所好转,带动人身险新单业务略有增长,但在人身险消费需求承压、代理人线下展业面临多重压力等条件下,负债端新业务价值及新单保费承压,未有明显改善。

内含价值方面,五家寿险公司相应业绩均有不同程度上升,共计29327.82亿元,较去年同期增长3.17%。内含价值由有效业务的价值和调整后净价值两部分构成,直接反映寿险公司当前的经营成果,指不考虑未来新业务销售能力的情况下,现有公司的价值。五家寿险公司中,中国人寿内含价值涨幅最大,为12508.77亿元,同比增长3.98%;平安人寿紧随其后,内含价值9066.19亿元,同比增长3.4%。

新业务价值方面,五家寿险公司则都有不同程度下滑。数据显示,上半年,A股五家上市险企寿险子公司新业务价值共计545.19亿元,较去年同期的739.87亿元下滑26.31%。新业务价值则指新业务预期未来产生的税后利润折现值,即新保单的利润,可反映寿险公司经营能力和业务拓展销售水平。

五家寿险公司中,中国人寿及平安人寿新业务价值仍旧位居前列,分别为257.45亿元及195.73亿元;但同比来看,五家公司新业务价值均较去年同期有所下滑,新华人寿、太保寿险降幅最大,达48.4%及45.3%。

保费结构方面,人保寿险2022年上半年,普通型保险、分红型保险、万能型保险分别为222.19亿元、408.13亿元、46.65亿元;其健康险原保险保费收入87.16亿元,同比下降15.2%;短期意外险综合成本率同比下降17.2%;意外险原保险保费收入4.81亿元,同比下降30.7%。

中国人寿保费收入以寿险、健康险及意外险为主,首年期交保费为798.38亿元,同比下降1.0% ,其中,十年期及以上首年期交保费为302.26亿元,同比上升4.4%。受部分产品续期止收影响,续期保费为3,006.11亿元,同比下降2.5%;报告期内,退保率为0.51% ,同比下降0.16个百分点。

平安人寿方面,上半年收入前五大险种分别为年金、传统寿险、长期健康险、万能险及分红险。其中,传统寿险收入644.87亿元,较去年同期的617.96亿元增长4.3%,其余几大险种收入均有下降。

太保寿险收入主要来自传统型保险和分红型保险。2022年上半年,实现传统型保险业务收入762.70亿元,同比增长12.8%,其中长期健康型保险294.57亿元,同比下降3.7%;受费率市场化、利率下行等因素影响,分红型保险业务收入594.50亿元,同比下降1.9%。

新华保险收入以分红险、健康险及传统保险为主,长期险首年保费占总保费比例为28.7% ,长期险首年期交保费占长期险首年保费比例为41.5% ,续期保费占总保费的比例为68.4%;传统型保险长期险首年保费占整体长期险首年保费的33.2%,分红型保险长期险首年保费占长期险首年保费的57.2%。

信达证券非银金融行业首席分析师王舫朝指出,部分寿险公司新业务价值下滑主要受疫情反复和产品结构调整影响。如新华保险,“其续期保费支持公司总保费收入稳定增长,其中长期险首年保费294.86亿元,同比下降1.7%,长期险首年期交保费同比-14.9%至122.30亿元,十年期及以上期交保费16.26亿元,同比下降57.4%。”

(统筹:马春园)

(作者:郑嘉意 )

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。