随着整合步入成熟期,高济健康或迎来冲刺上市的关键时刻。

编者按:

随着全国医药领域腐败问题集中整治工作视频会议的召开,一场针对医药行业全领域、全链条、全覆盖的反腐风暴正全面推进。连日来,多场学术会议延期或取消,各医疗机构发起自查自纠行动,要求退回“讲课费”等不合理报酬,药企也紧急召集业务员培训合规推广内容。

实际上,当前我国医药产业正处在从高速增长到高质量发展跨越的重要历史新阶段,医药创新生态也正在发生变革,高水平合规将为助推医药产业可持续发展筑牢根基,完善的合规管理体系已成为医药企业最闪亮的名片。在强监管、严监管的新常态下,合规经营、转型升级是推动高质量发展、促进医药产业由大向强转变的重要举措。

值此之际,21世纪经济报道、21世纪新健康研究院合规进行时报道组特推出专题报道,聚焦 A 股上市药企群体在推动提质降费,防范商业贿赂与不公平竞争,履行反腐纠风工作方面,合规发展所作出的努力。

21世纪经济报道记者朱艺艺 杭州报道 医药零售行业或将迎来上市新势力。

有市场传言称,高瓴旗下“高济健康”最快将于今年第三季度正式向港交所递交招股书,拟申请香港主板上市。

早在今年3月另有消息称,高济健康计划赴港IPO,募资逾5亿美元。

对此,21世纪经济报道记者也从相关人士获悉,高济健康或已在今年7月递表,不过记者就此求证高济健康方面,截至发稿暂未得到回应。

值得一提的是,“高济健康”原名“高济医疗”,其于今年5月完成了品牌更名。

“高济医疗”于2017年成立后,便频频开启了对区域连锁药店的并购。

根据高济医疗首席执行官李波今年5月接受采访时提到,截至目前,高济医疗目前已拥有1万多家连锁药店,遍布全国20个省超过300多个城市,涵盖DTP药房、双通道药房等专业药房。

此外,高济医疗总裁牛和义曾经在2022年西普会上透露,公司年营收已超过200亿元,并坦言“过去整合中利润不好,现在利润不错了”。

如今,随着整合步入成熟期,高济健康或迎来冲刺上市的关键时刻。

资本加持,手握1万家连锁药店

成立于2017年的高济健康(原名“高济医疗”),隶属于高济(天津)投资有限公司,该公司成立于2017年6月,高瓴为最大股东,持股94.76%,兴业财富资产管理有限公司,持股5.24%。

据公开信息,作为一家战略性投资与运营的医疗大健康产业集团,高济健康通过提供“医+药+健康管理”等产品和服务,实现线上线下一体化、药品与诊疗服务相结合、O2O和B2C全覆盖的全生命周期的健康管理服务。

公司旗下品牌涵盖提供健康管理服务的“高济健康Pro”;提供医疗服务的“高济互联网医院”与“惠每医生”;作为专业药房的“高济药房”、“高济特药专业药房”与“高济智店通”;提供到家服务的“高济药急送”;提供保险创新支付服务的“橘能关爱”等。

“每天有近200万人次走进高济旗下60多个药店子品牌遍布全国的1万多家连锁实体门店;每19个中国人里就有1个是高济健康新零售的线上用户;遍布全国的28个大仓为依托的智慧供应链保证了11万SKU对高济消费者的高效履约……”

在高济健康的官网介绍中,公司拥有60多个药店子品牌,已手握1万多家连锁药店,遍布全国20个省超过300多个城市,涵盖DTP药房、双通道药房。

除了药品零售,高济健康也依托实体医疗机构建立互联网医院,在天津、成都、海南、肇庆等地获得了六家互联网医院牌照,为患者提供在线问诊、复诊续方等服务。

需要指出的是,高济健康的规模扩张,离不开“买买买”的“扫货”模式。

在2017年成立以后的短短几年内,高济健康通过并购跑马圈地,将大批连锁药店收入囊中,一跃成为国内医药零售头部企业。

如2017年9月,原高济医疗旗下的高济医药收购河南百家好一生医药连锁有限公司(简称“河南好一生”)100%股权,成为首批并入高济的区域医药连锁品牌。

无独有偶,为布局西南地区,原高济医疗先后投资了重庆市万和药房连锁有限公司、四川东升集团、成都华杏大药房连锁、四川杏林医药连锁等医药零售企业。

据公开报道,2017年至2019年期间,高济健康一路高歌猛进,基本完成了对医药零售行业的阶段性收购,收购了12000家药房,年营收超过200亿元。

从2019年起,高济健康放慢了扩张步伐,进入并购整合期。

据媒体报道,从2019年开始,高济先后在河北、四川、河南、广东等地投资建设集仓储、配送为一体的医药物流中心,这些物流中心都采用了自动搬运机器人拣选模式。

“我们尽可能用数字化工具矩阵赋能店员、执业药师、管理者、医生等专业力量,提升人力资源的高效运用,并链接多方,打通健康服务的痛点、难点,使得服务变得更多样、科学、规范、优质”,高济医疗首席执行官李波今年5月接受采访时提到。

数智化优势与合规挑战

在资本加持下,借助并购整合万家药店的高济健康,无疑具有一定的规模优势。

相比传统的线下连锁药店,高济健康强调,公司拥有数智化优势,通过科技赋能,打通线下线上药店一体化服务,以及提供互联网医疗、特慢病管理等多场景服务,实现“医+药+健康管理”的闭环。

此外,对于常见病、慢病患者而言,高济健康通过“高济互联网医院”小程序提供在线问诊服务,涵盖三甲医院多科室专业医生,诊后处方可流转至药房,可以快速触达更多慢病患者,让更多患者做到“早发现、早治疗”。

与此同时,高济健康在支付融合创新方面也取得一定突破。

高济医疗首席执行官李波接受采访时曾提到,高济药房首创在南通、大连实现医保线上支付。高济医疗惠康付保险平台在商业保险方面和平安财险、众安保险等合作实现健康险支付创新。

不过,高济健康也需应对多方面挑战。

国内连锁药店赛道可谓强手如林,市场竞争激烈。

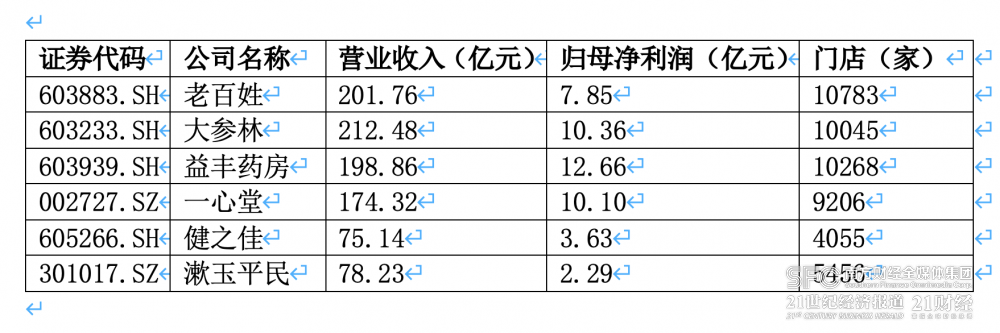

如上市连锁药店龙头老百姓(603883.SH)、大参林(603233.SH)、益丰药房(603939.SH) 及一心堂(002727.SZ),2022年实现收入分别为201.76亿元、212.48亿元、198.86亿元和174.32亿元,与高济健康200亿元的规模几乎不相上下。

(A股头部上市连锁药店情况,数据来源:上市公司财报)

其中,门店总数达到10783家(截至2022年末)的老百姓,在所有布局省份中,有16个省份经营时间超15年,明显有先发优势。

尤其是,老百姓在湖南省、湖北省、江西省、河南省等华中地区拥有领先优势,更是湖南省域门店数和销售额最多的连锁药店企业。

无独有偶,与高济健康营收体量相当的大参林,也覆盖了全国16个省(含自治区、直辖市)的10045家药店,“深耕华南、布局全国”,在广东、广西、河南和黑龙江的市场份额名列前茅。

相比之下,作为跨界者的高济健康,虽手握全国超1万多家连锁药店,但区域优势并不突出。

而从体现公司综合实力的双通道门店、DTP药房等指标来看,2022年,大参林拥有双通道门店457家,DTP专业药房174家;老百姓也具有双通道资格的门店达227家,拥有DTP药房162家;相比之下,高济健康称“已建设140家DTP专业药房”,与上市连锁药店龙头相比仍有差距。

在业内人士分析看来,零售药店作为距离患者的“最后一公里”,数量及比例越高,越有利于慢病患者药店购药和承接处方外流,与此同时,结合本地药店、本地医保,满足患者多元化、差异化的需求,也在考验零售药店的精细化运营能力。

此外,挑战还来自于高济健康旗下连锁药店的合规风险。

如2021年6月,原高济医疗旗下上海万芸药房连锁有限公司因擅自改变经营方式,将云南白药胶囊等12个品规的药品直接销售给个人,并将上述药品从配送中心直接发至外省,被上海市药品监督管理局没收违法所得(93.59万元)并罚款(317.26万元)。

此前,高济健康收购的河南好一生,由于在天猫店铺(百家好一生大药房旗舰店)向公众销售处方药时,个别处方药销售时未索取处方,于2018年和2019年分别收到洛阳市食品药品监督管理局、洛阳市市场监督管理局的行政处罚。

这笔收购本身,也存在一定的合规问题。

在高济健康旗下的高济医药收购河南好一生100%股权的过程中,由于构成未依法申报的经营者集中,国家市场监督管理总局于2019年1月对高济医药作出罚款40万元的决定。

(作者:朱艺艺 编辑:朱益民)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。