美国银行业问题比想象的更严重。

21世纪经济报道特约研究员 刘芷辰 王应贵

美国银行业危机远没有结束,流动性和融资风险已开始向欧洲传播。

3月14日,穆迪投资者服务顶着巨大的压力将美国银行业资信评估由“稳定”下调为“负面”,表示将特别关注六家银行:第一共和银行(First Republic)、锡安银行(Zions)、西盟银行(Western Alliance)、联信银行(Comerica)、UMB金融(UMB Financial)和Intrust金融。

尽管美国政府机构多次向市场保证美国银行业是稳健的,由摩根大通牵头的10家银行(白衣骑士)向第一共和银行存款300亿美元,金融市场依旧十分谨慎。上周五,标准普尔500指数收于3916.14,即跌1.1%;10年期国债收益率报收于3.438%,即跌1.20%;美元指数以103.52报收,即跌0.55%。

美国银行股仍在承受较大的压力。上周五,第一共和银行大跌32.8%,锡安银行跌7.13%,西盟银行跌15.14%,联信银行跌8.44%,UMB跌10.74%;大型商业银行也出现不同幅度的下跌,摩根大通银行、花旗集团、美国银行、富国银行、高盛和摩根士坦利分别跌3.76%、3%、3.97%、3.92%、3.67%和3.25%。一年内(指2022年3月17日至2023年3月17日),标准普尔500指数跌11.22%,今年以来微涨2.01%;标准普尔银行业指数(S&P Banks Select Industry Index)跌34.36%,今年以来跌了21.35%。美国银行业问题比想象的更严重。

尽管瑞士信贷从瑞士国家银行(中央银行)获得了500亿瑞士法郎(约537亿美元)的贷款,瑞士信贷(ADR)跌6.94%。在欧洲,瑞士信贷已陷入信誉危机,储户、基金公司、投资银行等都远离瑞信,或降低与瑞信的交易规模,欧洲同行已经不再信任瑞信。据最新消息,瑞士联合银行(UBS)出价30亿瑞士法郎(约合32亿美元)收购瑞士信贷,远低于瑞信80亿美元的市场价值。瑞士联邦政府19日宣布,瑞士信贷银行将被瑞银集团收购。瑞士联邦银行将提供流动性援助,以支持瑞银集团对瑞信的收购。两大竞争对手的争斗居然如此收场,不禁让人唏嘘。

美国银行业融资风险祸根:债券资产组合减值

如果说发展中国家经济危机的根源在于金融体系脆弱性,即所谓“金融抑制”,这种理论能够很好解释发展中国家金融危机、拉美债务危机、亚洲金融危机或个别国家经济发展问题,而发达国家似乎不存在这样的问题。然而,从上世纪70年代末及80年代初的高通胀、储蓄贷款协会危机(S&L crisis)、2007-2009年金融危机到目前正在酝酿中的银行业流动性危机,美国的经济危机其实也始于银行体系,美联储银行监管和货币政策操作是历次危机的罪魁祸首。上一次高通胀产生的原因在于美联储投鼠忌器,迟疑不决,直到沃尔克主席上任后大幅度提高利率才抑制住通胀势头,但与此同时也埋下了储蓄贷款协会危机的种子。储蓄贷款协会以较低的利率发放长期住房贷款,利率上升导致储蓄协会无法吸引到存款,而利率倒挂(贷款利率低于储蓄利率)使得储蓄协会亏损严重,32%的储蓄协会因此而倒闭。

美联储并没有吸取这次教训,反而以放松管制为名疏于对房地产贷款、房贷抵押债券、质押房贷债券(CMO,混合型房贷投资产品)的市场监管,致使“有毒”(品质低、风险高的住房贷款)资产进入债券市场,危机爆发时凡是参与证券化过程的机构均遭受到重大经济损失,担保机构、商业银行、保险公司、投资银行、各类基金、个人投资者等各类投资者损失惨重,破产倒闭者不在少数。美联储不惜以资产负债表拯救了金融市场,危机之后美联储资产规模由危机前的不足1万亿美元急速上升至4万多亿美元,成为金融体系中最大的金融机构。美联储“保姆式”的货币政策给予了金融体系一种虚假的安全感和稳定感,在虚幻的错觉中银行放松了应有的警惕,以为流动性风险和信用风险离自己很遥远。

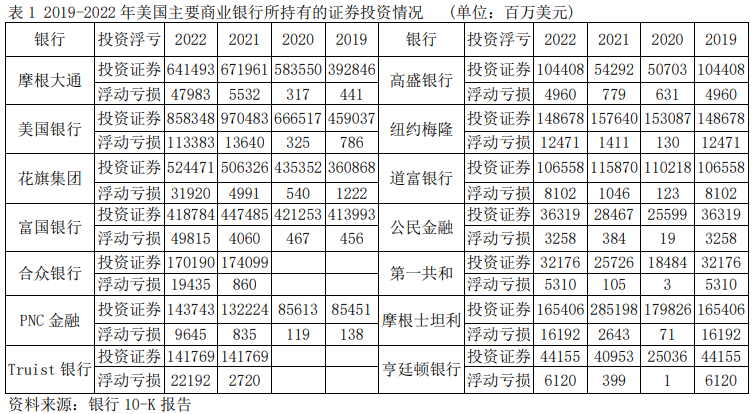

目前银行业流动性危机与以前的危机没有本质区别,只不过这次的“有毒”资产换成了美国国债和和联邦三大房地产机构(金利美、吉利美和房地美)发行的房贷抵押债券和质押房贷债券,且面临巨大减值损失的机构不仅有商业银行、保险公司、各类基金公司和一些非金融企业,还包括美联储各大分行。以大型商业银行为例,2022年末,摩根大通、美国银行、花旗集团和富国银行的证券投资组合分别为6415亿、8583亿、5245亿、4188亿;除了第一共和及亨廷顿银行外,表中其他银行所持有的证券投资组合均超过1000亿美元。随着美联储激进加息,这些证券投资组合不断贬值,成为随时会引爆流动性危机的定时炸弹。如表1,较去年相比,2022年末,摩根大通、美国银行、花旗集团和富国银行的投资浮亏分别急增至480亿、1133亿、319亿和498亿美元。

在保险行业中,巴菲特管理的伯克希尔·哈撒韦公司保险部持有1189亿美元的债券资产。在资产管理业,最近几年,基金公司一直在调低债券资产持有比例,但债券占比依然不小。以贝莱德为例,2022年末,贝莱德债券组合价值达到2.54万亿美元。美国科技巨头也持有大量债券资产,苹果公司、微软、亚马逊、英伟达、Alphabet公司(谷歌母公司)和元宇宙(脸书的母公司)分别持有1447亿、839亿、161亿、193亿、919亿和323亿美元。2023年1月4日,美联储系统持有8.1万亿的债券资产组合(3月15日降至7.95万亿美元)。美联储迅速推出的银行远期融资计划(BTFP,Bank Term Funding Program)准备向困难银行提供总额度达2250亿美元的救助基金,并允许银行以国债为质押并按面值从美联储借款。对美联储来说,这个方案风险很高,而且完全符合市场操作规则(收取一定的费用haircut)。

美联储货币政策操作异常困难,何去何从?

美联储深陷银行流动性风波之中,从对通胀形势误判、慌乱中激进加息到如今银行危机显露,其信誉在被不断消费。货币政策决策环境变了,银行体系形势危如累卵,资产减值风险犹如定时炸弹,目前通胀似乎形成僵持,美联储官员的确左右为难,现涉入了未知水域。

首先,美国银行体系问题较多。除债券资产大幅减值外,随着经济形势恶化,普通家庭和企业面临着较大的经济困难。如房贷利率大幅上升,家庭房贷月供几乎翻倍,不少家庭经济压力增大,这意味着银行不良贷款会上升,肯定会吞噬银行的盈利水平。同时,利率上升加重了企业的经营成本,银行信用风险损失提高。黑石(Blackstone)流动性问题肯定不是个案,而是冰山一角。

第二,通货膨胀形势难测。迄今为止,与商品和能源消费有关的物价稳定下来了,除能源服务外的服务消费占CPI指数的58.08%,包括租房(34.39%)、医疗服务(6.59%)、交通服务(5.72%)等,其物价水平几乎没有什么变化,美联储遏制通胀的努力会遇到现实的严峻挑战。前一段时间,美联储官员还大谈遏制通胀的重要性,现在又不太可能知难而退,因此还必须选择坚持下去,否则就会沦为笑柄。2007-2009年金融危机期间,美国通胀水平较低,但利率较高,救市操作相对容易:大幅度减息,增加流动资产供应。但现在情形不同了,昔日的操作不再灵验了。

第三,财政政策不太配合。到现在为止,美国国会还没有打算近期内提高联邦政府债务限额,因为共和党知道,财政部可以动用小金库,如联邦员工退休基金。美国经济强力反弹时,拜登政府进行了一波瞎操作:补贴美国家庭、扩大基础设施投资,压根就没打算减少财政赤字、削减国债规模。如今利率提高了,举债成本上升了,财政政策操作空间变小了,能给予货币政策的支持力度也随之减小。

第四,高利率重创了企业融资意愿,经济衰退一直是笼罩市场的阴霾。高科技行业影响力超过以往任何时候,而科技巨头引领着美国经济发展方向。疫情期间改变了人们的生活、工作和娱乐方式,刺激了企业对虚拟世界赛道(元宇宙)的投资,但全社会放开后,科技投资总体下降,或者准确地说盈利前景不理想导致投资锐减。以人工智能为例,据CB Insights报告,2018至2022年,全球AI融资金额分别为237亿、310亿、325亿、697亿、459亿美元。科技巨头投资不再像以前那样疯狂,而更像传统企业一样注重成本效益,裁减员工和砍掉项目成为常规操作。

最后,分裂的世界让美联储孤掌难鸣。瑞士信贷问题更像是国际政治问题。2007-2009年美国金融危机期间,花旗银行遭遇史上最大的融资困难,但还能从阿联酋阿布扎比主权基金获得75亿美元注资。作为瑞信最大的股东,沙特阿拉伯对瑞银危机却无动于衷。沙特阿拉伯和俄罗斯为国际能源市场的盟友,既然瑞士撕下了中立外衣,冻结了俄罗斯资产,那么沙特阿拉伯就没必要出手相救。美国国际信誉持续滑坡,其“美国优先”政策不仅疏远了核心盟友,还冷落了其他朋友,现变得越来越孤立。

美联储本周会加息吗?

美联储真正能够控制住通货膨胀吗?许多人开始怀疑。

长期以来,美国通货膨胀处于较低水平,这个谜团有待研究,事情真相可能与美联储货币政策无关,而与全球一体化进程日益加深有关。因为劳动分工更加精细,全球供应链效率更高,大量价廉物美的商品输入美国,缓解或消除了美国物价压力,美国享受着全球化所带来的巨大红利。如今,美国对外政策却走上了相反的道路。美国政府的明智之举应是重新回到正确轨道。美联储政策或许该换个思路,即停止加息,转而大幅度减息,以提高企业供应能力,使得供需关系尽快重回均衡状态,从而实现通货膨胀整体回落。

美联储的确陷入两难的境地:不加息相当于自食其言,以后与市场沟通更加困难,因为信誉已经破产了;加息能维持自己声誉,但没有人会喝彩。

笔者认为,本周美联储会加息25个基点,鲍威尔主席会暗示加息周期至此结束,美联储需要一定的耐心和时间来观察连续加息后的实际效果。美国前总统克林顿曾经说过,美国式腐败就是有能力的人不愿意为美国政府工作。这句话值得品味。

(作者:刘芷辰,王应贵 编辑:和佳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。