21世纪经济报道 见习记者 崔文静 北京报道

对于券商投行来说,今年的日子不太好过。

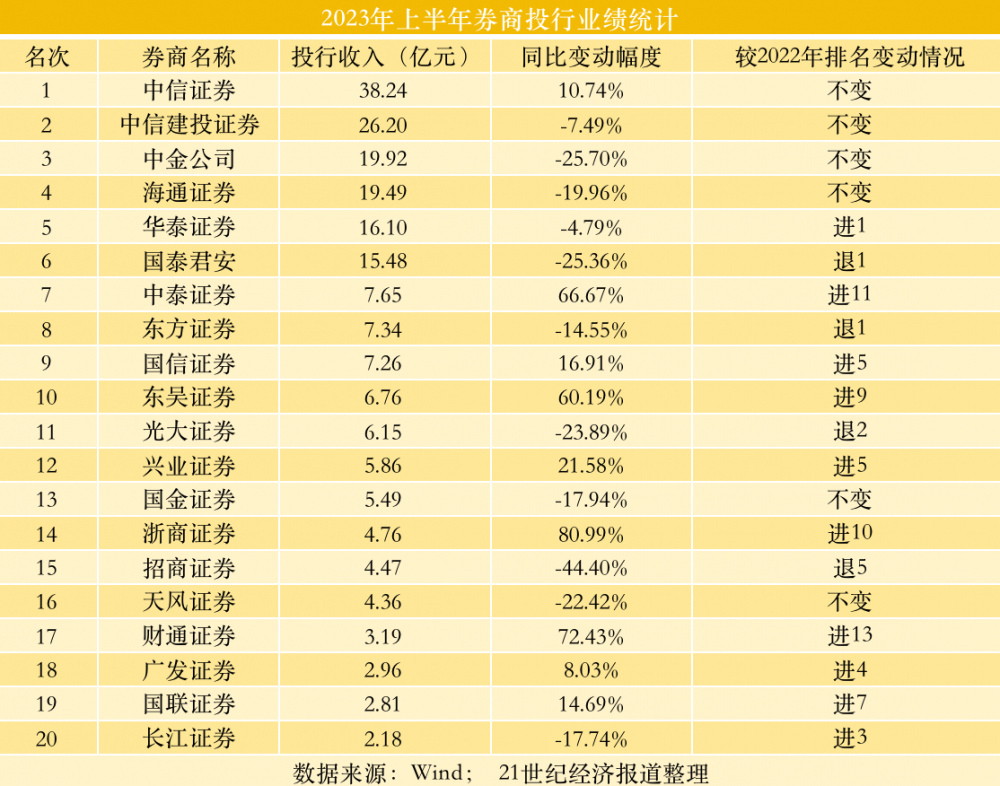

根据Wind对中报的统计,在1-6月投行收入同比变动幅度可查的35家上市券商中,年内正增长的只有15家。而且,除中信证券(34.53亿元)和国信证券(6.21亿元)以外,其余13家业绩同比提升的券商投行,收入都在5亿元以内。

半年收入5亿元,在今年投行中可以排到第14名,放在2022年和2021年,则只能排到第17名和第19名。

这至少意味着两点:今年券商投行业绩普遍歉收,超半数投行收入不及去年;头部券商投行业绩下滑更为严重,昔日“抗跌”的头部券商投行,整体业绩罕见跑输部分中部投行。

投行马太效应日渐加大,头部券商投行收入提升更为明显,中小投行难以企及。这是长期以来市场人士对投行的共识。但从券商2023年半年报数据来看,为何逆势跑出加速度的券商投行中,鲜见头部券商投行身影,反倒是中泰证券、东吴证券、浙商证券、财通证券等中部投行业绩增超60%、排名前进10名左右?

综合受访人士分析,这与年内特殊的资本市场环境密切相关。

首先,IPO节奏明显放缓,上半年全行业IPO首发募资规模同比下降15.90%,头部券商投行优势更为显著的科创板、创业板下降尤为严重。

其次,“巨无霸”大项目不再。大项目一般被头部券商投行收入囊中,中小投行无力分享,大项目锐减头部券商投行“受伤”更大。

不过,值得注意的是,上半年头部券商投行尽管业绩变动幅度整体跑输中部投行,但从收入金额来看仍然“稳坐江山”,收入10亿元以上的6家投行,地位仍难撼动。

头部增速跑输中部

翻看投行历年业绩,自2018年以来,多数头部券商投行收入年年大增,并且由于基数更大,在业绩同比变动幅度上虽不及少数中小券商投行,但与中小券商投行的收入差距却在不断拉大。因而,投行马太效应日渐突出,头部券商投行市占率不断提升,中小券商投行被“甩得越来越远”,这成为诸多市场人士公认的一大规律。

从上市券商2023年半年报数据来看,这一规律似乎有些偏离。

今年1-6月,在Wind可统计的35家上市券商投行收入中,仅有15家同比增长,占比42.86%。而且,营业收入、净利润近年来曾经跻身行业前十的券商中,上述15家中仅有中信证券、国信证券和广发证券三家,投行收入分别增长10.74%、16.91%和8.03%。这意味着,前十券商中,超70%年内投行收入滑坡。

具体来看,2023年上半年营业收入位居前十的券商中,投行同比降幅多数在20%左右。除上述三家正增长外,华泰证券和中信建投跌幅相对较小,分别为4.79%和7.34%。而下滑最严重的是招商证券,其投行收入同比缩水44.40%,行业排名也连降5个位次,由去年的行业第10跌落至第15名。

与此同时,中泰证券、东吴证券、浙商证券、财通证券、国联证券等多家中部券商投行排名却连升7个位次及以上。其中,前三者排名已经超越招商证券,分别位列行业第7、第10和第14名,业绩同比增幅均在60%以上。

与此同时,由于收入在2亿元以内的投行相对集中,几千万的收入增加即可带来业绩的同比大增和行业排名的大幅提升。因此,西部证券、中银证券、东北证券在内的多家中部券商,年内投行收入同比大增150%以上,行业排名亦前进超20个名次。

为何历来优势显著的头部券商投行,跑输中部券商投行?

综合受访人士分析,最为重要的原因在于两点。一方面,年内“巨无霸”IPO大项目明显减少,而大项目基本被头部券商收入囊中,中小券商难以得到机会,因而大项目的减少对头部券商的冲击相对更大。

Wind数据显示,今年上半年新上市企业中,仅有中芯集成一家融资规模略超百亿元(110.72亿元)。而去年同期,百亿规模新股却达三家,晶科能源募资100亿元,中国海油募资322.92亿元,募资榜首的中国移动更高达519.81亿元。三家“巨无霸”IPO合计募资942.73亿元。放在今年上半年,这近似于募资金额前25家企业的总募资规模。

另一方面,年内IPO节奏整体收紧,各板块之间松紧度存在差异。头部券商投行优势更为显著的科创板、创业板项目减少更为严重;中小券商布局更多的北交所新股项目反而有所增多。这在一定程度上导致北交所投入力度大的中部券商相对受益,双创板布局更为集中的头部券商投行在IPO收紧下所受冲击更大。

从数据来看,今年上半年,93个双创板新股IPO项目共计募资1525.24亿元,项目数量与募资总额较去年同期分别减少29个和501.49亿元。与之相反,年内1-6月,北交所新股IPO数量和募资总额较去年同期双双提升,分别增加23个和52.59亿元,42家北交所新上市企业共计募资81.21亿元。

变局将至头部”过冬”

今年上半年,在IPO收紧之下,再融资被一些券商投行当作了“救命稻草”。21世纪经济报道记者梳理券商半年报发现,及时调整方向,更快抢占再融资市场的券商投行,上半年业绩表现明显更佳。

头部券商中,中信证券、中金公司和招商证券最具代表性,细究其投行业务结构则更值得玩味。

上半年,中信证券投行收入同比增加10.74%,增幅遥居头部券商首位,中金公司则较去年同期缩水25.7%。

不过尽管中金公司投行整体业绩明显跑输中信证券,但分业务来看,中金IPO主承销规模降幅实则显著小于中信证券。数据显示,上半年,中金公司IPO主承销规模仅下降9.03%,中信证券则降超60%。

而中信证券缘何能在IPO大幅下滑情况下,投行收入仍能保持投行收入跑赢中金?秘诀源自其再融资业务。上半年,中信证券及时抓住再融资业务机遇,主承销规模大增482.64亿元,增幅达62.29%;与之相反,中金公司1-6月再融资主承销规模却减少125.91亿元,同比下跌26.20%。

而招商证券投行业绩降幅更大,同比缩水44.40%。其背后原因是,再融资和IPO业务均大幅滑坡。今年1-6月,招商证券再融资和IPO主承销规模分别减少111.61亿元和158.16亿元,降幅高达70.19%和69.54%,二者下降之多在头部券商中均属前列。

“科创板、创业板新股IPO数量和募资规模大幅锐减之下,头部券商投行IPO大跌是普遍现象。哪家再融资业务表现更好,哪家投行‘抗跌’指数相对更强。但随着近期再融资收紧信号的释放,再融资恐怕难以成为券商的‘避风港’,投行接下来的日子或更为艰难。”有券商资深保代告诉记者。

8月27日,证监会发布《统筹一二级市场平衡优化IPO、再融资监管安排》,既明确表示阶段性收紧IPO节奏,又提出系列再融资要求。

再融资要求包括:对于金融行业上市公司或者其他行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机;对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模(房地产上市公司除外);严格执行融资间隔期要求,对前次募集资金是否基本使用完毕,前次募集资金项目是否达到预期效益等予以重点关注;严格要求上市公司募集资金应当投向主营业务,严限多元化投资等。

受访人士认为,系列措施的出台,意味着后续再融资节奏明显放缓:再融资项目获批难度加大、获批的“幸运儿”可募资规模大概率下降。这将导致投行可以参与承销的再融资规模大幅缩水,再融资带来的收入也将随之明显滑坡。

“IPO与再融资双双遇冷,投行‘寒冬’即将到来。”多位保代直言。

不过,值得注意的是,对于券商投行来说,在IPO与再融资之门被阶段性关小的同时,并购重组之窗或将逐步开大。

证监会8月18日推出的系列资本市场利好政策中,即对并购重组给予了充沛支持。

证监会明确,下一步将坚持问题导向,顺应市场需求,深化并购重组市场化改革。包括适当提高对轻资产科技型企业重组的估值包容性,支持优质科技创新企业通过并购重组做大做强;优化完善“小额快速”等审核机制,延长发股类重组财务资料有效期,进一步提高重组市场效率;出台上市公司定向发行可转债购买资产的相关规则,丰富并购重组支付方式;推动央企加大上市公司并购重组整合力度,将优质资产通过并购重组渠道注入上市公司,进一步提高上市公司质量等。

近年来,我国并购重组市场景气度相对低迷。去年全年并购重组项目仅有47个,仅为2015年时的14.92%。多数投行更愿将精力聚焦于IPO与再融资业务而非并购重组。如今,随着IPO、再融资的遇冷以及并购重组备受政策支持,加大并购重组投入力度正被包括头部券商在内的诸多券商投行纳入业务调整计划。

由于并购重组业务对券商的综合能力要求相对更高,受访人士普遍认为,并购重组业务能力非短期可赶超,目前在并购重组上具备先天优势的券商,后续业绩表现或更具韧性。而这一次头部券商能否安然过冬,仍有待观察。

(作者:崔文静 编辑:巫燕玲)

南方财经全媒体集团及其客户端所刊载内容的知识产权均属其旗下媒体。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。